(转自:混沌天成研究)

能化早评 | 2025年3月26日

品种:原油、PTA/MEG、橡胶、纯碱玻璃、甲醇、聚烯烃

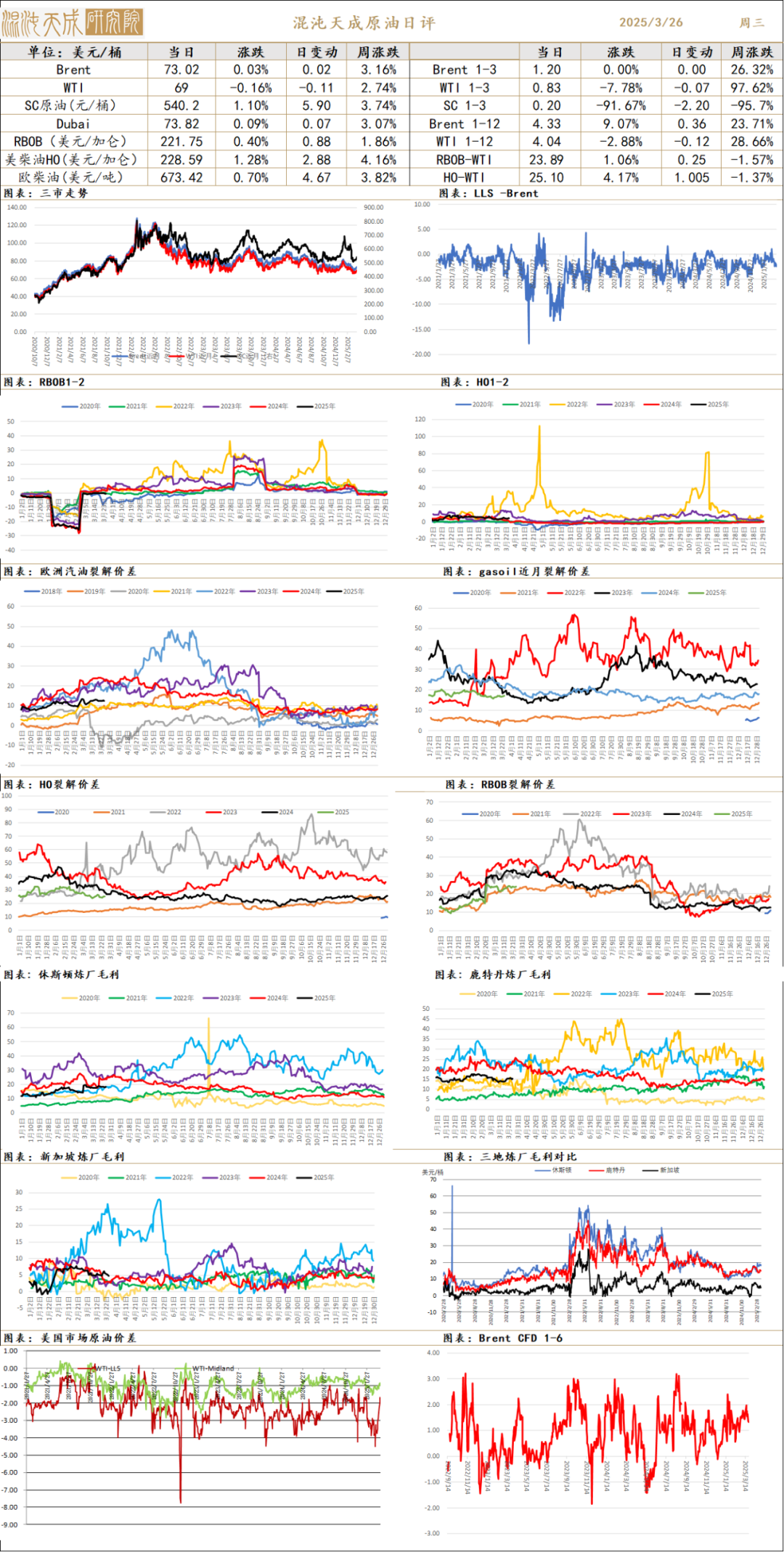

原油

供应端:OPEC+在虚拟会议上维持了4月增产计划,当月将增加13.8万桶/日供应。美俄继续接触谈判,但未能达成联合声明,外交进程并不顺利。美国政府打击胡塞武装并加强对伊朗委内瑞拉制裁,以色列重新发起军事行动。

需求:美国软数据仍然偏弱,消费者信心大幅下滑,但服务业PMI强于预期,媒体报道称特朗普四月二号关税或比预期温和。EIA报告显示美国成品油周度表需处于高位,柴油煤油好于去年。

库存端:截至2025年3月27日,API数据显示商业原油去库460万桶,汽油去库327万桶,馏分油去库135万桶。

观点:原油中长期主线仍然是看特朗普供需两方面打压油价的努力,短期看到中东地缘不稳,原油库存继续低位,俄乌停战进展一般,美国经济数据仍有韧性,因此油价仍有反弹动力,重回下跌趋势需要看到特朗普外交取得突破进展或者经济出现实质性走弱证据。

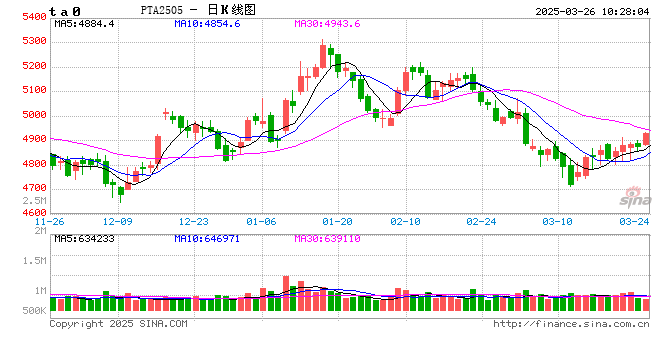

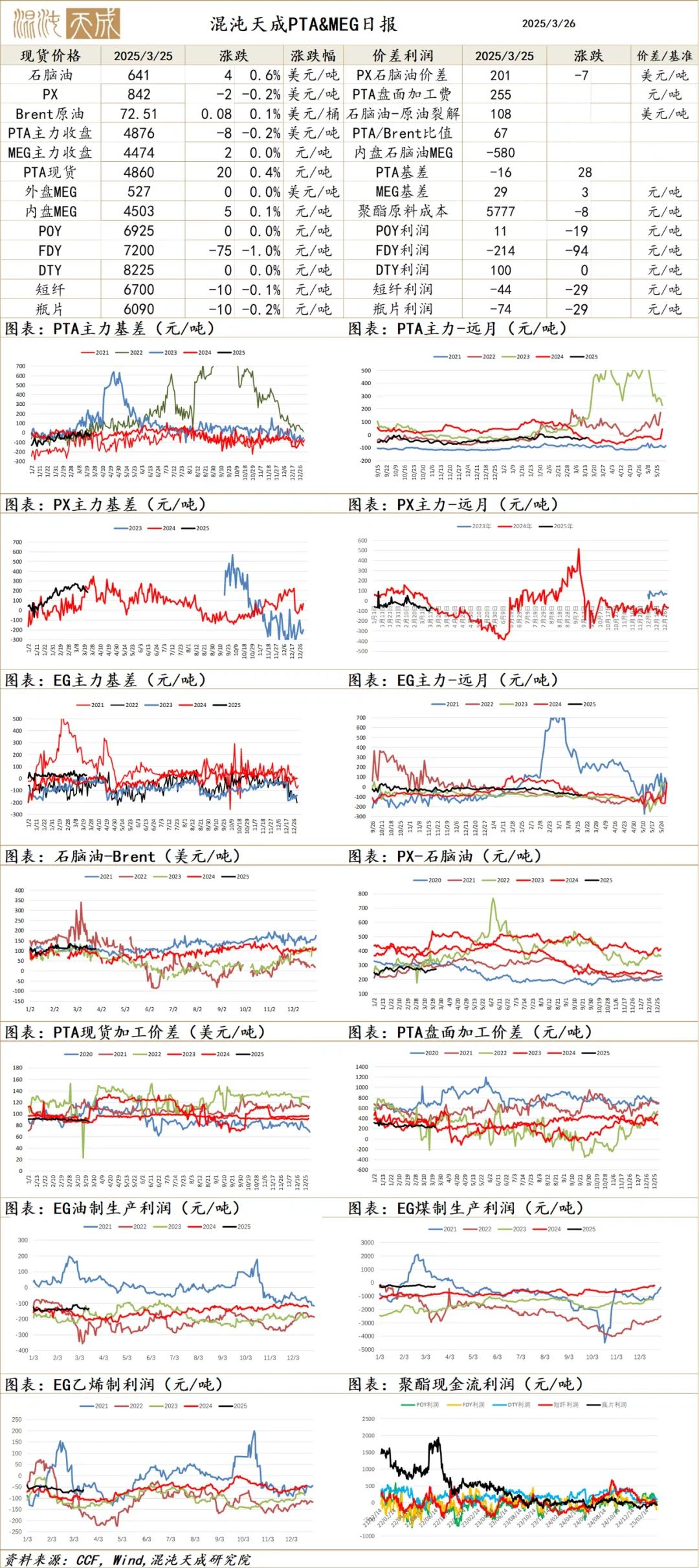

PTA/MEG

PX-PTA:

供应端:截止3.25日,PX开工降4.82至77.06%,浙石化250万吨装置开始停车,3月底至5月集中检修;PTA2月中开启春检,开工持稳80.87%,较前期已有回升。另PX近两年无新增产能,开工弹性不大。

需求端:卓创数据截止3.25,聚酯开工升0.23至87.22%,终端织造开工持稳至69.3%,订单小幅回升成品略转降;中期关注特朗普关税影响情况。

观点:本周开始PX供需改善,预计3月底开始去库,1-2月PX进口不及预期,中期去库略加强;PTA检修部分回归,但定价核心还看PX;PX、PTA均回调多观点,目前聚酯链还在受终端弱需求拖累,市场在等待去库兑现,因此原油影响仍大,当前PX预计在支撑6800元(对应布伦特71-72美元)。

MEG:

供应端:卓创数据,截止3.24,开工升0.34至62.2%,季节性检修不及预期。短期进口集中到港,Q2海外预计也将进入检修期。

需求端:卓创数据截止3.25,聚酯开工升0.23至87.22%,终端织造开工持稳至69.3%,订单小幅回升成品略转降;中期关注特朗普关税影响情况。

库存端:截至3月20日,卓创数据华东主港库存升4.5至66.5万吨,库存略偏低。

观点:乙二醇春检不及预期,同时当前聚酯终端表现差,需求也有担忧,短期持续走弱,但在中期国内外春检去库格局下,维持低多观点不变,关注4400附近支撑。上周五因浙石化控制后三个月合约量,引发大涨。

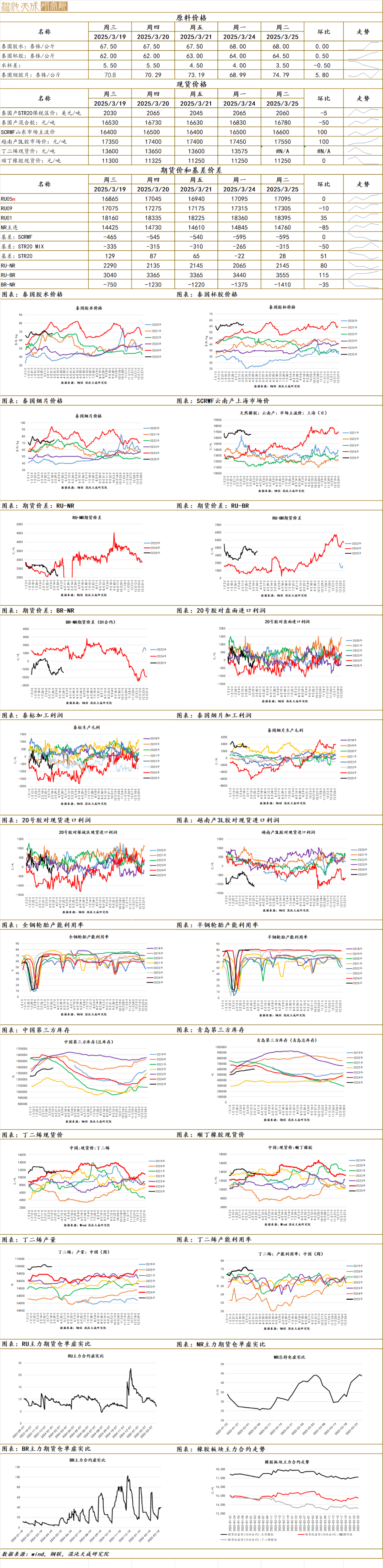

橡胶

一.市场观点

原料方面,昨日泰国合艾胶水均价为68泰铢/kg,环比未变;泰国合艾杯胶均价为64.5泰铢/kg,环比+0.5泰铢/kg。现货方面,泰标STR20报价2060美元/吨,环比-5美元/吨;泰混STR20MIX报价16780元/吨,环比-50元/吨。

供给端,据泰国海关最新消息,2025年1-2月泰国天然橡胶与混合胶出口共计80.72万吨,同比去年的70.98万吨增长13.72%。

需求端,本周中国半钢胎样本企业产能利用率为79.27%,环比+0.18个百分点,同比-1.44个百分点。本周中国全钢胎样本企业产能利用率为68.90%,环比-0.09个百分点,同比-3.59个百分点。

总的来说,我们认为短期天胶盘面缺乏驱动,后续随混合胶及标胶货船到港后深色紧张的逻辑将减弱,胶价将随供给放宽后回归震荡偏弱的运行态势中。

二.消息与数据

1.机构消息:市场缺乏核心驱动, 胶价窄幅整理 。今日天然橡胶现货价格张跌互现。市场缺乏核心驱动,期货盘面重心不稳,现货报盘窄幅调整。全乳胶16600元/吨,0/0%;20号泰标2060美元/吨,-5/-0.24%,折合人民币14787元/吨;20号泰混16780元/吨,-50/-0.3%(隆众资讯)

2.机构消息:企业开工表现基本稳定 库存向下转移放缓。据了解,全钢胎整体产能利用率表现基本稳定,月下旬出货表现未见明显好转,部分代理商为完成月度及季度任务量,仍存适度补货行为,企业库存向渠道转移,出口市场表现未见明显好转,整体出货延续偏弱运行,向下转移速度放缓,多数企业库存整体较为充足,个别常规规格缺货。(隆众资讯)

3.机构消息:根据泰国商务部数据显示,2025年2月份,泰国出口天然橡胶29万吨,同比增长3.39%,环比增长21.76%。其中,标胶出口17万吨,同比减少0.06%,环比增长25.13%;烟片胶出口3.7万吨,同比增长9.88%,环比增长5.6%;乳胶出口8万吨,同比增长7.63%,环比增长24%。2025年1-2月合计出口52.8万吨,同比增加2.3万吨,增长4.71%。其中出口到中国天然橡胶合计为23.4万吨,同比增34%。其中,标胶出口到中国14.3万吨,同比增14%;烟片胶出口到中国2.5万吨,同比增257%;乳胶出口到中国6.5万吨,同比增51%。(泰国商务部)

4.财经新闻:前两个月欧盟新车累计注册量较去年同期下降3%。根据欧洲汽车制造商协会(ACEA)最新公布的数据显示,2025年前两个月累计数据显示,欧盟新车注册量较去年同期下降3%,主要汽车消费国普遍承压。四大核心市场中,意大利(-6%)、德国(-4.6%)和法国(-3.3%)均出现下滑,仅西班牙逆势增长8.4%。单看2月表现,欧盟整体注册量同比下降3.4%,其中德国(-6.4%)和意大利(-6.2%)成为主要拖累因素。(QinRex)

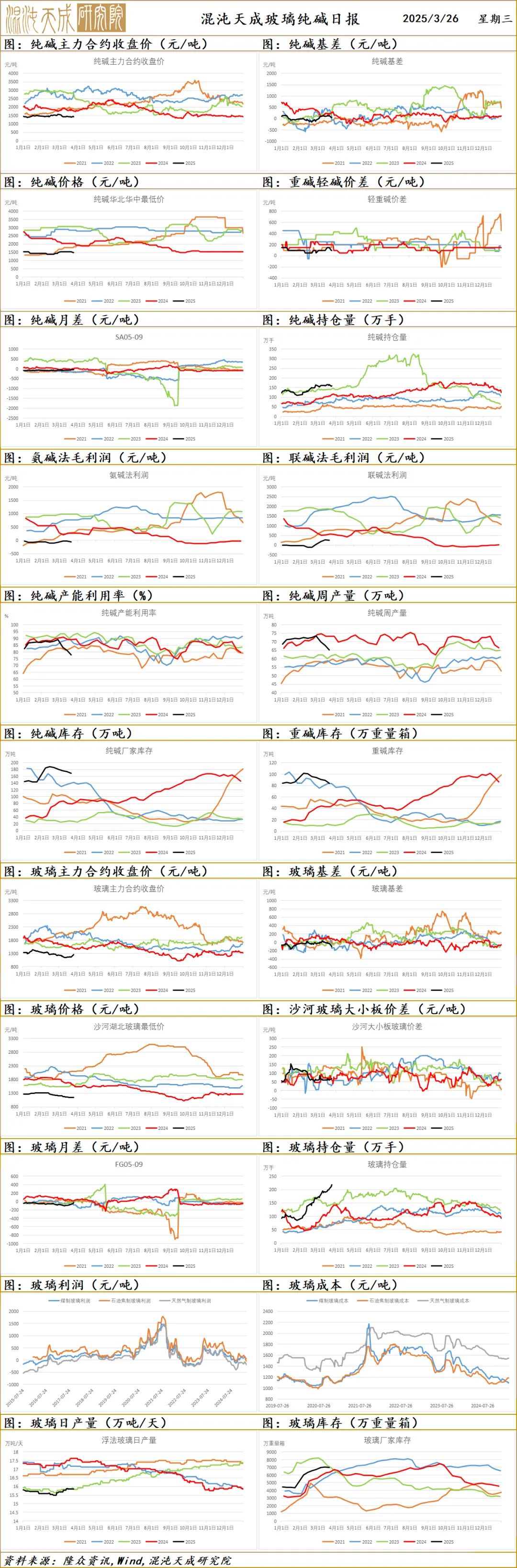

纯碱玻璃

1、市场情况

玻璃:今日浮法玻璃现货价格1266元/吨,环比上一交易日+2元/吨。华北整体出货尚可,部分厂家小幅上调,市场成交仍较为一般。华东市场趋稳操作,企业稳价出货为主,个别短期有提涨意向,但具体落实仍要关注近日企业的产销情况。下游入市谨慎,操作维持刚需。华中市场今日出货情况良好,价格暂稳为主。华南区域受周边市场提振影响,多数企业出货较前期好转,今日少数企业试探性提涨,成交重心有所上移。东北市场价格持稳为主,部分企业受外围情绪提振出货好转,但持续性有待关注。西南区域浮法玻璃价格继续维稳,本地行业库存高企,当前依旧侧重出货为主,但下游订单表现一般,对于本地去库支撑力度依旧有限。西北地区浮法玻璃成交向好,今日价格以稳为主,但受情绪带动,短期内价格存提涨预期。

纯碱:今日,国内纯碱市场走势淡稳,价格坚挺。装置逐步提升及恢复,产量及开工提升。下游需求一般,按需为主,低价成交为主,刚需补库,目前存货意向不足。近期,检修企业少,供应呈现宽松态势。

2、市场日评

玻璃:

中长期矛盾:我们重新计算玻璃下游各个行业的需求,以当前的玻璃日熔量推算平衡表,预期2025年玻璃供需基本平衡,但目前观察到终端项目资金问题仍较大,需求或被延后,市场走势或比较极端,建议根据市场动态调整策略。

当前矛盾:近期玻璃中下游补库,厂家产销好转,玻璃价格反弹,但加工厂订单仍偏低,终端反馈需求改善不明显,下游补库持续性或不强,短期的情绪好转可短多,但玻璃价格趋势转变仍需等待需求进一步恢复或供给下降。

观点:短多。

纯碱:

中长期矛盾:纯碱近两年产能增长30%左右,并且需求开始走弱,供需明显过剩,中长期偏空。

当前矛盾:本周部分碱厂继续检修,产量大幅下降至65万吨左右,达到计算的供需平衡点,在3月初已有一定预期,产量下降幅度有点预期。在纯碱产能明显过剩和库存高位,并且没有产能去化的情况,每次市场炒作上涨都是很好的最空机会,等待下次机会,仍建议逢高空。

观点:偏空。

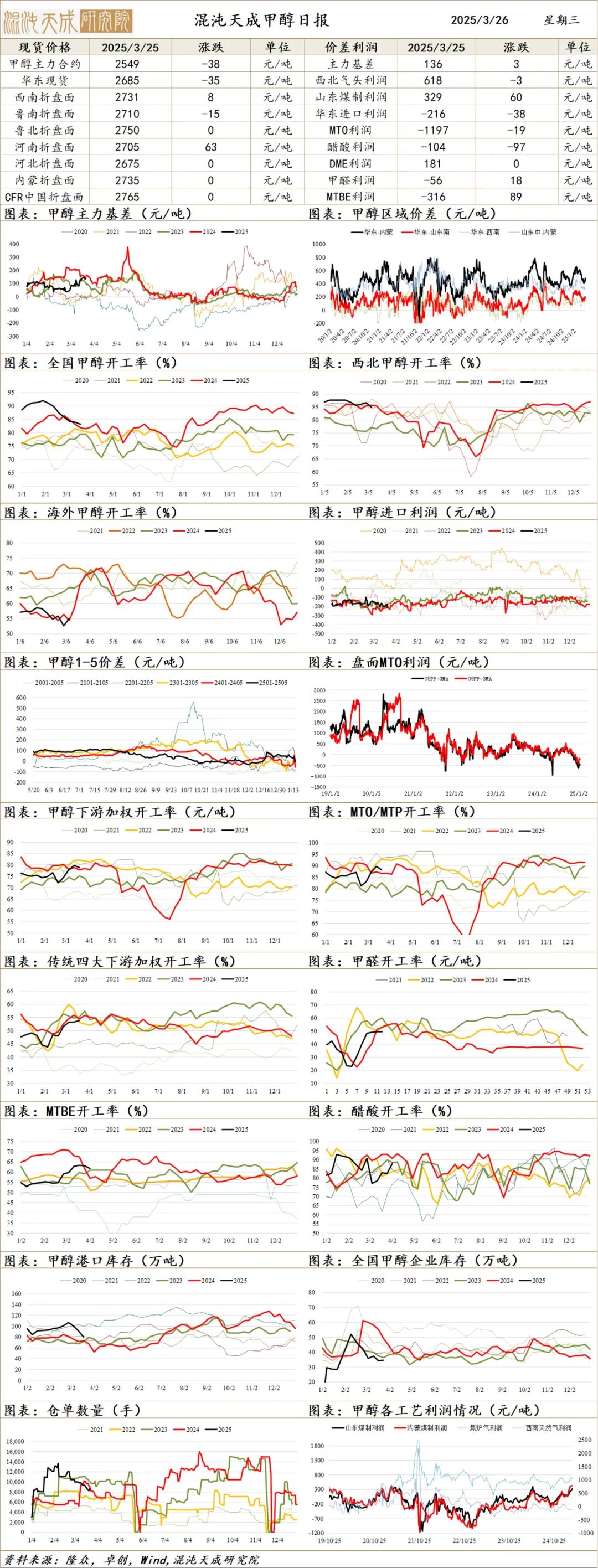

甲醇

甲醇:

供应端:截至3.20日,甲醇整体装置开工负荷83.2%,环比跌0.8%,春检缓步开始,但因利润尚可开工仍偏高。海外开工低至55.8%;伊朗多套装置正在重启,预计月底基本恢复。

需求端:截止3.20日,下游加权开工79%,降1%。其中MTO开工降1.5%至88.3%,一体化装置检修。传统下游开工升0.6至53.8%,醋酸大幅回升,其他甲醛、MTBE等均小幅下降。

库存:截止3.19,港口库存降11万至90万吨;工厂去库3.7至24.5万吨,待发订单大体持稳。

观点:渤化MTO4月中检修;伊朗多套装置重启中;周度去库幅度超预期。但因进口预计至4月中仍低,预计至4月中都将去库。但从博弈角度看利多基本出尽,需求整体有下行压力。因为伊朗重启在09上确定性高,对应中期5-8月的累库压力更明确,建议反弹空09;05需要MTO兑现检修时压力才更大,否则随着去库受现货支撑。

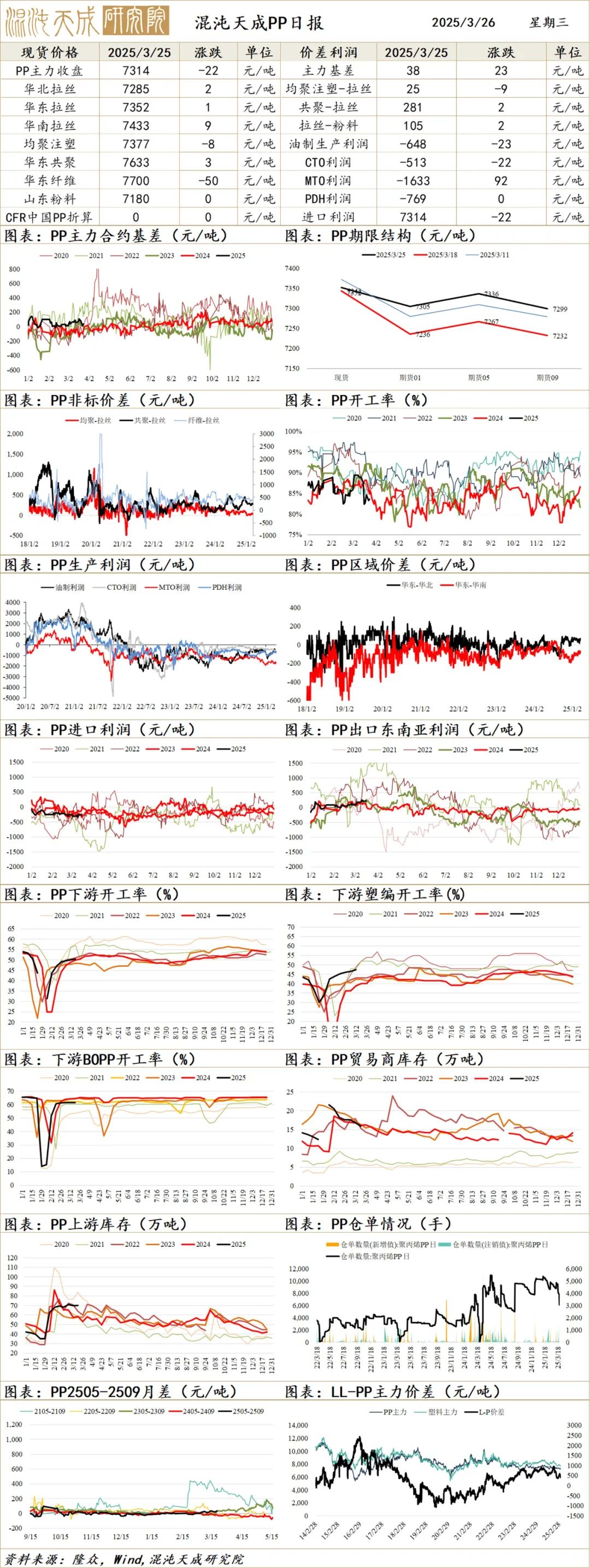

PP

PP日评:

供应端:截至3.24日,PP开工率微升0.5%至83.5%,同比偏低水平。海内外价格整体持稳,出口关闭。

需求端:截至3.20日,下游家电、日用品等均恢复,对应行业开工较好,行业平均开工升0.6个百分点至50.46%,略高于去年同期。

库存:截止3.24日,周末累库3万吨至79.5万吨,偏低水平。下游小幅补库。中上游去库偏慢;下游原料、成品库存小升。

预测:PP集中投产已开始;有压力但矛盾通过开工下降有缓解,需求因共聚改性等相对PE更好,且估值低,格局偏震荡;近期PP开工再次下降,预计LL-PP将走弱。单边震荡区间7100-7400。

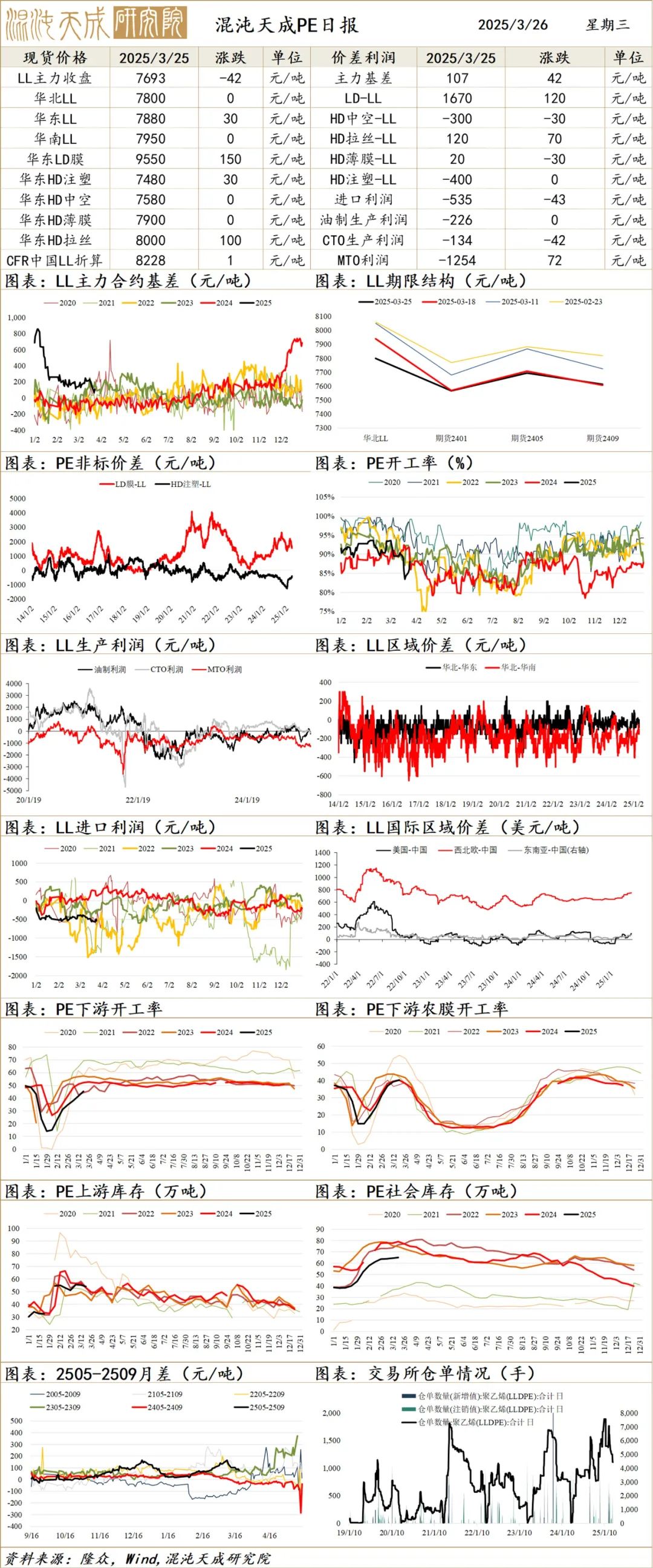

PE

LLDPE日评

供应端:截至3.24日PE开工率升4%至88%,检修恢复至同期水平。宝丰3期、埃克森、山西新时代预计3月投产,上半年新投产压力大。进口窗口关闭。

需求端:截至3.20日下游制品平均开工率升2.6至38.6%。管材、农膜、包装膜等开工均快速上升。

库存:截止3.24日,周末累库3万吨至79.5万吨,偏低水平。下游小幅补库。中上游去库偏慢;下游原料、成品库存均低。

预测:上周埃克森已试车,3月还有宝丰3期、山西新时代投产,Q2放量压力大,中线维持看空观点。但考虑到基差、需求及原油企稳,维持反弹空但不追空观点,预计区间7500-7800。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布。如引用、刊发,须注明出处为混沌天成期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

发表评论