出品:新浪财经上市公司研究院

作者:木予

截至8月31日,A股上市航空公司均已相继发布2024年半年度报告。据报告显示,2024年1-6月,七家航司的总营收合计2842.94亿元,约为2023年同期的1.23倍,超过2019年上半年近14个百分点;扣非后归母净亏损共88.98亿元,虽然较2023年上半年大幅减亏89.40亿元,但与疫情前的74.26亿元净利润相比仍有不小差距。

业绩显著改善的背后,是持续回暖的民航业。

民航局公开披露的数据显示,今年上半年全行业共完成运输总周转量703.0亿吨公里,同比增长32.2%,较2019年同期增长11.9%。其中,国内航线完成470.4亿吨公里,国际航线完成232.6亿吨公里,与2023年上半年相比分别提高16.0%、84.1%,规模都超过2019年同期。

旅客运输量录得3.5亿次,在“五一”小长假和暑期等强劲出行需求带动下,国内客运量较2019年和2023年同期分别增长13.2%、15.9%。而受航权、签证、汇率等因素综合影响,国际客运量尽管与2023年上半年相比翻了3.55倍,但仅恢复至2019年上半年的81.9%。

货邮运输量共计417.4万吨,国内货运量稳健向好,同比增长23.2%,较2019年同期提升6.4%。而由于国际客班载货能力提升、国际货运不定期航班增加,国际航线的货邮运输量与2019年和2023年上半年相比分别增长34.3%、44.2%。

本系列将围绕业务表现、运营效率和成本影响因素等方面梳理拆解七家航司的业绩中报。

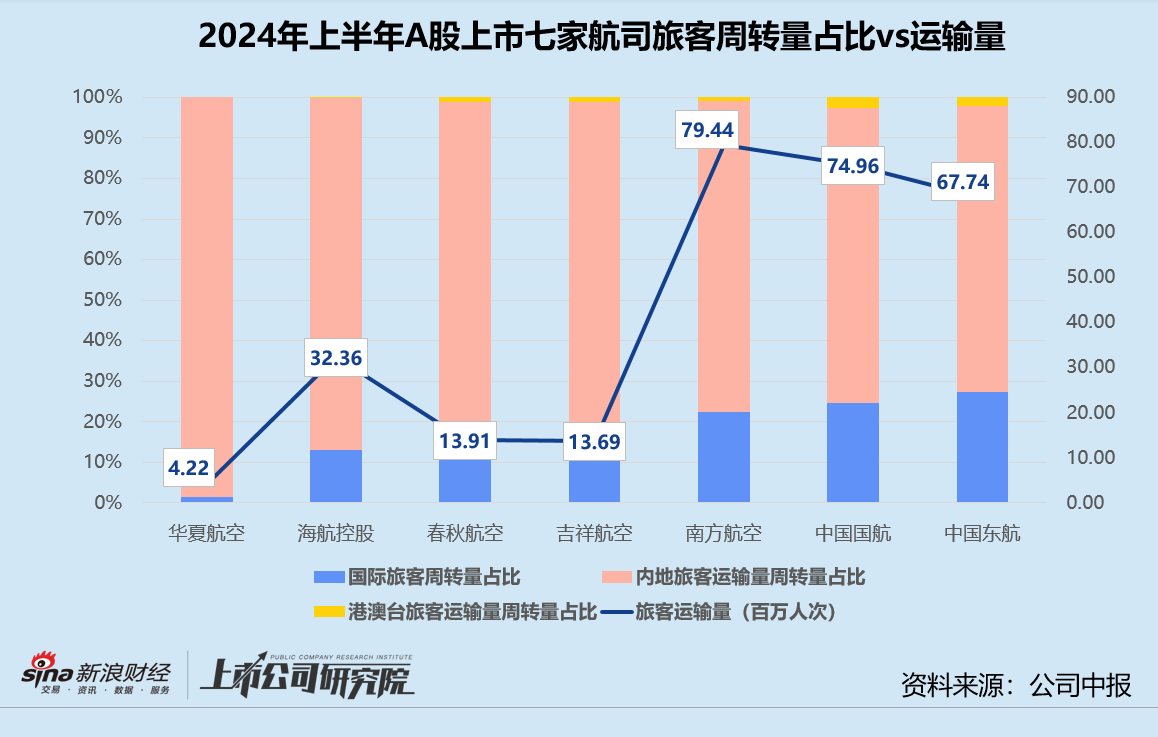

海航客运收入较2019年低超11% 春秋国际旅客运输量增速垫底

2024年上半年,七家航司旅客运输量合计2.86亿人次,约占全行业81.8%,旅客周转量约为5098.82亿客公里,同比增长38.8%。其中,中国国航、中国东航和南方航空(下文简称:“三大航”)旅客运输量高达2.22亿人次,约为行业贡献63.5%,约占七家航司运输总量77.6%,旅客周转量合计3787.67亿客公里,较2023年同期提升35.1%。

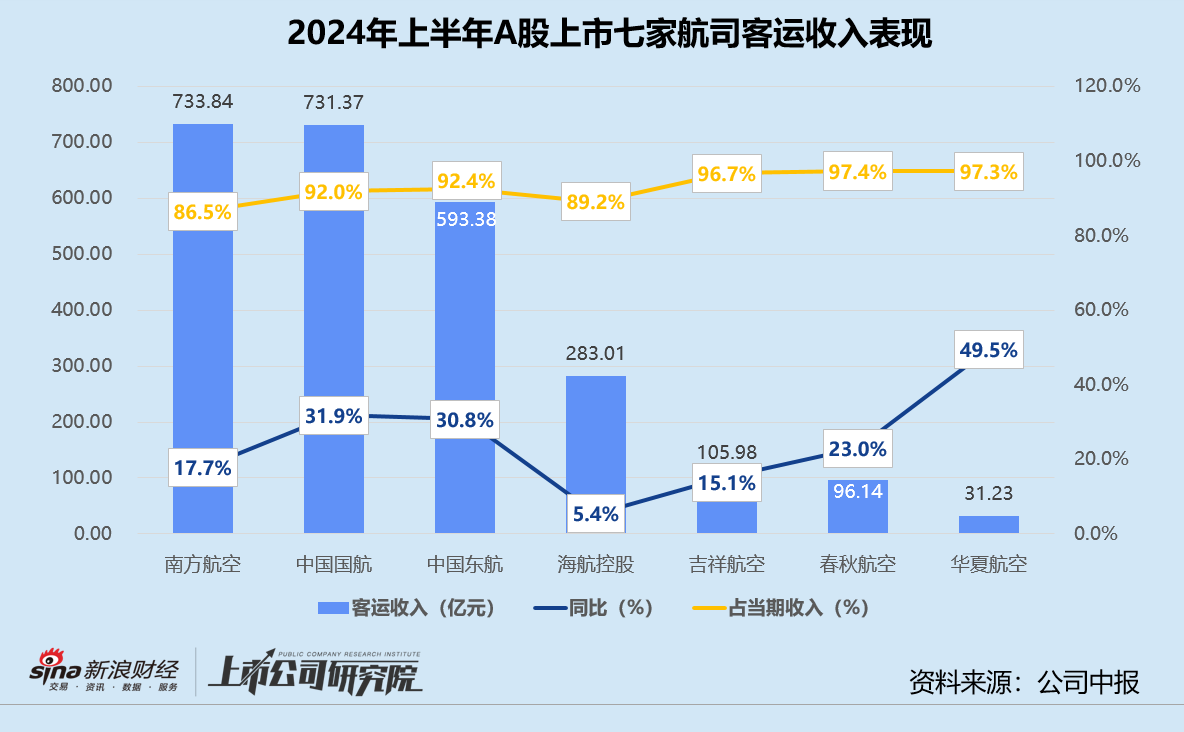

报告期内,七家航司的客运收入达2574.95亿元,占比当期总营收约90.6%。“三大航”的客运收入共录得2058.59亿元,约占客运收入总额79.9%,同比增长26.2%,高出2019年同期整整15个百分点。

具体来看,南方航空以733.84亿元客运收入拔得头筹,较2023和2019年上半年分别增长17.7%、11.8%。支线航司华夏航空客运收入最少,仅为31.23亿元,但同比增幅最高,达到49.5%,与2019年相比提升了28.1%。海航控股实现客运收入283.01亿元,与2023年同期基本持平,增速远低于其他六家航司,与2019年相比规模不升反降11.3%。

结合地区旅客运输量和周转量分析,2024年1-6月,七家航司的国内航线旅客运输量共约2.53亿人次,旅客周转量达3881.68亿客公里,分别占运输总量、周转总量88.3%、76.1%。

华夏航空两项指标同比增长50.4%、53.4%,是增幅最大的航司。据中报披露,上半年公司抓住支线旅游、淡季出行等市场需求变化,支线航线较2023年同期新增28条,从而推动国内航班量提升。同期,海航控股的国内旅客运输量约为3111.3万人,旅客周转量约为500.21亿客公里,较2023年上半年分别增长11.4%、10.2%,排在七家航司末位。

2024年截至6月30日,七家航司的国际航线旅客运输量共约2802万人次,约占运输总量9.8%,旅客运输周转量约为1137.39亿客公里,约占周转总量22.3%。

中国东航两项指标分别同比增长346.4%、390.1%,表现最为出众。据中报显示,报告期内公司新增多条“一带一路”国际航线,欧洲、东南亚、澳洲等部分国际市场航班量超过2019年同期水平。同期,春秋航空的国际航线只修复至2019年超七成,主要覆盖泰国曼谷、日本大阪和韩国济州,在七家航司中相对滞后,旅客运输量和周转量较2023年同期分别增长112.1%、162.5%。

由此可见,客运收入的整体修复主要靠国内航线拉动。基于“三大航”的细分客运收入管中窥豹,中国国航、中国东航和南方航空国际客运收入虽然分别同比大幅增长146.4%、184.2%、96.2%,但与2019年同期相比普遍只恢复到95%左右,港澳台客运收入更是远低于2019年上半年。相较之下,国内客运收入同比增速虽然不高,但“三大航”收入规模全面超越疫情,占当期营收比例稳定在70%-75%区间。尤其中国国航实现国内客运收入541.87亿元,约为2019年上半年同指标的1.39倍。

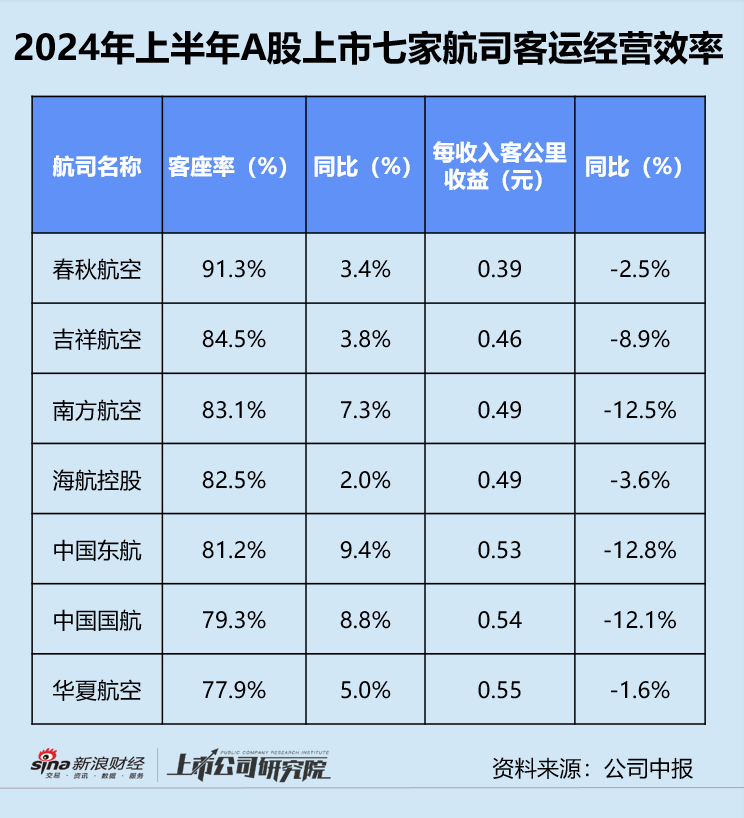

华夏航空客座率“掉队” “三大航”单位收益降超12%

就经营效率而言,2024年上半年民航业正班客座率约为82.2%,而2023年同期为75.8%,与2019年上半年相比略低1.1%。

七家航司中仅有四家的客座率在行业平均值以上。具体来看,春秋航空的客座率排名第一,录得91.3%,比第二名吉祥航空高近7%。而华夏航空的客座率仅为77.9%,位居榜尾表现差强人意。中国东航客座率同比增幅最高,但提高了9.4个百分点后该指标仍低于行业平均值。中国国航紧随其后,客座率较2023年同期增长8.8%至79.3%,为当期客运收入带来91.96亿元增长。

不过,客座率的改善一定程度上建立在机票降价的基础上。

报告期内,七家航司的每收入客公里收益全线下滑,意味着航空公司运输每位旅客每公里带来的收入缩水。中国国航、中国东航和南方航空分别录得0.54元、0.53元、0.49元,均较2023年上半年降超12%。华夏航空每收入客公里收益约为0.55元,同比微降1.1%,是期间票价最稳定、收益最高的航司。作为低成本航空公司,春秋航空的每收入客公里降至0.39元,远低于其他六家航司的平均值,宏观因素的扰动对公司的影响相对较小,同比只减少2.5%。

发表评论