美联储以降息50个基点开启了新一轮宽松周期,然而,这一激进的举措重新引发了美国债券市场的通胀担忧,一些投资者担心金融环境的放松可能会重新点燃物价压力。

对通胀前景最为敏感的长期美国国债收益率已升至9月初以来的最高水平,一些投资者担心,美联储将重点从抑制通胀转向保护就业市场,可能会使物价压力反弹。

道富环球宏观多资产策略师Cayla Seder表示:“我认为,如果我们处于降息环境,且美联储表示希望在就业市场走弱之前提供支持,那么通胀能够以多快的速度达到美联储的目标将存在疑问。”她预计,随着市场押注于更强劲的经济增长和通胀,长期美债收益率将进一步攀升。

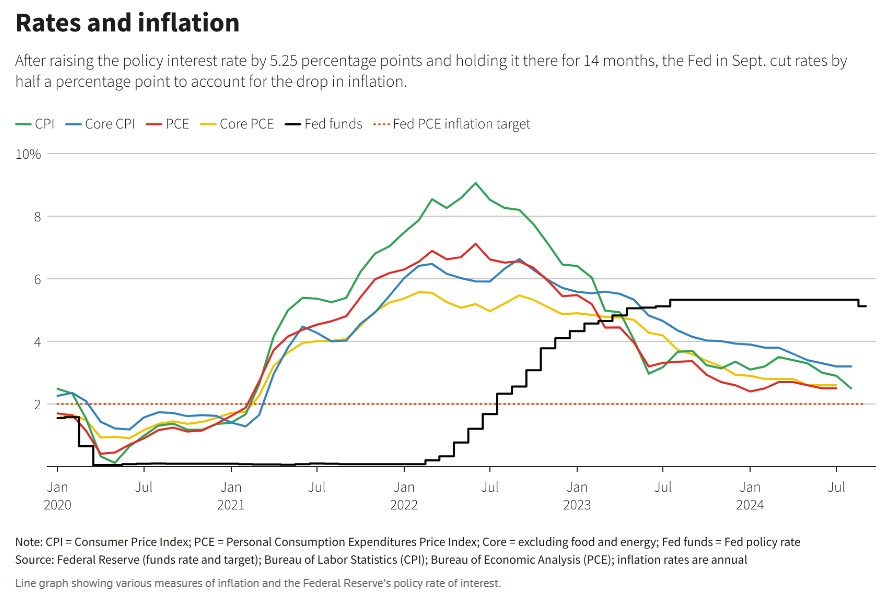

上周,美联储主席鲍威尔表示,降息50个基点是对美联储政策的一次“重新调整”,旨在在通胀可持续地向美联储2%的目标迈进的同时,保持就业市场的强劲。

但美联储反复对经济韧性的强调加剧了人们对降息之路可能缓慢而坎坷的担忧。美联储官员对利率的预测也表明,降息的步伐比市场预期的更为缓慢。

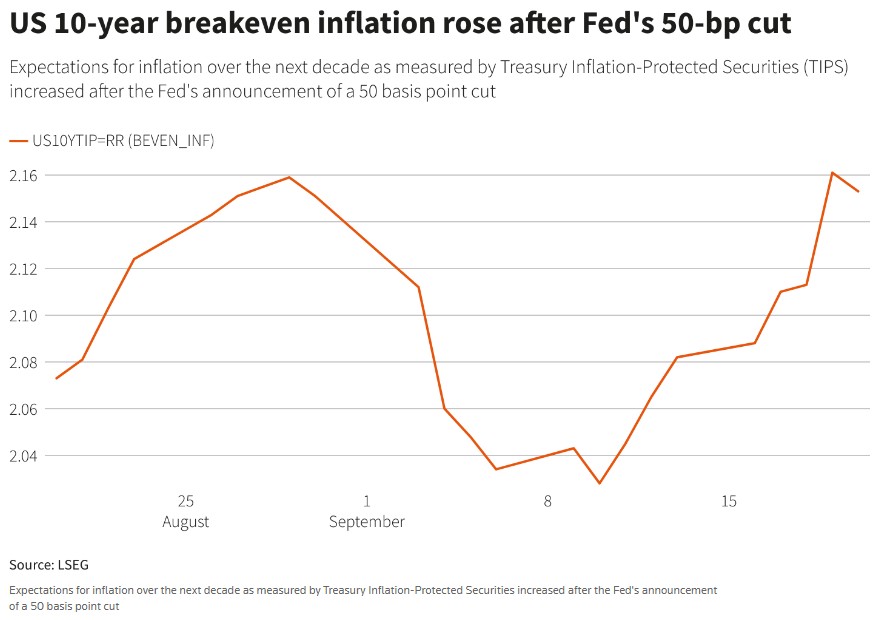

美联储上周三宣布降息后,以美国通胀保值国债(TIPS)衡量的未来十年通胀预期有所上升,上周四10年盈亏平衡通胀率升至2.16%,为8月初以来的最高水平。周一,该指数一度创下2.167%的新高。

上周四,在美联储利率决议公布之后,10年期TIPS的标售受到了投资者的追捧,非交易商吸纳了170亿美元国债出售中的93.4%,这是自1月以来的最高水平。然而,根据LSEG的数据,截至周一的一周内,流入美元通胀挂钩债券的资金为负。

BMO Capital Markets利率策略师在上周的一份报告中表示:“投资者再次担心通货再膨胀的幽灵。”Ruffer的基金经理Matt Smith表示,在过去的几天和几周里,他一直在为自己的投资组合增加通胀保护。

许多市场人士仍对去年12月美联储鸽派转向、随后数月通胀和就业意外上升导致的抛售记忆犹新。

尽管利率仍处于20多年来的最高水平,但衡量经济中信贷可用性的高盛美国金融状况指数在今年有所回落。在美联储做出决定后的第二天,该指数降至2022年5月以来的最低水平。

Insight Investment北美固定收益主管Brendan Murphy表示:“我们认为通胀将保持相对温和……但美联储的降息幅度越大,你就越有必要质疑这一点。”

“美联储看跌期权”

以美国消费者价格指数(CPI)衡量的通胀在过去两年中急剧下降。8月为2.5%,远低于2022年6月9.1%的40多年峰值。

美联储理事沃勒上周表示,最近的数据让他相信,美联储需要更快地降息,因为通胀率可能会低于2%的目标。

然而,对于同样的信息,美联储理事鲍曼却认为,她担心这一更大幅度的降息可能会被解读为对抗通胀“过早宣布胜利”。在上周的会议上,她反对美联储降息50个基点,而是赞成降息25个基点。

如果通胀继续消退,尽管降息步伐的重新定价会带来波动,但债券的前景可能仍将保持乐观。

但一些人怀疑美联储的激进降息是否为时过早,因为通胀率仍高于目标,且近期的月度数据表明物价压力仍存在粘性。

美国银行证券的经济学家在上周的一份报告中提到了所谓的“美联储看跌期权”(Fed Put)——即逼迫美联储救市时标普500指数的点位。他们表示,鉴于经济弹性和股市处于历史高位,“鲍威尔看跌期权”来得太早了。

“一个更激进的宽松周期可能会使达到2%的目标变得更加困难,”他们表示。

发表评论