国内饮用水巨头怡宝冲击港股上市有了新进展。

9月25日,港交所公布华润饮料(控股)有限公司(简称“华润饮料”)聆讯后资料集,意味着华润饮料已经通过聆讯,美银、中银国际、中信证券、瑞银集团担任联席保荐人。

华润饮料以“怡宝”为核心品牌,进行包装饮用水产品的生产与销售。据灼识咨询报告,华润饮料已成长为中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计),华润饮料的“怡宝”品牌饮用纯净水产品于2023年的零售额达到395亿元,是中国饮用纯净水市场的第一品牌。

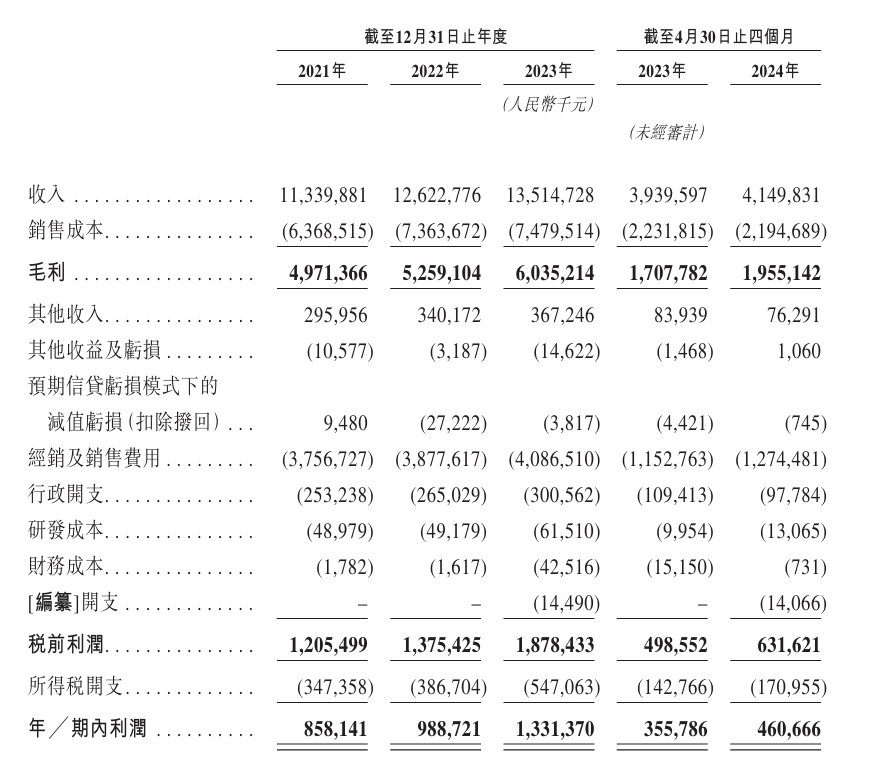

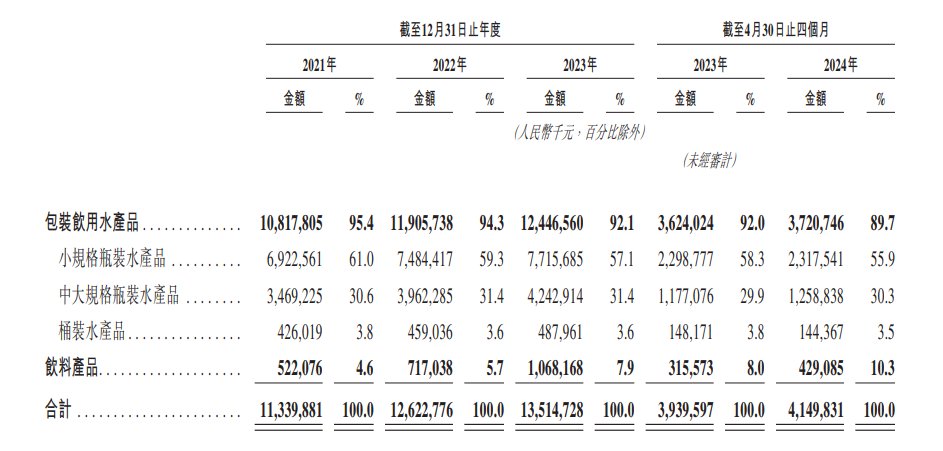

在最新的聆讯文件中,华润饮料披露了2024年前4个月的业绩表现。截至2024年4月30日收入41.5亿元,期内利润4.61亿元。具体来看,包装饮用水产品在今年前4个月收入37.21亿元,贡献了近90%的收入,饮料产品收入4.29亿元,贡献10%左右的收入。同期毛利率增加至47.1%,净利润率增加至11.1%。

根据此前4月22日递交的招股文件,2021年至2023年,华润饮料分别实现收入约113.40亿元、126.23亿元、135.15亿元;期内利润分别约8.58亿元、9.89亿元、13.31亿元;净利润率由2021年的7.6%上升到2023年的9.9%,毛利率分别为43.8%、41.7%、44.7%。

在生产方面,最新文件显示,截至2024年4月30日,华润饮料在中国拥有13家已投产的自有工厂及31家合作生产伙伴,生产包装饮用水及饮料产品。公司拥有61条自有生产线及70条由公司的合作生产伙伴拥有的生产线。

产能方面,华润饮料称,于2023年及截至2024年4月30日止的四个月,公司的已投产自有工厂和合作生产伙伴的包装饮用水及饮料产品标准产能分别为1880万公吨及640万公吨,而公司的包装饮用水及饮料产品于2023年及截至2024年4月30日止四个月的实际年总产量分别为1350万公吨及430万公吨。

华润饮料的历史可追溯至20世纪80年代,即怡宝中国的前身中国龙环有限公司(蛇口龙环)设立之时。当时蛇口龙环由贵阳刺梨产品开发公司、招商局蛇口工业区供水公司(蛇口供水)及环亚股份有限公司共同成立。1992年,“怡宝”和“C’estbon”商标由香港招商局发展有限公司转让给蛇口龙环。1996年,华润饮料与蛇口供水就运营怡宝中国订立合作协议,据此华润饮料及蛇口供水分别持有怡宝中国67.25%及32.75%的股权,而蛇口龙环的业务随后由怡宝中国承继。1999年,华润饮料收购了蛇口供水持有的怡宝中国32.75%股权,据此怡宝中国成为华润饮料的全资子公司,并由华润饮料的控股股东华润集团指派了怡宝中国的董事长。

招股书显示,华润饮料控股股东之一华润集团是一家总部位于香港的国有企业集团,其核心业务包括大消费、综合能源、城市建设运营、大健康、产业金融、科技及新兴产业。华润集团所属企业中有八家在香港联交所上市,九家在中国大陆A股市场上市。

此次华润饮料香港IPO募资金额将用于包括战略性扩张和优化产能、加速销售渠道扩张、数字化升级、进行潜在投资及并购的机会等。若华润饮料冲击港股上市成功,该公司将成为继农夫山泉之后,在港股上市的第二家国内包装饮用水企业。

发表评论