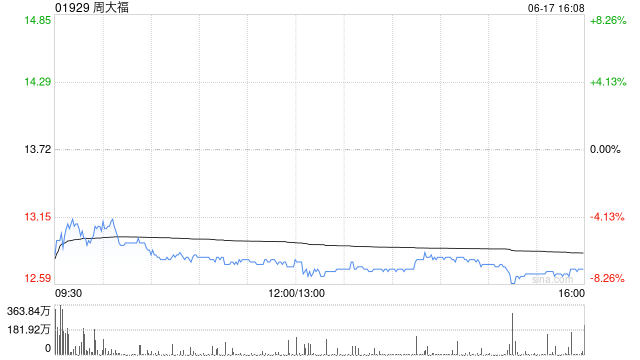

6月17日消息,周大福一度跌超9%,截至发稿,跌6.71%,报12.8港元,成交额5.76亿港元。

消息面上,周大福公布,建议发行于2030年到期的88亿港元0.375%可换股债券,年利率0.375%及到期日为2030年6月30日,初始换股价为每股17.32港元,较上一日收盘价13.72港元溢价约26.2%,可悉数转换为5.08亿股,占扩大后股本约4.9%,净集资约87.15亿港元。

消息人士指出,此次发债旨在通过低息融资支持集团战略扩张,包括加快品牌形象升级、在港澳及海外市场增设新形象门店,以及扩大黄金原料采购规模以强化供应链。发行条款显示,债券利息每半年支付一次,最终票息将根据市场认购情况确定。

瑞银发表研究报告,预测周大福2026财年至2028财年间每股盈利年均复合增长率达9%,而且2026财年股息回报率料达6%,按现价水平计相当预测未来12个月市盈率14倍,低于行业中位数15倍,该行认为该周大福目前或被低估,对其新一年经营指引有信心,若金价升势延续,经营利润指引更存在上调空间。

基于最新经营表现、业绩指引、更高的同店销售增长预期、较小的毛利率压力及更多的营运开支节省,瑞银将周大福2026财年至2027财年经营利润预测上调20%至21%,每股盈利预测亦上调21%至30%,目标价从12元调升至16元,预测2026财年每股盈利将按年增长51%,主要受惠于黄金借贷亏损减少,以及品牌转型和产品组合改善,评级为‘买入’。

发表评论