来源:中粮期货研究中心

当前市场加深对美国经济软着陆预期,叠加国内刺激政策持续发力,宏观面依然推动锡价偏强运行,关注海外经济预期反复带来的风险;基本面上消费端的拖累或将于年末显现,且缅甸禁矿不稳定因素仍存,印尼锡锭出口持续恢复,锡价的上行空间相对有限。

核心观点

供应:缅甸锡矿供应问题依然存在,近期市场传言复产预期并未被证实,但仍需关注潜在的恢复时点,因其或将扭转原先供需偏紧的预期;进口量环比增加,伴随印尼锡锭出口持续回升,后续国内进口或有恢复,但仍需关注进口窗口是否给予利润空间;四季度冶炼厂的生产压力或因原料持续偏紧而逐步增大。

需求:需求端表现有所分化,半导体行业依然处于见底回升阶段,销量增速持续回升;光伏领域表现持续清淡,光伏焊带加工费快速回落,对锡整体消费有所拖累;当前处于传统旺季阶段,关注消费的可持续性。

平衡:全年精炼锡产量增速同比增至7%,表观消费增速上调至-1%,全年维持紧平衡预期,关注10月去库的可持续性。

结论:当前市场加深对美国经济软着陆预期,叠加国内刺激政策持续发力,宏观面依然推动锡价偏强运行,关注海外经济预期反复带来的风险;基本面上消费端的拖累或将于年末显现,且缅甸禁矿不稳定因素仍存,印尼锡锭出口持续恢复,锡价的上行空间相对有限。

策略:多单谨慎持有;

风险提示:海外衰退预期、缅甸锡矿供应恢复、实际需求不及预期

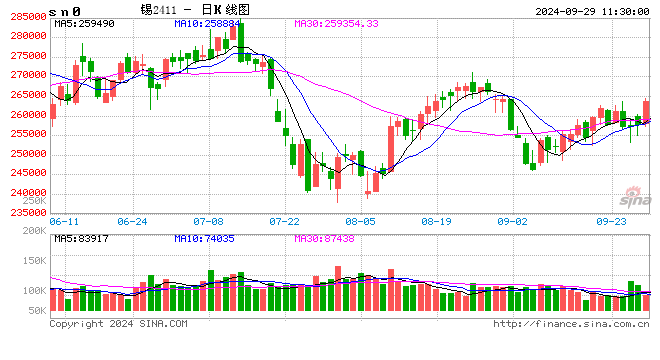

锡价回顾

2024年YTD

原料

国内外锡矿供应相对有限

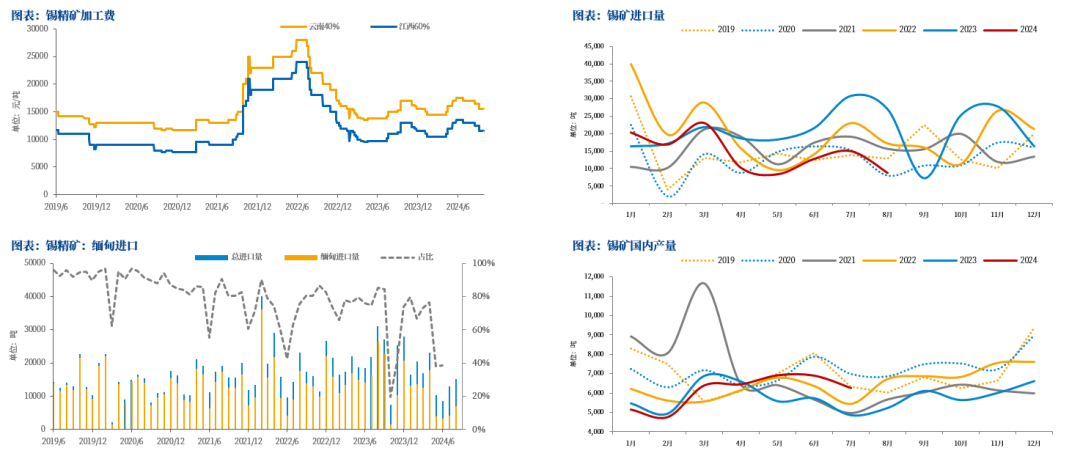

锡精矿加工费再度下调,云南、江西分别为15500元/吨、11500元/吨,相较于8月中旬下调1000元/吨;

缅甸佤邦锡矿供应依然受限使得国内锡矿进口量继续下降,8月约为0.88万吨,同比下降1.83万吨,处于近六年来低位;

国内锡矿新扩建项目整体爬产进度不及预期,1-7月累计产量约为4.28万吨,同比仅增0.28万吨。

锡锭

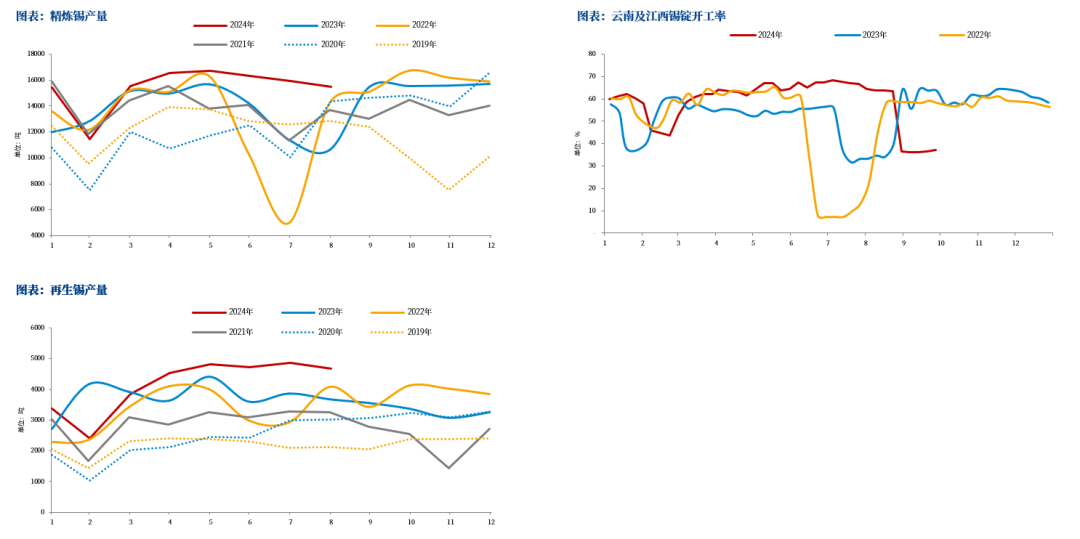

国内精炼锡产量逐步下滑

因云锡进入停产检修阶段,云南及江西锡锭开工率环比显著下滑,截至目前约为37%,同比去年减少24%,8月精炼锡产量约为1.55万吨,环比减少2.9%,同比增加46%,检修的影响更多将于9月体现;

截至8月,国内再生锡产量累计约为3.32万吨,同比去年增加0.33万吨,再生锡整体供应相对稳定。

进出口

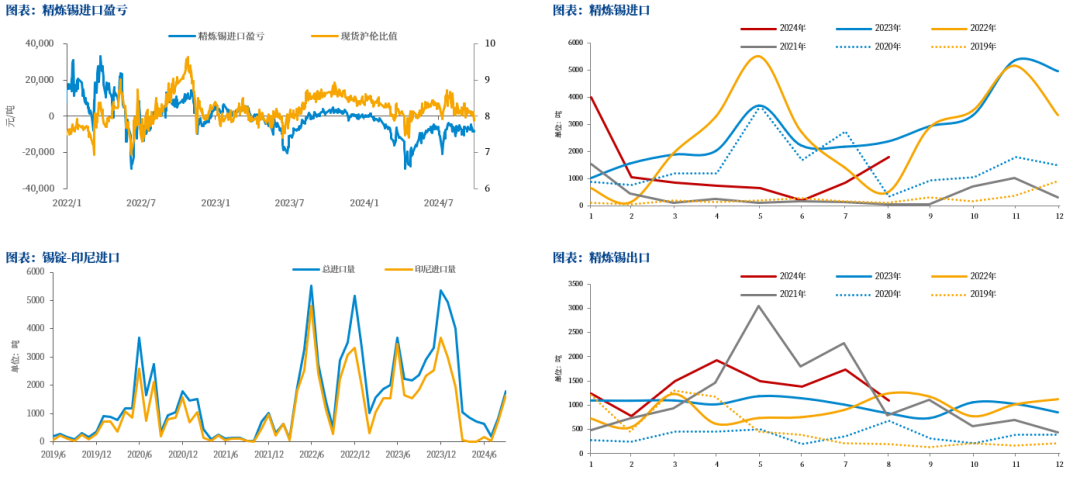

沪伦比再度回落,进口量或有减少

沪伦比值小幅回落,精炼锡进口利润有所下降,8月精炼锡进口量约为1795吨,环比有所增加,预计9月进口量或将减少;

印尼锡锭出口自年初1-2月几乎为0之后,整体出口量持续恢复,7月已达3400吨,预计后续印尼精锡将逐步流入国内,下半年国内锡锭进口量较上年将明显增加。

下游

整体消费表现环比回升

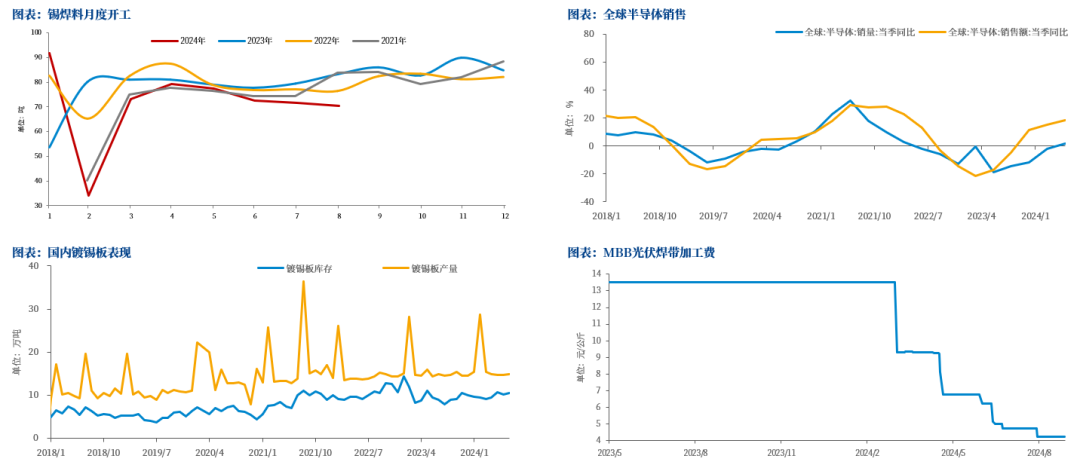

锡焊料开工情况表现一般,截至8月,焊料企业开工率约为70.5%,环比下滑1.1%,但近期因假期备货,开工表现有所回暖;

锡下游表现有所分化,半导体行业依然处于见底回升阶段,销量增速持续回升;光伏领域表现持续清淡,光伏焊带加工费快速回落,对锡整体消费有所拖累;当前处于传统旺季阶段,关注消费的可持续性。

库存

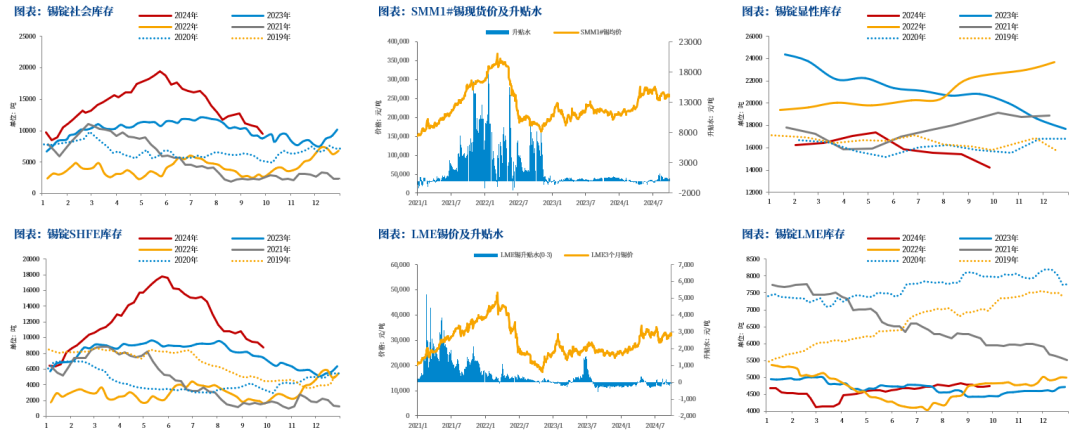

国内加速去库带动全球显性库存回落

进入9月,临近中秋及国庆节前备货时点,国内精炼锡社会库存去库速度加快,目前约为0.95万吨,较上周减少0.11万吨,国内锡锭升贴水也随之抬升至450元/吨;

LME精炼锡库存小幅回升,但全球显性库存受国内去库影响而回落,目前约为1.43万吨,环比减少0.31万吨,同比去年减少0.15万吨。

供需平衡

关注10月去库的可持续性

根据国内精炼锡月度平衡,8月整体供需维持紧平衡;供应端,预计9月伴随国内冶炼厂检修增加,产量环比显著下滑,进口量相对有限;需求端,9月旺季预期仍存,10月需关注去库的可持续性,全年表观消费增速上调至-1%的预期;

全年来看,国内精炼锡产量维持高增速,需求端增速显著放缓,全年精炼锡维持紧平衡预期。

持仓

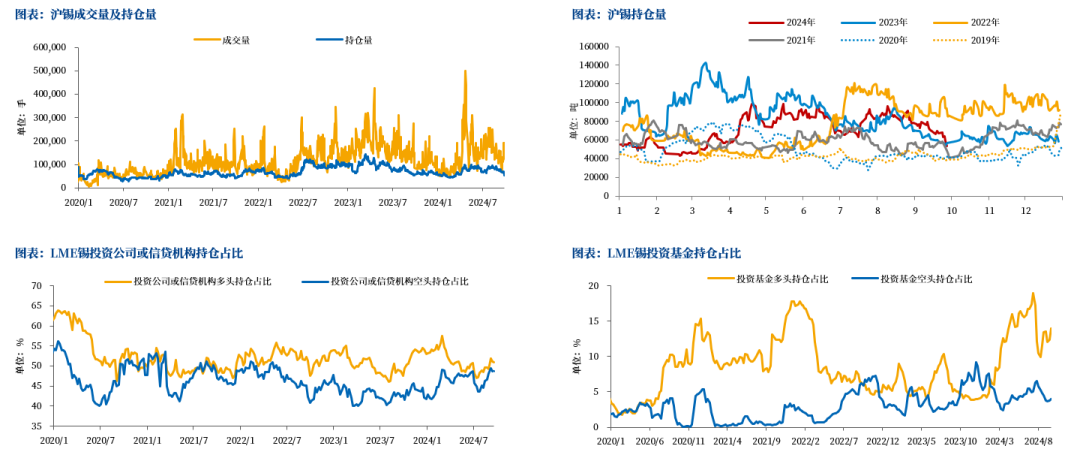

国内持仓快速回落至一季度的水平

9月以来,沪锡持仓量持续下滑至5.4万手附近,目前回落至3月中旬,即价格快速上冲前的水平;

LME投资公司及信贷机构多头持仓占优,环比回升至50.98%,空头持仓小幅增至48.72%。

作者简介

徐婉秋

中粮期货研究院 有色资深研究员

交易咨询号:Z0019515

发表评论