在基金投资领域,判断投资组合的调整是否适时至关重要,这直接影响着投资风险和收益。

首先,要明确基金投资组合调整的目的。通常,调整是为了适应市场变化、优化资产配置、降低风险或追求更高的回报。

那么,如何判断调整是否适时呢?

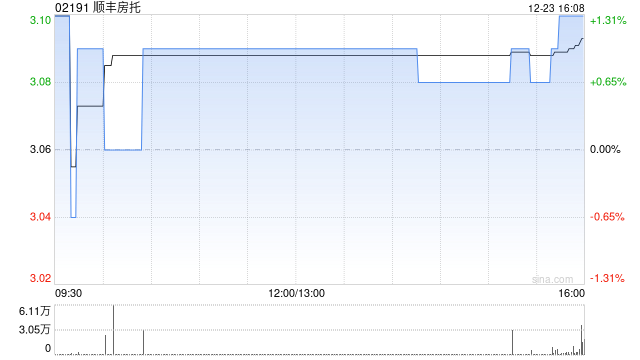

一个重要的指标是市场趋势。如果市场整体处于上升趋势,基金经理可能会增加股票等权益类资产的比重;反之,在市场下行时,可能会增加债券等固定收益类资产的比例。例如,通过观察大盘指数的走势、行业板块的表现等,来评估市场的趋势。

经济基本面也是关键因素。经济增长强劲、企业盈利改善时,适合增加股票投资;经济衰退、企业盈利下滑时,应适当减少股票配置。

基金的业绩表现是另一个判断依据。如果某类资产在基金组合中的表现持续不佳,拖累了整体业绩,可能需要考虑调整。

行业发展动态也不容忽视。一些新兴行业崛起,具有较大的发展潜力,基金可能会适时增加对这些行业的投资;而对于逐渐衰落的行业,则可能减少投资。

下面通过一个简单的表格来对比不同市场环境下的投资组合调整策略:

市场环境 投资组合调整策略 牛市 增加股票比例,减少债券比例 熊市 增加债券比例,减少股票比例 经济复苏 增加周期性行业股票投资 经济衰退 增加防御性行业股票投资,增加债券投资适时的投资组合调整能够有效降低投资风险。例如,在市场下跌前减少股票仓位,可以避免较大的损失。同时,合理的调整还能提高资产的流动性,以便在市场出现机会时迅速布局。

然而,如果调整不当,可能会带来一系列风险。频繁调整可能导致交易成本增加,影响整体收益。错误的判断市场趋势,可能会错失上涨机会或加重损失。

总之,投资者需要密切关注市场动态、经济形势和基金的表现,结合自身的风险承受能力和投资目标,来评估基金投资组合的调整是否适时,以实现资产的稳健增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

发表评论