炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

继央行行长潘功胜9月24日首次明确创设证券、基金、保险公司互换便利(以下简称“互换便利”)后,10月10日起,互换便利正式接受机构申报。

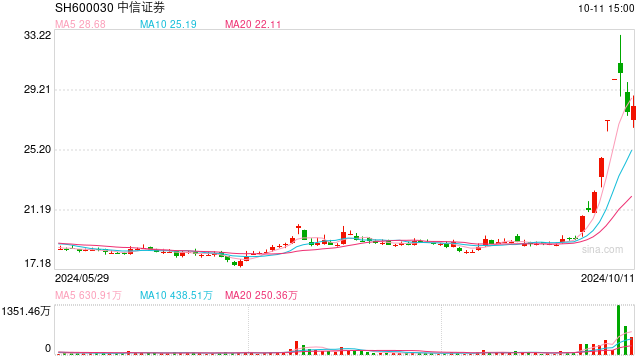

21世纪经济报道记者了解到,目前,“券业一哥”中信证券已经拿下第一单,规模约100亿元。中金公司等头部券商也在积极申请中。

值得注意的是,央行表示互换便利将通过特定的一级交易商开展操作,这意味着拥有一级交易商资格的机构互换便利方案更易获批。值得关注的是,中信证券与中金公司即是一级交易商。

在受访人士看来,中金公司有望于中信证券之后拿下第二张“入场券”。华泰证券、国泰君安等业绩、净资产排名靠前,并且证券公司分类评价结果为AA级的头部券商,互换便利方案获批的可能性同样相对较大。

对于券商而言,互换便利获批有何益处?

根据受访人士分析,一方面,互换便利有助于缓解券商短期资金压力,使其在资金周转上更加灵活;另一方面,能够大幅提高券商潜在加杠杆能力,但由于互换便利需要到期偿还债券,机构需要考虑期间的资产价格波动和资金成本问题,是否加杠杆、杠杆加到何种程度,则要券商谨慎定夺。

中信证券拿下第一单

10月10日起,互换便利正式面向符合条件的证券、基金、保险公司接受申报。

21世纪经济报道记者了解到,10月11日,“券业一哥”中信证券已经拿下第一单,规模约100亿元。中金公司等头部券商也在积极申请中。

值得注意的是,央行表示互换便利将通过特定的一级交易商开展操作,这意味着拥有一级交易商资格的机构互换便利方案相对更易获批。

而在央行发布的2024年度公开市场业务一级交易商名单中,中信证券和中金公司是仅有的券商。

由于互换便利仅面向证券、基金、保险公司接受申报,但一级交易商名单中并无基金、保险公司的席位。这使得中信证券、中金公司互换便利方案获批优势更为明显。

业内人士预测,如今中信证券已经拿下互换便利第一单,中金公司有望紧随其后。

与此同时,由于证券公司分类评价结果直接挂钩新业务申请。因此,分类评价结果表现更优的券商互换便利获批的概率相对更大。

2022年起,证券公司分类评价结果不再公开发布,根据最后一次公开披露的2021年证券公司分类评价结果,AA级券商共有15家,分别为安信证券、东方证券、光大证券(维权)、广发证券、国泰君安、国信证券、华泰证券、平安证券、申万宏源、兴业证券、银河证券、招商证券、中金公司、中信证券、中信建投。

除了证券公司分类评价结果,券商综合实力排名或也对其互换便利方案能否顺利获批有所影响。

以2024年中报为例,营业收入或净利润跻身前十(二选一),同时总资产或净资产排名前十(二选一)的券商共11家,分别为中信证券、华泰证券、银河证券、国泰君安、广发证券、招商证券、中信建投、申万宏源、中金公司、海通证券、国信证券。

在厦门大学经济学院教授姜富伟看来,除了身为一级交易商的中信证券和中金公司,考虑到资本实力雄厚、市场影响力大、合规记录良好的券商在维护市场稳定方面作用更强,因此大型券商如华泰证券、国泰君安、海通证券等获批希望较大。

利好与挑战

记者了解到,券商对于互换便利的热情颇为高涨。除了对外积极申报以外,券商内部也正在对部门分工进行探讨。

央行对于互换便利的描述为:支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从人民银行换入国债、央行票据等高等级流动性资产。

某头部券商资深人士透露,这一描述意味着互换便利与融资关联度较高,其所在券商既有分管公司融资的部门,又有分管对客融资的部门。由于央行尚未发布互换便利相关细则,互换便利该由哪个部门具体负责,其公司内部还在讨论。

券商对互换便利业务如此热情,该业务能够为券商带来哪些利好?

首先,能够缓解券商短期资金压力。

姜富伟告诉记者,获得互换便利资质的券商,其资金获取能力和股票增持能力将大幅提升,有助于缓解短期资金压力,使其在资金周转上更加灵活,从而在竞争中抢占先机。

在华泰证券研究所所长张继强团队看来,互换便利大概率将适用于自有资金而非产品户,对于券商来说,则主要适用于自营盘。据其推测,截至2024年上半年末,证券行业自营业务规模6.14万亿元,而券商自营盘股票仓位占比约为7%~8%,债券占比为65%~70%,由此估计券商自营可互换的资产规模可能在4000亿元~5000亿元左右。

其次,互换便利能够大幅提高机构潜在加杠杆能力。

互换便利采取“以券换券”模式,张继强团队将其解读为两个环节。第一个环节是符合条件的机构将股票ETF等流动性相对偏弱的资产抵押给央行,换入流动性更好的资产,比如把股换成债;第二个环节是机构通过将换入的资产卖出或抵押等方式在二级市场进行融资,获取的资金只能投入股票市场。

两个环节能够为机构带来的增量资金有多大?以机构先将股票ETF置换为国债,再通过国债在二级市场质押融资为例。当前,股票ETF的质押率通常在3~6折,而国债的质押率在9折左右。相较于直接对股票ETF进行抵押融资,机构通过互换便利转换为国债后再行融资,所获资金有望翻数倍。这也意味着,通过互换便利,机构潜在加杠杆的能力显著增强。

不过,其中有两个问题值得关注。

一方面,互换便利两次转换之间,需要中间角色,机构需要支付一定费用。记者了解到,这一中间角色将由中债信用增进公司(以下简称“中债信用”)承担。互换便利通过市场化方式运作,不同机构、不同交易所需支付的费用或有差异,但整体较低。换言之,机构通过互换便利获利的空间相对较大。

另一方面,互换便利存在期限,到期后需归还债券,机构需要考虑期间的资产价格波动和资金成本问题。目前,互换便利期限不超过一年,到期后可申请展期。

这意味着,互换便利给予机构用股票资产加杠杆的机会,但是否加杠杆、杠杆加到什么程度,主动权掌握在机构手中。

发表评论