能源研发中心

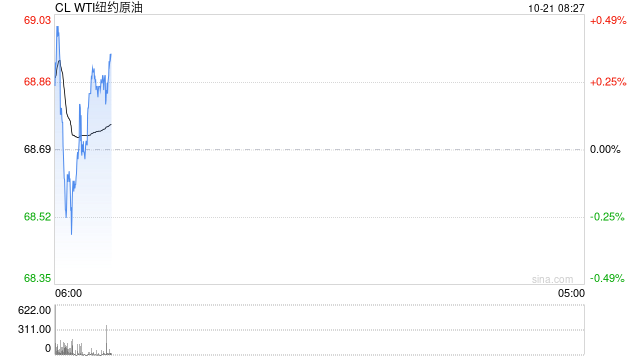

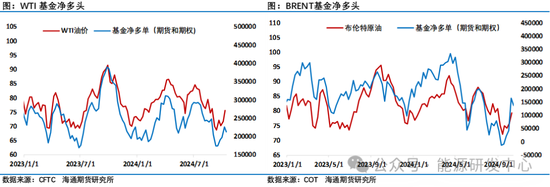

在窄幅横盘三个交易日后,油价没有突破窄幅震荡平台走出有效反弹,而是在周五夜盘油价进一步下挫,地缘层面继续降温让原油继续挤出地缘溢价,部分做多资金继续选择了离场,最终单周油价大跌超7%。行情剧烈波动的背后是交易者的无奈,上期周报中提到了在伊朗导弹袭击以色列之后的第一周截至10月8日的持仓数据中,布伦特投机净多头寸单周增加近12.3万手,地缘风险迫使基金再次大幅回补了净多单持仓,而一周之后到10月15日油价溢价从高位大跌了7美元,但是持仓数据显示布伦特原油期货投机性净多头头寸减少只是减少了2.8万手,这意味着大量的追涨资金被套在了高位。而随着地缘层面风险进一步降温,最近几天油价进一步下滑,不出意外这期间十一假期追涨的投机性资金进一步止损离场。今年以来这样的场景已经多次出现,在市场的剧烈变化面前,投机性资金的应对吃力且被动,这背后反映了原油市场一些不确定性因素给交易者带来了挑战。

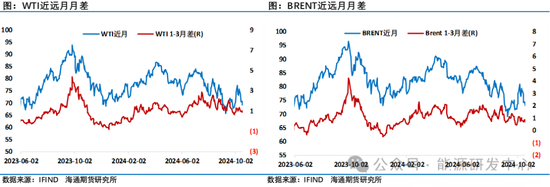

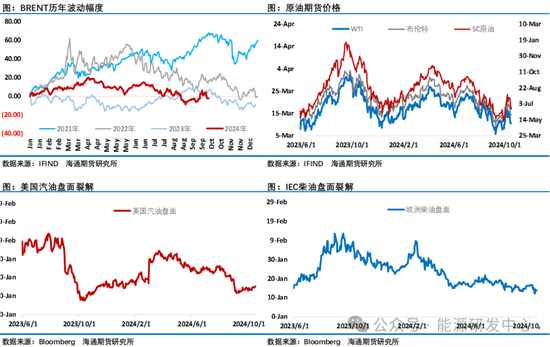

10月油价的这一轮冲高11美元,然后又回落9美元的折返跑,再一次告诉市场地缘因素更多的时候对油价来说就是噪音,只能是影响油价波动节奏,并不能改变原油市场整体的运行方向。从高频指标可以看出在地缘导致原油绝对价剧烈波动的同时,原油市场月差结构明显走势温和,整体延续了下半年的逐步趋弱的方向,而成品油裂解差方面表现也较为温和,欧美汽油裂解差季节性反弹,柴油裂解差则继续走弱;这一点与中国市场的成品油柴强汽弱的格局形成了典型的反差。整体来看原油市场供需层面对油价缺乏明显的上行驱动,这也是油价在地缘风险刺激下冲高,但随着地缘局势缓和就迅速回吐的原因所在。从季节性来看,油价四季度回落概率较大,地缘层面后续对油价节奏或仍有扰动,但很难改变油价整体趋弱大势。

美国产量刷新历史记录,全球需求预期下调VS石油库存回落

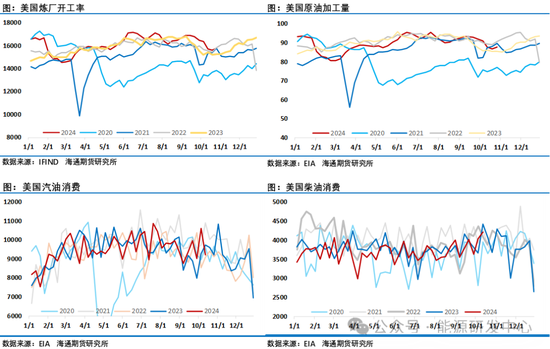

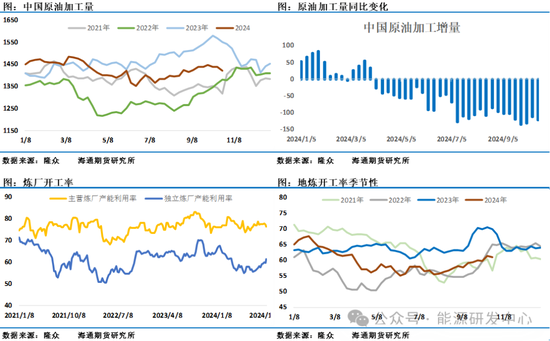

最新一期EIA周度报告显示10月11日当周美国国内原油产量增加10.0万桶至1350.0万桶/日,飓风季过后,美国原油产量升至历史新高。这也让市场格外关注欧佩克+后续产量政策能否扭转市场对2025年原油供应过剩的担忧,在9月欧佩克+临时达成了将退出自愿减产计划从10月延迟到12月的决定,但目前原油市场的表现来看,油价下行压力仍非常明显,这一点在EIA的报告中也得到了印证。三大机构在近期先后公布了10月份月报,报告中均对原油市场需求预测做出了下调。欧佩克在周一发布的月报中预计2024年全球原油需求增速为193万桶/日,此前预期为203万桶/日。预计2025年全球原油需求增速为164万桶/日,此前预期为174万桶/日。欧佩克连续第三个月下调今明两年的石油需求增长预期,该组织姗姗来迟地认识到全球燃料需求放缓。相比之下IEA一如既往的做出了悲观展望,IEA同样连续第三个月下调了对今年石油需求增长的预测,部分原因是中国消费的放缓给全球前景带来了压力。中国是增长放缓的主要因素,今年和明年分别占全球增长的约20%,而在2023年这一比例接近70%。IEA预计,今年全球石油需求增速将从之前的90.3万桶/日放缓至86.2万桶/日,明年的全球石油需求增速将从95.4万桶/日略微上调至99.8万桶/日。相较于2022至2023年疫情后每年约200万桶/日的增长幅度,这一增速明显放缓。有机构称欧佩克的需求预估仍然是一个异常值(高于华尔街投行和贸易公司预测),处于沙特阿美预期范围的顶部,这大约是国际能源署预测的两倍。需求的疲弱让9月欧佩克+原油产量低于减产计划的努力对油价的提振作用非常有限,

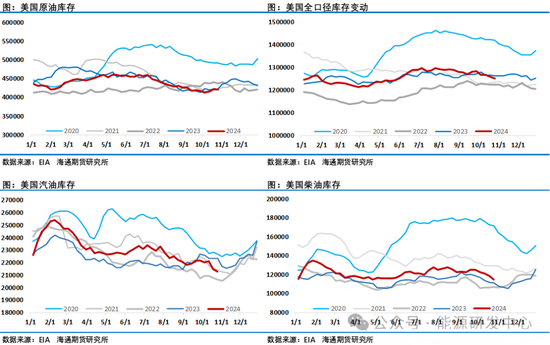

库存方面IEA报告中称8月全球可见石油库存减少了2230万桶,其中原油库存下降了1650万桶。经合组织(OECD)工业库存反季节性减少了1340万桶,至28.11亿桶,较五年平均值低1.027亿桶。而EIA在其更高频的周度报告中美国石油库存的持续回落也印证了这一点,最新的EIA周报显示美国至10月11日当周除却战略储备的商业原油库存减少219.1万桶至4.21亿桶,降幅0.52%。汽油库存下降220.1万桶,精炼油库存下降353.4万桶,上周美国墨西哥湾沿岸汽油库存降至2021年3月以来的最低水平,精炼油库存降幅录得2024年3月1日当周以来最大。

10月份油价波动的核心驱动是地缘因素,因其大涨,也随着局势缓和而回落,接下来一段时间地缘题材仍会继续给油价带来扰动,这个过程可能会吸引交易者的注意力,导致出现评估原油市场的时候出现偏差,面对这种局面市场参与者应该更关注原油市场自身给出的信号,这有助于更好的把握机会。经历了年内冲击最大的一次地缘风险事件之后,油价重心趋弱的下行大势仍在延续,接下来下方支撑仍将面临破位考验,注意节奏把握,控制好风险。

内容由海通期货能源研发中心原创,转载请注明出处。

发表评论