高管频繁流动、产品持续清盘、权益类基金表现惨淡,已将这家千亿级券商系基金公司推向了困境的边缘。尽管民生加银的前总助赖小鹏的加入似乎为公司带来了一线希望,但问题在于,仅凭赖小鹏一人的力量,能否挽救这家业绩摇摆不定、规模虚胖的基金公司仍未知?

中金基金,再次站在了风口浪尖。10月22日,中金基金管理有限公司发布公告,正式宣布公司新任副总经理为赖小鹏。

高管频繁流动、产品持续清盘、权益类基金表现惨淡,已将这家千亿级券商系基金公司推向了困境的边缘。尽管民生加银的前总助赖小鹏的加入似乎为公司带来了一线希望,但问题在于,仅凭赖小鹏一人的力量,能否挽救这家业绩摇摆不定、规模虚胖的基金公司仍未知?在固收业务一家独大的背景下,如何破解中金基金的权益困局,成为了新管理层亟待回答的难题。

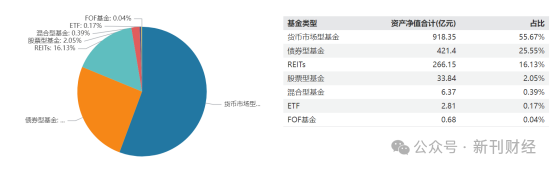

中金基金成立于2014年,短短十年间,其规模已经突破了1640亿元,稳居千亿公募基金的行列。然而,数据背后隐藏着一个不容忽视的问题,即公司过于依赖固收类产品,而权益类基金在规模和业绩上都乏善可陈。Wind数据显示,截至2024年10月20日,固收类产品在中金基金的管理规模中占比超过97.52%,其中“中金现金管家”货币基金一只独大,规模高达918亿元,占公司总规模的一半以上。固收类产品固然稳健,但其收益率有限,难以为公司带来高增长的收益。

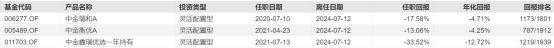

相比之下,权益类基金则几乎可以忽略不计。中金基金的股票型和混合型基金总规模仅为40.21亿元,权益类产品在公司整体规模中的占比不到3%。中金基金的权益类产品不仅规模小,业绩也相对惨淡。根据Wind数据,公司旗下股票型和混合型基金的整体表现低于行业平均水平,部分产品的回撤幅度更是令人震惊。

以中金成长精选A为例,该基金曾被视为中金基金权益类产品中的核心代表。然而,数据显示,该基金近一年回撤率为-11.1%,近两年和近三年回撤率更是高达-33.91%和45.91%。在同类产品中,这一表现位列倒数,显然未能为投资者带来预期的回报。其主要投资方向集中于信息技术、医药健康等行业,但在应对市场波动时,未能及时调整仓位,导致基金净值持续下滑。

再看中金华证清洁能源指数基金,该基金一度因其抓住了新能源和清洁能源的投资热点而受到投资者的高度关注。然而,随着市场对清洁能源行业的情绪逆转,该基金的表现急转直下。截至2024年10月20日,该基金的总回报率出现了近50%的跌幅。这种大幅回撤不仅让投资者蒙受巨大损失,也进一步打击了市场对中金基金权益类产品的信心。

此外,中金科创主题灵活配置混合(LOF)也是典型的表现不佳的混合型基金之一。该基金近两年和近三年的回撤幅度分别超-30%和-40%,表现远低于同类平均水平。该基金的投资组合中有大量仓位集中于科创板个股,而科创板市场波动性较大,导致基金净值剧烈波动,但基金经理未能在市场调整期间有效管理风险,最终导致了投资者的损失。

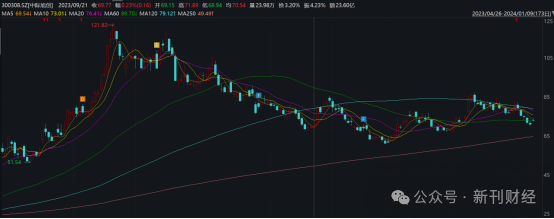

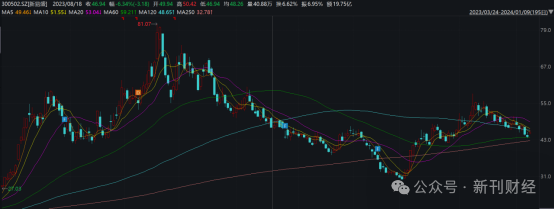

这些数据表明,中金基金的投研能力存在明显短板,尤其是在权益类产品的管理上,基金经理的投研策略与市场热点严重脱节。例如,2023年信创概念成为市场热点时,中金成长精选A迅速加仓信息技术类个股,具体而言,该基金在2023年二季度新进了中际旭创和新易盛两只信息技术类股票,并将其仓位大幅提升。然而,随着市场热点迅速变化,中际旭创和新易盛在三季度分别下跌了21%和32%,但基金未能及时减仓调整,导致净值大幅回撤。到四季度末,这两只股票已从基金的重仓股名单中消失,进一步加剧了基金整体业绩的下滑。这种市场应对不及时的情况在公司其他权益类产品中也屡见不鲜,导致中金基金在权益类市场中的口碑较差,投资者信心严重受挫。

图 中际旭创股价走势图。

图 新易盛股价走势图。

高管频繁变动,加剧业绩的不稳定性

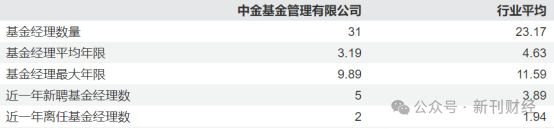

权益类产品的低迷表现,直接与中金基金投研团队的频繁变动密切相关。2024年7月,副总经理邱延冰的离职成为公司投研体系动荡的转折点。邱延冰曾是中金基金投研团队中的核心人物,负责管理多只灵活配置型基金。然而,他管理的基金在其离职前已经出现了大幅回撤。数据显示,邱延冰最后负责的3只基金中,年内回报率均为负,其中回撤幅度最大的基金跌幅超过33%,这进一步加深了投资者对中金基金投研能力的疑虑。

邱延冰离职后,由丁天宇和丁杨接管其产品,但接手后的业绩并未出现明显改善。接管后的基金在三季度继续表现不佳,部分产品的回撤幅度超过20%,引发市场对中金基金投研团队稳定性的进一步担忧。此类表现无疑加剧了投资者的焦虑,特别是权益类产品本就规模小、表现弱的情况下,基金经理的频繁更迭直接影响了产品的长期表现和投资者信心。

与此同时,2024年1月,公司管理层再度经历重大调整,董事长兼总经理胡长生卸任。这一管理层的更迭进一步引发了市场的不安情绪。胡长生曾领导中金基金在2020年到2023年期间实现了管理规模的翻倍增长,但他的离任让市场对公司未来战略方向产生疑问。新任董事长李金泽和总经理宗喆的接任后,公司内部完成了重大调整,频繁的人事变动之下使得公司内部决策缺乏连贯性,最终导致基金业绩出现短期波动。

在这一背景下,赖小鹏的到来无疑成为市场关注的焦点。他此前在民生加银基金任职期间,主要负责机构销售和渠道拓展,拥有丰富的市场拓展经验和渠道资源整合能力。赖小鹏的加入,能否通过提升销售渠道的覆盖和市场推广力度,帮助中金基金实现规模和业绩的复苏,是市场的一致期望。然而,仅依靠销售能力并不足以解决中金基金当前的问题。权益类基金的复苏关键还在于公司投研体系的重建和基金经理稳定性的提升。

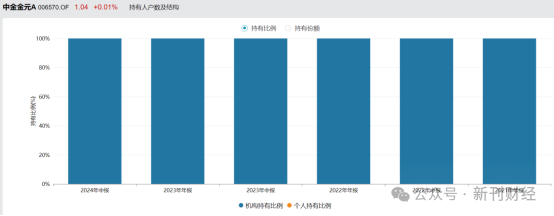

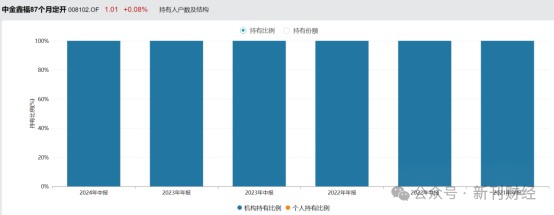

固收类产品的成功并不能掩盖中金基金对机构资金的高度依赖。据数据显示,中金基金旗下的多只债券型基金机构持有比例接近100%。例如,中金金元A基金总规模共83.45亿和中金鑫福87个月定开债基金总规模共81.19亿,其机构客户几乎包揽了所有份额。这种结构虽然在短期内为公司提供了规模基础,但也带来了严重的流动性风险。

图 中金鑫福87个月定开持有人户数及结构。

数据来源:Wind。

当市场波动加剧,或者机构客户大规模赎回时,中金基金的固收类产品将面临资金流动性紧张的问题。2024年10月,公司旗下的中金瑞和灵活配置基金因规模低于5000万元,触发了清盘条款。类似的情况并非孤例,公司管理的多只产品都处于清盘预警线上,这进一步暴露了中金基金在资金来源结构上的脆弱性。

相比之下,个人投资者的资金来源相对分散,赎回行为较为平缓。中金基金在个人投资者市场上的份额较低,严重依赖机构资金的情况使得公司在市场波动中缺乏抗风险能力。要想改变这种局面,赖小鹏似乎需要在渠道拓展上有所突破,特别是加强个人投资者市场的开发。

赖小鹏的加盟能否为中金基金带来转机,关键在于公司能否在固收和权益类产品之间找到平衡。固收类产品为公司提供了稳定的规模支撑,但长期依赖固收显然不是长久之计。权益类产品的复苏,必须依赖于投研团队的重建和基金经理稳定性的提升。

数据显示,中金基金公司投研团队的平均任职年限在3年左右,远低于行业平均水平。投研团队的频繁更替,直接影响了基金产品的长期表现。如何稳定投研队伍,吸引更多有经验的基金经理加入,才是中金基金下一步需要解决的核心问题。

尽管赖小鹏的加盟可能为中金基金带来一些新的视角和经验,但市场对于他能否真正引领公司实现投研团队和产品创新的全方位提升,仍然抱有很大的疑虑。面对当前市场的压力,中金基金是否能够摆脱固收业务一家独大的局面,以及如何破解权益投资的困局,这些问题都对新管理层提出了严峻的挑战,市场也将持续关注其后续的表现。

编辑 | 吴雪

发表评论