深圳商报·读创客户端记者 穆砚

10月29日,广州天赐高新材料股份有限公司(以下简称“天赐材料”或“公司”)发布公告称,公司于10月28日召开了业绩说明会。在会议上,天赐材料透露,受上游原材料的价格波动及电解液行业的竞争格局影响,产品价格及行业公司的盈利水平基本处于周期底部承压状态。2024年前三季度公司实现营业收入88.6亿元,归属于上市公司股东的净利润3.38亿元,同比下降80.69%。

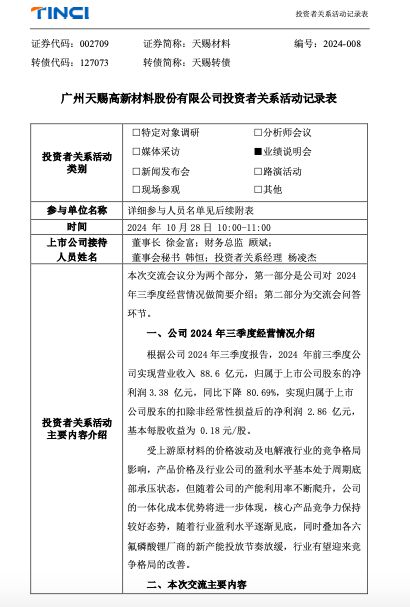

▲天赐材料公告截图

天赐材料向投资者介绍了公司2024年三季度经营情况。根据公司2024年三季度报告,2024年前三季度公司实现营业收入88.6亿元,归属于上市公司股东的净利润3.38亿元,同比下降80.69%,实现归属于上市公司股东的扣除非经常性损益后的净利润2.86亿元,基本每股收益为0.18元/股。

天赐材料表示,受上游原材料的价格波动及电解液行业的竞争格局影响,产品价格及行业公司的盈利水平基本处于周期底部承压状态,但随着公司的产能利用率不断爬升,公司的一体化成本优势将进一步体现,核心产品竞争力保持较好态势,随着行业盈利水平逐渐见底,同时叠加各六氟磷酸锂厂商的新产能投放节奏放缓,行业有望迎来竞争格局的改善。

谈及电解液行业公司对上游原材料厂商的收购和扩产的可能性以及对现有竞争格局的影响,天赐材料表示,目前六氟磷酸锂的竞争格局已相对稳定,行业集中度在这两年持续提升。除了行业的头部企业外,其他六氟磷酸锂厂商由于不具备明显的成本和规模优势,公司认为已有产能的并购对现有的竞争格局影响不大。

磷酸铁锂厂家的前驱体自供比例提升对公司磷酸铁业务的影响方面,天赐材料称,随着磷酸铁锂电池在新能源汽车和储能系统等领域的广泛应用,正极材料磷酸铁锂的需求持续增长,市场对前驱体磷酸铁的需求同样呈现出上升的趋势,磷酸铁市场仍拥有广阔的空间;天赐材料的磷酸铁产品由于与其他业务形成良好的循环体系,具备显著的成本优势,同时随着宜昌二期产线产能的顺利释放,预计在规模优势下产品成本将进一步降低。公司认为,只要持续优化产品的成本竞争优势,铁锂厂商的原材料自供将不会对其业务产生显著影响。

天赐材料称,公司认为明年全球电动车市场需求将继续保持稳定增长的态势,而欧洲市场由于政策驱动和市场需求的双重影响下,仍具有快速增长的潜力。

投资者询问,近期VC工厂的失火会影响添加剂VC的价格吗?如果价格波动是否会对公司及电解液价格产生影响?天赐材料回答:针对VC原材料,公司有一定的原材料备货,同时在公司一体化布局下目前也有VC的生产能力,所以短期内的价格波动不会影响公司的正常生产。此外,如价格有所波动,电解液的价格也会随VC材料的市场价格进行调整。

海外项目的进展方面,天赐材料透露,目前北美及摩洛哥项目均按计划进行,美国20万吨在工厂设计及相关环评手续办理阶段,摩洛哥处于项目设计阶段,整体来看预计在26年底完成建设,产线的投产节奏会根据美国及欧洲的市场上量情况进行调整,确保在海外市场上量时具备供应能力。

天赐材料还透露,公司硫化物路线的固态电解质处于中试阶段,现阶段主要配合下游电池客户做材料技术验证,计划在2025年建设中试产线,做小批量的生产应用。此外,公司结构胶的客户主要覆盖国内头部电池厂商,得益于锂电行业的稳定增速及原有客户体系的搭建,目前结构胶需求仍然在快速上量中,公司对明年整体增速保持比较乐观的看法。三季度LIFSI的添加比例总体较二季度有环比上升,在三元电池中用量会多一些。

关于如何看待电解液及六氟磷酸锂的竞争格局,天赐材料表示,电解液行业经过前两年的大规模扩产,正处于供需格局变化周期,行业产能较为充裕,目前除了行业头部企业外,普遍都处于开工率较低的状态;由于持续的低盈利水平,新进入者的建设及开工计划也进展缓慢,公司认为目前维持在底部的价格区间,往下压价的空间十分有限,待行业头部厂商产能消化后,行业的竞争格局会有良性的改善。

审读:刘新平

发表评论