来源:国元期货研究

【策略观点】

宏观情绪退温,美国大选与利率决议两大事件落地后。11月美联储降息25基点,后市对美联储降息的预期有所下调。特朗普政府对中美贸易的关税政策,或影响钢材间接出口,对钢价中性偏空。国内方面,11月8日超10万亿元财政政策方案出台,方案整体超过市场预期,减轻地方财政压力,对市场中长期利好。

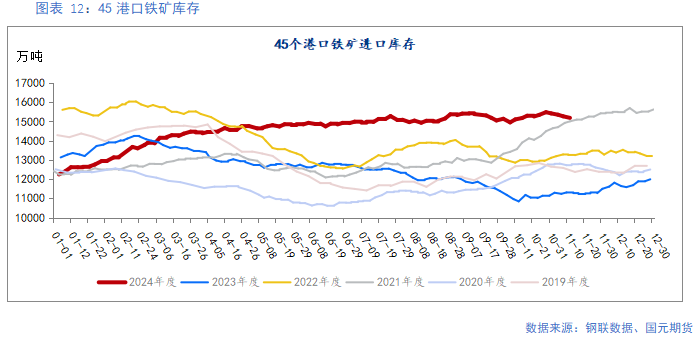

基本面,上周45港口到港量略增,港口库存维持高位。需求方面,钢厂盈利率下降,铁水产量见顶回落。建材需求走弱,螺纹产量连续两周下降。贸易商冬储尚未开启,成材需求走弱。

操作建议:短期矿价震荡偏弱,关注2501合约700-800元/吨,长期持偏空观点。

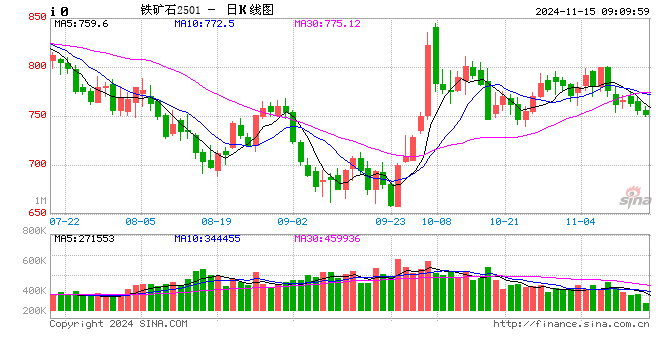

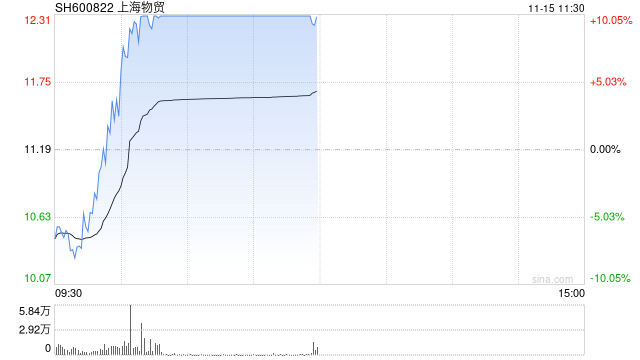

1、行情回顾

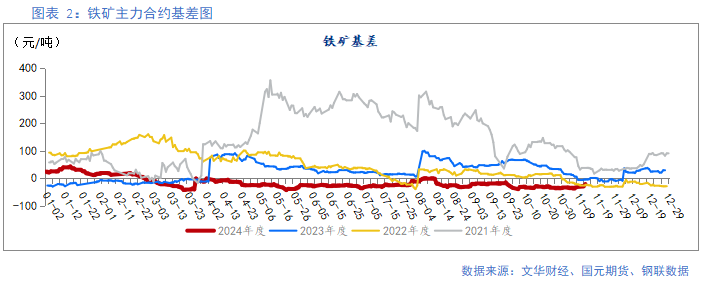

铁矿主力合约价格震荡走低,高供应及高库存使得矿价上方承压。截至11月14日,铁矿主力合约收盘价为756元/吨,期货贴水现货2元/吨。

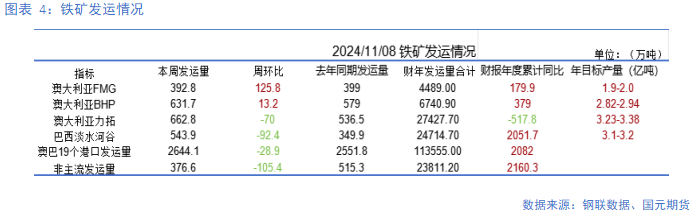

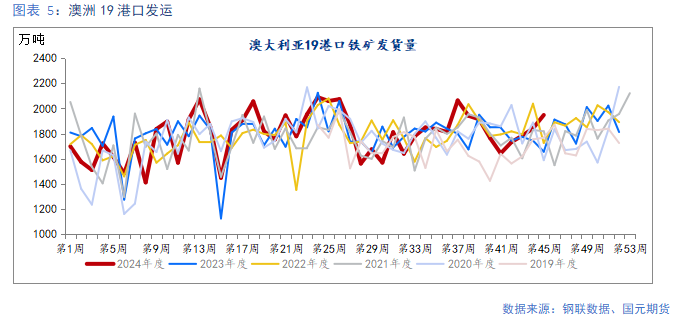

2、全球发运环比下降

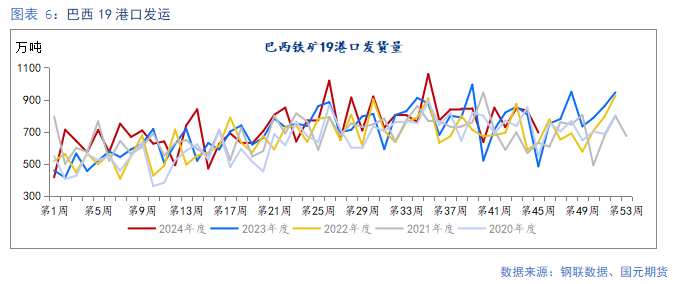

上周,全球发运3020.7万吨,环比下降4.25%。其中澳洲19港口发运量1947.6万吨,环比增加5.90%;巴西19港口发运量696.5万吨,环比下降16.29%。非主流(除澳巴19港口)发运376.6万吨,环比减少21.86%。

3、到港量环比回升

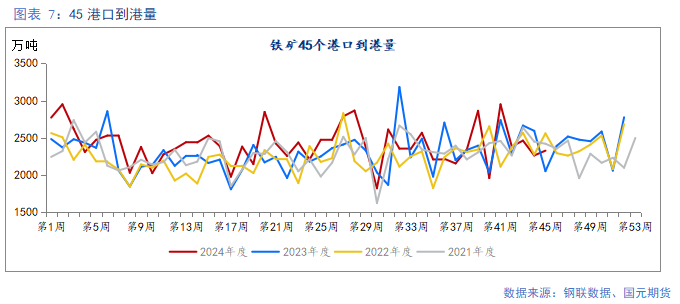

上周,45港口到港量2327万吨,周环比增加2.84%,略低于年内均值。

4、国产矿产量回升

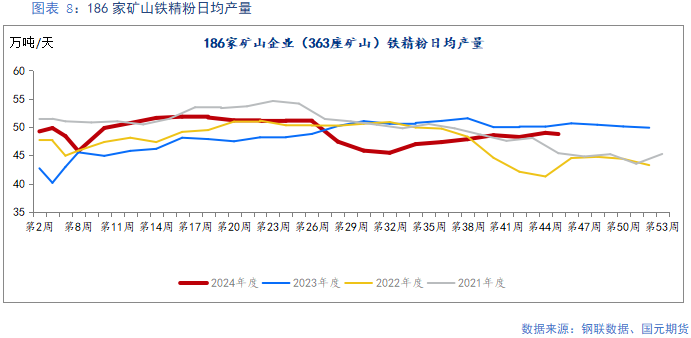

11月初,186家矿山企业日均产量48.86万吨/天,较上月初增加0.3万吨/天。国产矿产量产量逐步回升,略低于去年同期。

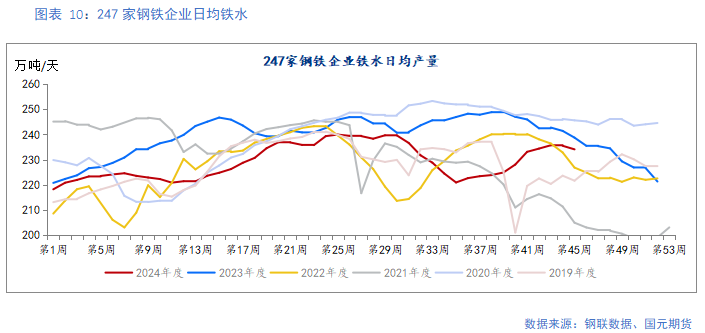

5、日均铁水产量见顶回落

上周,247家钢厂盈利率为59.74%,环比下降1.3个百分点;247家钢厂高炉开工率82.29%,环比下降0.15个百分点;87家独立电弧炉开工率为70.09%,环比下降1.44个百分点;247家样本钢厂日均铁水234.06万吨/天,环比下降1.41万吨/天。

上周,五大钢材品种供应861.49万吨,周环比下降5.79万吨,降幅0.7%。其中螺纹钢及热轧卷板产量分化。螺纹样本钢厂产量233.71万吨,环比下降9.51万吨;热轧卷板样本钢厂产量311.52万吨,周环比增加8.23万吨。

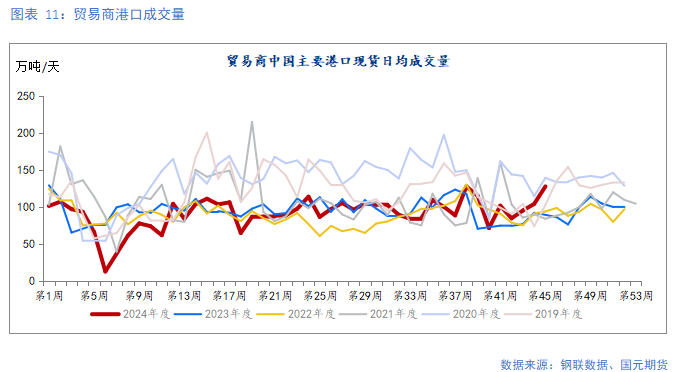

6、现货成交好转

上周,现货市场成交环比好转,港口贸易商日均成交量在127.8万吨/天;远期现货日均成交量在83.5万吨/天,环比改善。

7、港口维持高位

截至11月8日,45港口库存处于10061.8万吨,环比上周减少112.9万吨。钢厂略有补库,上周247家钢厂库存为9130.51万吨,周环比增加1.47%;114家钢铁企业平均可用天数为21.51天,环比增加0.43天。

8、观点小结

宏观情绪退温,美国大选与利率决议两大事件落地后。11月美联储降息25基点,后市对美联储降息的预期有所下调。特朗普政府对中美贸易的关税政策,或影响钢材间接出口,对钢价中性偏空。国内方面,11月8日超10万亿元财政政策方案出台,方案整体超过市场预期,减轻地方财政压力,对市场中长期利好。

基本面,上周45港口到港量略增,港口库存维持高位。需求方面,钢厂盈利率下降,铁水产量见顶回落。建材需求走弱,螺纹产量连续两周下降。贸易商冬储尚未开启,成材需求走弱。

操作建议:短期矿价震荡偏弱,关注2501合约700-800元/吨,长期持偏空观点。

发表评论