本文源自:险联社

“亚太财险因一系列违规行为频繁遭到监管机构的处罚,在业界引发了广泛的讨论与关注。”

近期,亚太财产保险有限公司(以下简称“亚太财险”)因一系列违规行为频繁遭到监管机构的处罚,在业界引发了广泛的讨论与关注。

数据显示,仅仅在过去的一个月里,亚太财险及其高级管理人员就因违规行为累计被罚款超过百万元人民币。尤为引人注目的是,最大一笔罚单直指亚太财险未按规定运用保险公司资金的严重问题,该公司及当时担任副总裁兼首席投资官兼财务负责人的于海波(现已升任总裁)共同承担了高达100万元的罚款。

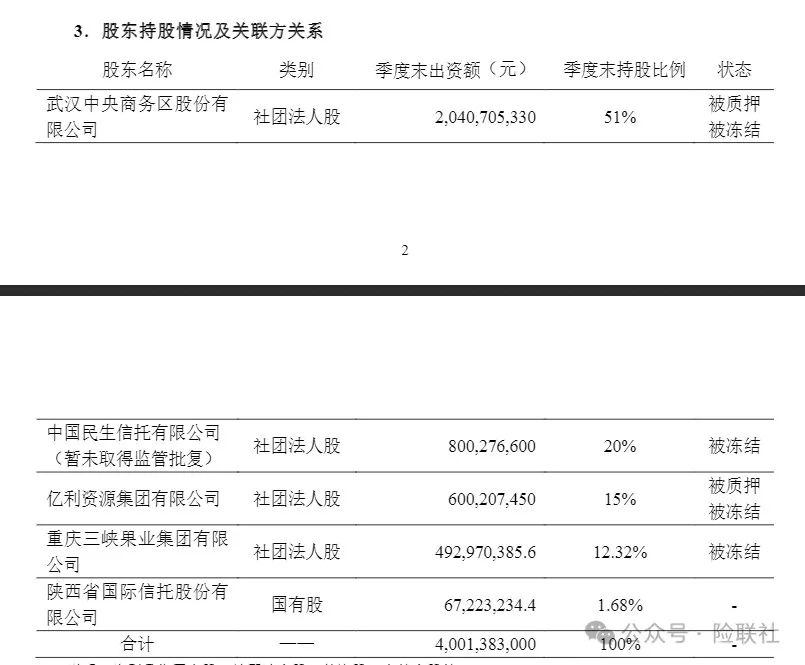

而且,亚太财险还面临着股东股权问题的持续困扰。截至二季度末,公司的前四大股东所持有的绝大部分股权均已被冻结,这一现状不仅限制了公司的融资能力和业务扩展空间,也进一步加剧了市场对其未来发展的担忧。

一个月内频频被罚

具体来看,亚太财险浙江分公司因违规操作被处以4万元罚款,而天津分公司则因两大违规事项——执业登记与管理制度的执行不力以及未经授权跨省经营保险业务,被合计罚款7.1万元。

尤为引人注目的是,金融监管总局深圳监管局近期发布的处罚公告,直指亚太财险在资金运用上的严重违规。公司因未能遵循监管规定有效管理保险公司资金,被处以高达90万元的罚款,同时,时任副总裁兼首席投资官及财务负责人的于海波,因对违规资金运用负有直接责任,不仅受到监管警告,还被追加10万元个人罚款。

值得注意的是,于海波目前仍担任亚太财险的重要职务,包括总裁、财务负责人及首席投资官。其职业背景丰富,曾在山西泛海建设投资有限公司担任财务部经理及财务总监,随后在泛海控股股份有限公司历任多个高级财务管理岗位,积累了丰富的财务管理和投资经验。

然而,根据《保险公司董事、监事和高级管理人员任职资格管理规定》,高管因违规运用保险资金而受罚,其任职资格可能面临撤销风险,并在一定期限内被禁止担任相关职务。

前四大股东所持98.32%股权被冻结

作为一家成立悠久,分支机构完善的财产保险公司,亚太财险曾吸引各路资本的追捧,但目前其前四大股东持有的绝大部分股权均被冻结。

据悉,亚太财险的前身为1982年在深圳设立的香港民安保险有限公司深圳分公司;2005年获准改建为全国性综合财产保险公司,即民安保险(中国)有限公司;2011年,经原保监会批准,海航资本控股有限公司等多家公司联合受让公司100%股权,并更名为民安财产保险有限公司。

2015年11月,新华联控股联合泛海等公司一同拿下民安财险100%股权,成为民安财险新的控股股东,次年1月便正式更名为亚太财险。

值得一提的是,由于债务纠纷,亚太财险的股权几经周转,截至目前,亚太财险前四大股东的股权均存在被冻结的情况。据其2024年第二季度偿付能力报告显示,武汉中央商务区股份有限公司、中国民生信托有限公司、亿利资源集团有限公司、重庆三峡果业集团有限公司所持有的98.32%股权均被冻结。

值得注意的是,亚太财险的第一大股东武汉中央商务区,持有该公司51%的股份。然而,2022年,银保监会公布的第五批重大违法违规股东名单中,亚太财险的这位大股东赫然在列。

根据《银行保险机构大股东行为监管办法(试行)》的明确规定,一旦银行保险机构的大股东将其所持有的股权质押数量超过自身持股总数的50%,那么该大股东及其提名的董事在股东大会和董事会上的表决权将被暂时剥夺。

尽管保险公司股权的冻结在理论上不直接关联于其日常运营,但它可能潜在地引发一系列间接效应。例如,在保险公司寻求扩张与增强资本实力的过程中,若股东股权处于质押状态,这将直接限制其通过增资扩股来筹集资金的能力,从而影响公司的发展步伐。再者,股东股权的质押状态往往伴随着不确定性,这种不确定性可能触发大股东结构的变动,进而对公司的战略规划与运营策略产生连锁反应,使得公司未来的发展方向变得更为难以预测。

盈亏线上徘徊不定

尽管历经多年运营,亚太财险财务状况却似乎在盈亏线上徘徊不定。

从过往的财务记录来看,2016年至2023年,亚太财险的净利润分别录得-4.47亿元、0.14亿元、0.34亿元、0.43亿元、0.61亿元、-4.96亿元、0.51亿元以及-7.06亿元。这一系列数据反映出,亚太财险在盈利与亏损之间频繁切换,且亏损的幅度往往大于盈利,显示出其经营稳定性的不足。

步入2024年,根据最新的偿付能力报告,亚太财险在上半年实现了28.75亿元的保险业务收入,然而净利润仅为0.024亿元。

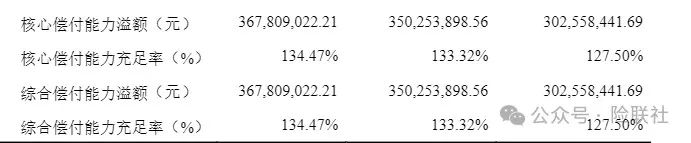

进一步审视保险公司的关键健康指标——偿付能力,亚太财险截至2024年上半年末的核心偿付能力充足率和综合偿付能力充足率均维持在134.47%的水平,引人关注的是,该公司预测显示下一季度这两项指标将下滑至127.5%。

发表评论