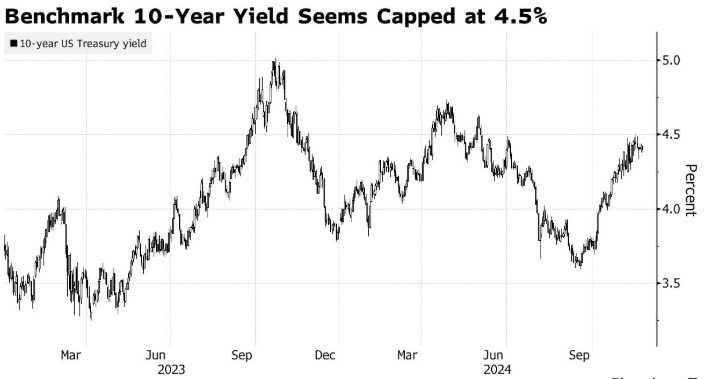

在经历了两个月的抛售后,美国债券市场终于显示出企稳的迹象,每当美债收益率测试新峰值时,投资者就开始大举买入。自9月中旬以来,居高不下的通胀、一连串强劲的经济数据以及特朗普的总统大选胜利,已将10年期美国国债收益率大幅推高,而对于收益率可能走向何方,目前还没有明确的共识。

但“全球资产定价之锚”10年期美债收益率在11月15日突破4.5%后,在一波大规模购买浪潮中迅速逆转走势,此后一直没有突破这一水平。10年期美债收益率上周五收于4.4%,较上周收盘下跌3个基点。

太平洋投资管理公司的基金经理说,远高于4%的美国国债收益率本身就具有吸引力。但随着联邦政府债务现在也普遍与股价走势相反,它也开始扮演对冲股票下跌的传统角色。

太平洋投资管理公司基金经历Erin Browne在接受采访时表示,美国国债是“一种波动性非常低、回报率很高的资产”,并补充说,如果10年期美债收益率回升至5%,她“真的会有兴趣更积极地购买”。

过去两个月标志着债券市场的又一次动荡转变,人们曾预期,一旦美联储开始降息,债券市场将出现反弹。相反,自美联储9月份首次降息以来,随着强劲的经济和特朗普的胜利促使交易员重新调整降息预期,收益率已经走高。

上周五,特朗普提名宏观对冲基金Key Square Group的首席执行官Scott Bessent为下一任美国财政部长。此前,特朗普对多位知名候选人进行了长时间的筛选。Bessent被一些华尔街人士视为“财政鹰派”,他将在监督政府大规模债券发售方面发挥关键作用。Bessent质疑拜登政府对联邦债务融资的管理,并批评美联储9月份大幅降息。

法国兴业银行美国利率策略主管Subadra Rajappa表示:“我不认为投资者对收益率大幅上升抱有强烈信念,但与此同时,出现有意义的反弹存在一些阻力。投资者在谨慎行事,没有建仓。”Rajappa指出,由于特朗普政府关税和财政刺激的不确定性,对市场来说,“更多的是暂停一下,了解一下动态”。

资产管理公司TwentyFour Asset Management投资组合经理Felipe Villarroel认为,10年期美债的公允价值为4.25%至4.5%,但他补充说,鉴于“通胀情况最近没有那么严重恶化”,投资者不知道特朗普的政策是否会推动价格上涨,“波动性将持续存在”。

尽管掉期交易员认为,美联储在下个月的会议上降息的可能性略低于50%,但他们预计,到2025年12月,美联储总共将降息约66个基点。

彭博美国利率/外汇策略师Alyce Andres表示:“10年期美债收益率在4.40%左右徘徊。在出现更多催化剂之前,收益率不太可能突破。一个关键驱动因素可能是回答谁掌管美国财政部的问题。”

但一些策略师表示,如果特朗普大幅减税并提高关税,10年期美债收益率有上涨空间,可能会达到2023年10月出现的5%大关。债券期权交易显示,投资者在对冲收益率将突破的风险,因此更多上行空间并未完全消失。

本周,交易员将从周三公布的美联储最青睐的通胀指标中——核心PCE物价指数——获得新的见解。该报告将在周四美国感恩节假期休市前一天发布,而第二天市场将提前收市。如果该数据远远超出普遍预期,那么清淡的成交量可能引发价格大幅波动。

发表评论