炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:新经济IPO

撰文:毕峰;编辑:木心

核心主业低迷不振,“三翼”得势不得分,贝壳三季度再次陷入到增速不增利的困境之中。从更长周期来看,贝壳股价距离历史高点跌幅超过75%,总市值缩水近700亿美元。贝壳创始人左晖三年前因病去世后,其继任者彭永东便在卖力寻找贝壳的第二曲线,但从过往三年表现看,其似乎更加注重贝壳短期的财务数据和市值表现,缺少把一个垂直细分品类真正做精做透的决心。更值得关注的是,贝壳在市场下行期入场做住宅开发,不仅背离了其房产中介的定位,也与左晖创立贝壳的初衷背道而驰。

强预期遭遇弱现实

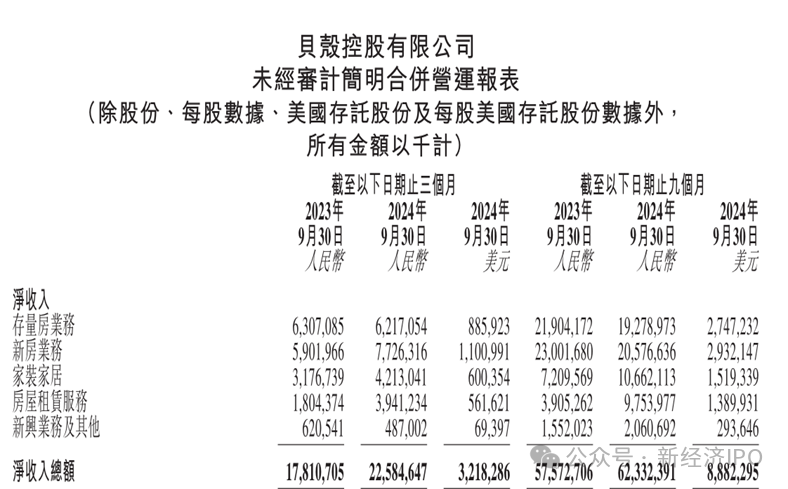

11月21日晚间,贝壳发布截至9月30日的2024年第三季度财报。财报显示,2024年前三季度,贝壳实现营收623.3亿元,同比增长8.3%;实现Non-GAAP归母净利润58.6亿元,同比下降27.4%。

其中,2024年第三季度,贝壳实现净收入为226亿元,同比增长26.8%;实现净利润11.68亿元,实现Non-GAAP归母净利润17.8亿元,同比下降17.5%。

进入到2024年以来,在国内房地产销售萎靡不振的背景下,贝壳经营业绩持续承压。2024年上半年,贝壳实现GTV(总交易额)14689亿元,同比减少16.2%;实现净收入397亿元,同比上一年同期(398亿元)同比下降0.04%;实现净利润23.33亿元,较上年同期下滑42.38%。

在营收、净利润双双下滑的背景下,贝壳股价持续低迷。2024年8月,贝壳港股股价最低跌至34港元,较当年5月高点降幅接近40%,总市值在三个月内缩水超过600亿港元。

自 9 月新一轮地产支持政策发布以来,全国多个城市的房地产市场呈现出回暖迹象,贝壳股价由此迎来大幅上涨。数据显示,2024年9月1日-31日,贝壳港股股价由38.5港元大幅攀升至59.6港元,单月涨幅超过53%。

然而,从三季报数据来看,贝壳新房业务虽然实现了正增长,存量房业务却明显不及预期。财报显示,贝壳第三季度新房总交易额为2276亿元,同比增加18.4%;新房业务的净收入为77亿元,同比增长了30.9%,成为稳住公司基本盘的关键。

相比新房销售,贝壳存量房业务表现明显不及预期。财报显示,2024年第三季度,贝壳存量房业务实现总交易额4778亿元,同比增加8.8%,明显低于市场预期的15%增速。由于存量房货币化率的走低,贝壳三季度存量房业务仅实现收入62亿元,同比下滑1.4%。

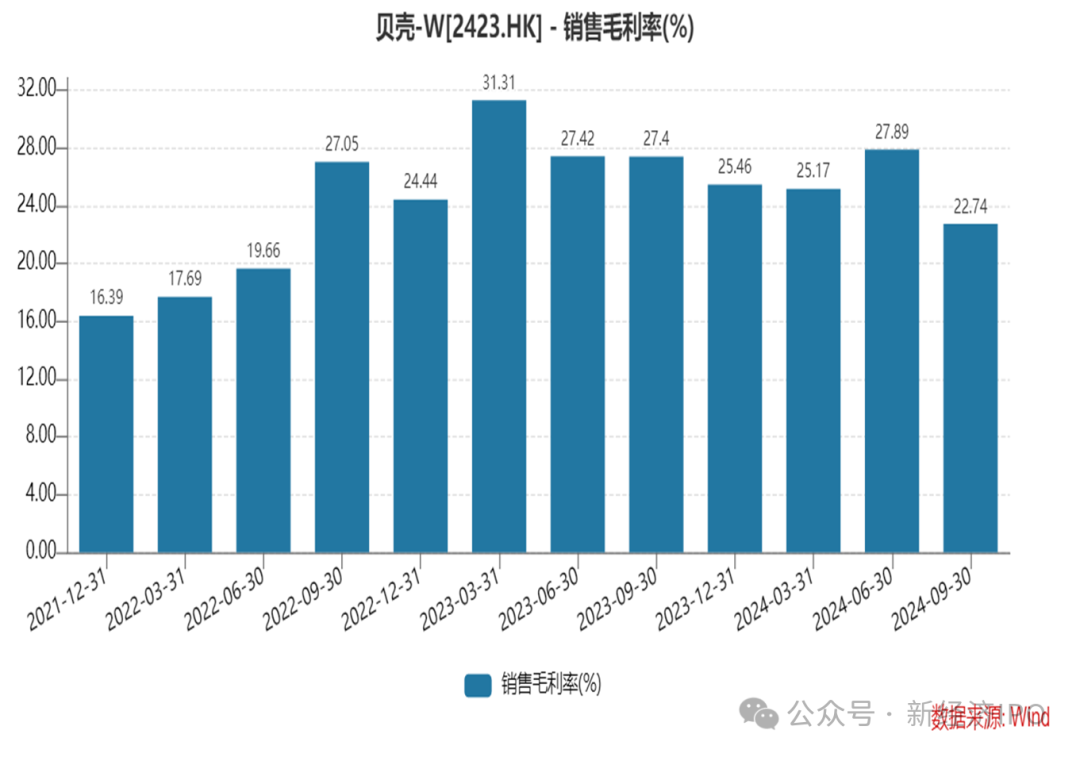

在新房和存量二手房此消彼长的背景下,贝壳房产经纪业务这一基本盘整体改善较为有限。此外,在存量房业务营收的缩水以及货币化率的走低的双重打击下,贝壳毛利率同比、环比均出现较大幅度的下滑,进而陷入“增收不增利”的困境之中。

财报显示,2024年第三季度,贝壳毛利率约为22.7%,同比下滑4.7百分点,环比下滑超过5个百分点,创下自2022年9月以来新低。

相比此消彼长的经纪业务,贝壳家装、租房等新业务表现尚属可圈可点。第三季度,贝壳装家居、房屋租赁、新兴及其他合计共实现销售收入86.4亿元,同比增长54.3%,收入占比为38.3%,较去年同期(31.5%)提升近7个百分点。

尽管利润端出现了较大幅度的下滑,贝壳管理层似乎对公司的三季度成绩单非常满意。其中,贝壳联合创始人、首席执行官彭永东表示,“对于大的组织,最可怕的是没有增长”,彭永东表示,但所幸对于贝壳来说,“我们今年的业务增长策略成效显著”。

然而,投资者远没有彭永东如此乐观。财报公布次日,贝壳股价低开低走,全天跌幅接近3%,总市值一日内缩水56亿港元。当高预期遭遇到弱现实之后,投资者只能选择用脚投票。

难逃周期之困

如果从更长周期来看,贝壳股价跌幅更是惊人。2020年11月,贝壳美股股价曾创下78.87美元的新高,总市值突破900亿美元大关,超过万科、保利、绿地等房企市值的总和,显示出外界对这家中国房地产中介公司未来发展的强烈信心。

不过,随着房地产政策的收紧,二手房市场遭遇史上最冷清的境地,贝壳经营业绩也随之大幅下滑。2021年年中,贝壳创始人左晖病逝,公司失去了一位重要的精神领袖。此后,贝壳又经历了反垄断风波、浑水做空、股东接连减持等一系列冲击,公司股价随之一落千丈。

数据显示,2021年全年,贝壳实现营收808亿元,同比增长14.6%;净亏损5.24亿元,同比大跌118.87%。2021年9月,贝壳美股股价跌破15美元,总市值跌破200亿美元,相较历史高点跌幅超过80%。

2021年底,贝壳在新任掌门人彭永东的带领喜爱宣布进行“一体两翼”战略升级。其中,“一体”即房产经纪事业群,“两翼”分别为整装大家居事业群与惠居事业群,分别对应家装和房屋租赁业务。

显然,面对房地产行业的寒冬,彭永东希望贝壳能够在房产交易这一基本盘之外发展第二增长曲线。这其中,家装尤其被彭永东所看重。2022年4月,贝壳完成对圣都家装的100%收购,圣都家装成为公司的全资子公司。并表之后,2022年贝壳家装家居业务实现营收50.47亿元,较2021年同期增长了20余倍。

然而,家装业务的高增长并没有抵消贝壳房产经济业务的大幅下滑。受国内地产行业下行影响,2022全年贝壳“一体”业务的新房和存量房,成交量均出现下滑。其中,贝壳存量房总交易额同比下降23.4%,新房总交易额全年同比下降41.5%。

在此背景下,贝壳2022全年实现交易额约为2.61万亿元,同比下降32.3%;营业收入为607亿元,同比下降24.9%;净亏损13.97亿元,相加2021年同期(-5.24亿元)亏损金额再次加剧。

经营业绩的全面下滑并没有改变彭永东多元化的决心。2023年7月,彭永东在公开信《翻越第二座山,吹响集结号》中宣布,贝壳将此前“一体两翼”的战略进一步升级为“一体三翼”,也即在家装和房屋租赁之外新增“贝好家”事业线,也就是通过C2M路线切入房地产开发业务。

2023年全年,贝壳总交易额(GTV)为3.14万亿元,同比增长20.4%,净收入为778亿元,同比增长28.2%,净利润58.9亿元,扭转了过去两年持续连亏的局面。

分业务来看,家装、家居服务、租赁等业务的高速增长成为贝壳业绩回暖的关键。其中,家装业务营收由50亿元增至109亿元,新兴业务营收由28亿元增至84亿元。

不过,从营收占比来看,新房和二手房仍是贝壳的核心业务,该部分交易额占比高达96.4%。进入到2024年,随着存量房和新房销售的同时承压,贝壳经营业绩再次出现下滑。整体来看,“一体三翼”虽然给贝壳带来了一定想象空间,但公司核心业务仍然是吊在房地产这一树上,自然就难逃周期之痛。

“难”是真难, “正确”未必

作为国内房地产中介行业公认的教父级人物,贝壳创始人左晖长期信奉“做难而正确的事”,不仅改变了此前中介赚差价的潜规则,同时打造出真房源的正循环,几乎用一人之力改变了整个行业,并带领贝壳迅速成长为“中国最大的房产交易和服务平台”。

天妒英才,正值壮年之时的左晖因病与世长辞。至此,贝壳进入到后左晖时代,彭永东本人页游从职业经理人变身为企业真正的掌舵者。

可以看到的是,从布局家装业务到发力房屋租赁,从一体两翼到一体三翼,彭永东很想超越左晖留下的遗产,努力在传统地产经纪业务之外为贝壳找到第二成长曲线。

但从目前的结果来看,贝壳在彭永东掌舵下的转型之路虽然艰辛,但成效并不显著。一方面,所谓的“一体三翼”战略虽然一定程度上让贝壳实现了业务的多元化,但其家装、租赁以及地产开发这“三翼”均是围绕房地产在进行,这就让贝壳经营业绩无法从根本上逃脱房地产周期的影响。

另一方面,贝壳在开拓家装、租赁以及地产开发等新业务领域时,完全没有其在房产经纪这一主航道的先发优势和品牌影响力,这就造成诸多新业务看似在高增长,但真实的盈利能力非常有限,这也是公司业绩起伏不定、股价持续低迷不振的一个深层次原因——截至2024年11月末,贝壳美股市值仅为228亿美元,相比历史高点跌幅仍超过75%。

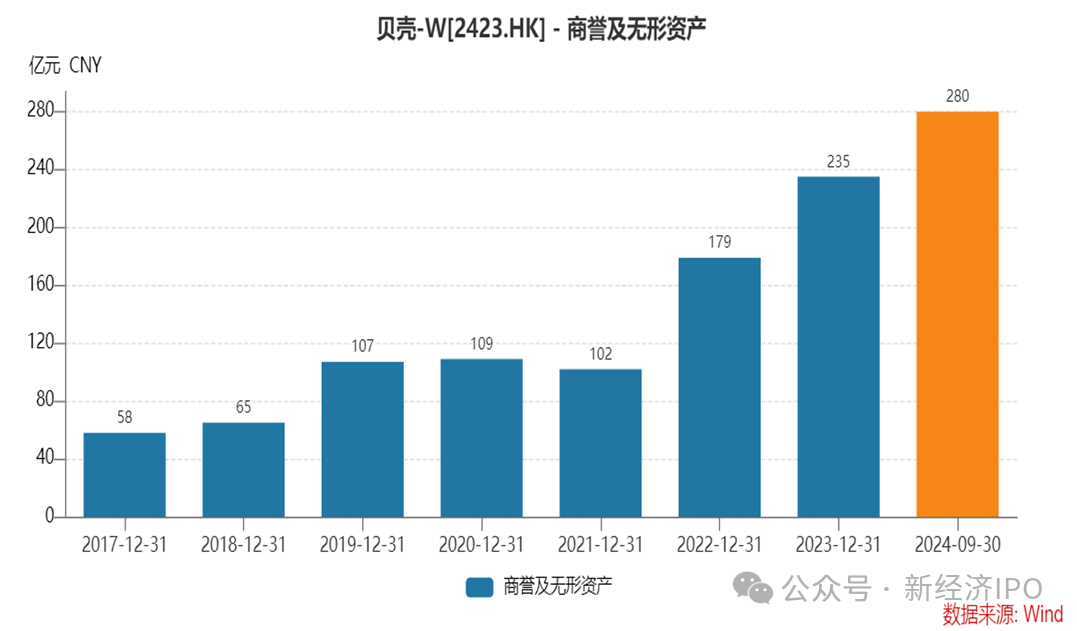

此外,随着外延式收购的不断推进,贝壳的商誉资产开始不断攀升。截至2024年9月末,贝壳商誉及无形资产金额已经高达280亿元,较2021年末增长近三倍,未来的商誉减值压力不容小觑。

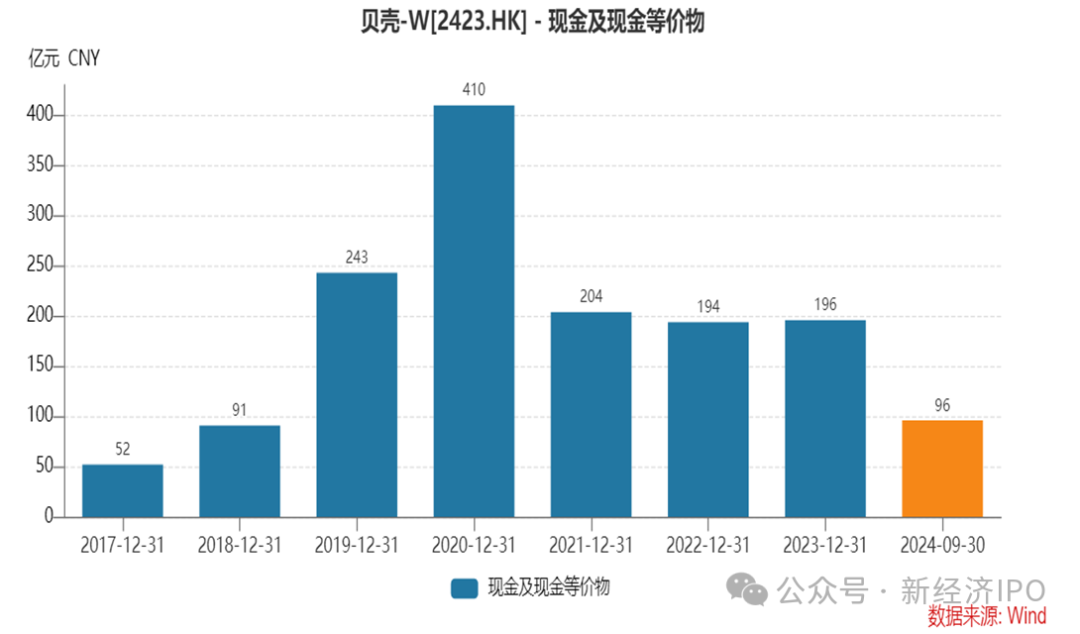

更为严重的是,随着贝壳开始下场去做住宅开发,未来必将向重资产模式转变。在新房销售持续承压、房地产行业未能走出下行趋势的背景下,贝壳对这一全新领域的逆向投资虽是勇气可嘉,前景却不容乐观。

按照贝壳的规划,其住宅开发业务分两种模式,其一是业务委托模式,贝壳做的主要是营销操盘;另一种是由贝壳完全主导的开发操盘模式。在这一开发操盘模式下,贝壳需要投资拿地并操盘并表。

2024年7月,贝壳旗下的贝好家成功在西安拿下两宗住宅用地,这也是贝壳首次在公开市场拍地成功。至此,贝壳正式将触角伸向产业最上游,公司长期赖以生存的低负债率和轻资产运营模式都将不复存在。可以预见的是,随着企业现金资产的不断消耗,又会将贝壳推向未知之地。

整体来看,作为左晖的继任者,彭永东并没有墨守陈规,而是选择在贝壳基本盘承压的背景下积极开拓新业务,“一体三翼”战略的提出一定程度上让贝壳摆脱了房产经纪的束缚,为企业增加了想象空间。

然而,与左晖能否数十年深耕房产中介领域并最终成功找出一条成功之路不同的是,彭永东似乎更加注重贝壳的财务数据和市值表现,缺少把一个垂直细分品类真正做精做透的决心。显然,如果方向的“正确”不能够被确认,企业的转型之路只会更难。

发表评论