近日,据央视新闻,美方于12月2日发布了对华半导体出口管制措施。该措施进一步加严对半导体制造设备、存储芯片等物项的对华出口管制,并将136家中国实体增列至出口管制实体清单。

对此,12月3日,中国互联网协会、中国汽车工业协会、中国半导体行业协会、中国通信企业协会发表声明,呼吁国内企业审慎选择采购美国芯片。其中,中国互联网协会呼吁国内企业主动采取应对措施,审慎选择采购美国芯片,寻求扩大与其他国家和地区芯片企业的合作,并积极使用内外资企业在华生产制造的芯片。

芯源微表示,关于美国最新发布半导体出口管制措施,其内部高管仍在研判其后续影响,公司目前核心零部件已经有了国产化方案,同时公司国外客户占比较少。

中信证券指出,一方面中国拥有庞大的下游产业集群和需求市场,以此为契机各行业有望形成加大国产芯片采用的风向,促进本土芯片制造和设计;另一方面,部分外资企业也推行“China for China”等“在地化”生产策略,将中国的需求放在中国大陆晶圆厂生产,有望促进芯片制造环节发展。四大行业协会的呼吁具有风向引领作用,后续其他行业也有望跟进,国内半导体产业整体国产化节奏有望进一步加快,此外制造环节也有望受益。在此预期下,科创100ETF(588190)有较好的配置价值。

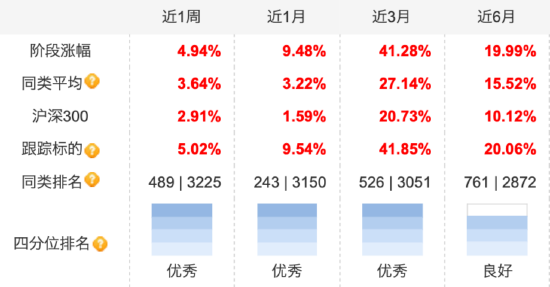

从业绩表现来看,截至2024年12月3日,科创100ETF(588190)近1月累计上涨9.48%,近3月累计上涨41.28%,近6月累计上涨19.99%,居同类排名靠前位置,四分位排名优秀。

数据来源:天天基金

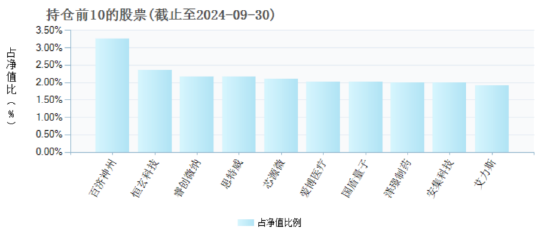

截止三季度末,科创100ETF(588190)前十大重仓股依次为百济神州、恒玄科技、睿创微纳、思特威、芯源微、爱博医疗、国盾量子、安集科技、泽璟制药、艾力斯。

数据来源:天天基金

除此之外,多家券商也纷纷表示,随着政策和技术双重利好叠加产业周期回升,以“新半军”为代表的新质生产力方向或成市场主线。

国投证券表示,目前并未修正自10月中旬以来“震荡思维看科技(科创)”的中期预判,坚定以半导体为核心的科技成长领域主线迹象开始明显,后续更高的期待是半导体能在国产替代+二季度景气拐点+AI产业链海外映射三个推动力下形成产业基本面主线:半导体成为下一个“汽车”。

华安证券表示,12月市场向下有支撑、继续维持活跃寻找机会的热情,但显著向上动能也有待观察,结构性机会较为突出,重点关注经济工作会议定调和基本面改善持续性。配置机会上,重点关注成长科技主题、内需估值或景气修复两条核心线索,具体包括三条主线:一是经济工作会议前有望继续活跃的成长科技,包括电子、通信、电新。二是内需重要性提升下,有估值或景气修复的消费品,包括医药、汽车、家电。三是地产政策有望更加积极,提振地产链包括地产和下游家装、家居、家电、汽车。

国金证券表示,期待“春季躁动”,重视科技主题机会。另外,考虑到PMI生产指数回升,预计11月M1将继续向上;同时,大股东回购及金融机构互换便利的3000亿与5000亿额度有望随市场回暖加速使用、进场,预计本次“春季躁动”行情上涨斜率或更加凌厉、陡峭。

中原证券认为,近年来外部环境对中国半导体产业限制不断加剧,随着美国大选的落定,以及未来外部环境的预期变化,半导体设备及零部件、先进制造、先进封装、先进计算芯片等半导体产业链卡脖子核心环节自主可控需求迫切,国产替代有望加速推进。

国泰君安表示,聚焦“硬科技”和国有资本整合,看好战新产业优质资产重组和传统产业行业格局优化。

兴业证券表示,随着12月重要会议窗口临近并陆续召开,有望再度修复风险偏好、凝聚市场共识。因此,随着外部不确定性减弱、内部稳增长预期升温、共识重新凝聚,市场有望再度迎来修复窗口。后续来看,新质生产力和产业整合有望成为并购重组的两大核心线索。在当前“强监管防风险促高质量发展”主线下,科技创新和产业调整将成为并购重组的重要目标,关注包括国防军工、TMT、生物医药、新能源车、先进制造业等为代表的新质生产力方向。

综合来看,科创100ETF(588190)紧密跟踪上证科创板100指数,有望分享各细分方向“科特估”龙头市值从小到大过程的红利,或为低成本高弹性的科创板投资利器。

展望后市,市场当前正站在年度级别马拉松行情的起跑线上,政策信号、外部信号和价格信号的陆续明朗将成为发令枪,绩优股的加速出清给机构提供了更好的入场时机。建议投资者持续关注科创100ETF(588190)的布局机会。

发表评论