本文源自:期货日报

11月以来,受降温等因素影响,PVC下游需求没有明显起色,下游企业开工率反而持续小幅下跌。市场情绪回落叠加开工率居高不下,PVC价格再次震荡下行,期货主力合约跌至年内低点。

成本端支撑有限

11月电石开工率基本稳定,但仍处于历史低位,电石利润依然未转正,供应过剩格局延续。目前内蒙古地区电力供应不稳现象缓解,亿利逐步复产,整体电石出货正常,PVC开工率较高,加上雨雪天气带来的备货需求,下游需求略有增加,但下游成本压力较大,抵触电石价格提涨,预计电石价格保持稳定,对PVC价格支撑作用有限。

原油方面,近期伊朗与以色列冲突加剧的概率不大,俄乌冲突有所升级,但对原油的实际供应及运输并未产生太大影响。另外,以黎达成停火协议,中东局势有所缓和。需求端,在目前成品油低裂解利润、全球经济增长乏力及新能源替代率上升的情况下,预计原油需求环比回落。供给端,由于欧佩克大概率继续推迟增产,近期供应压力有所缓和,但阿联酋的产量配额提升及伊拉克等国仍未完成补偿减产,让市场对欧佩克的减产履行情况产生怀疑,加之美国原油产量创历史新高以及其他非欧佩克产油国抢占市场份额,三大原油研究机构均预计2025年原油市场供大于求,预计油价继续上行空间有限。

开工率居高不下

PVC检修减损量自7月以来逐渐减少,今年1—10月PVC检修减损量累计587.72万吨,同比减少0.18%,11月检修计划不多,加上陕西金泰、浙江镇洋发展等新增产能投产,8月以来,PVC月度产量处于历史同期最高位附近。

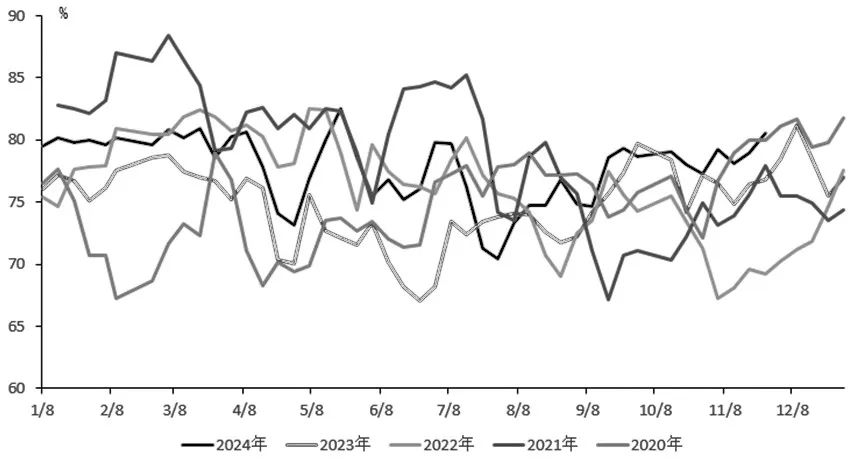

截至11月28日当周,陕西北元、广西华谊等装置开工率提升,PVC开工率环比增加2.09%至80.53%,比过去三年同期平均水平高5.89%,处于近年同期最高水平。其中,主流电石法开工率环比增加2.4%至80.35%。虽然电石法PVC生产出现亏损,但在氧化铝需求的支撑下,烧碱生产利润较好,“以碱补氯”使企业氯碱综合利润尚可,PVC开工率暂未受到影响。另外,冬季到来,企业出于安全生产考虑,会积极保生产,12月仅韩华宁波有年度检修计划,预计PVC开工率将持续保持高位。

需求亮点较少

美联储开启降息周期后,国内出台降准、降息、降存量房贷利率、支撑地方政府化解债务等政策提振房地产市场,房地产行业各指标略有改善。但从PVC直接下游需求表现来看,目前利好政策还未传导至终端需求。截至11月28日当周,PVC下游行业开工率环比上升0.19%,至42.57%,同比下降1.9%,处于近年同期低位。其中,管材开工率环比减少0.31%,至36.25%。下游订单下滑,产成品库存高企,下游采购积极性欠佳,预计12月国内PVC需求继续走弱。

出口需求一度成为PVC需求端的亮点,但四季度出口需求也难言乐观。8月下旬,印度BIS政策认证延期至12月24日以后,PVC出现“抢出口”现象,9月出口量达27.82万吨,同比增加24.03%,处于历年同期最高位,仅略低于今年3月及2022年4月。不过,2024年10月30日,印度商工部发布公告,拟对原产于中国大陆、中国台湾、韩国、日本、印度尼西亚、泰国和美国的PVC(K值55至77)征收临时反倾销税,加上印度BIS政策压力,贸易商更加谨慎,预计国内PVC出口至印度的数量将下降。国内PVC出口至印度的数量占总出口量的50%,预计9月的出口量即今年下半年的峰值。10月中国PVC出口量为23.24万吨,同比增加63.38%,环比减少16.45%。

在需求偏弱的情况下,PVC社会库存连续五周增加,截至11月28日当周,PVC社会库存环比增加1.18%,至48.74万吨,比去年同期增加14.74%,社会库存小幅累积,仍处于历年同期最高位。

当前,氯碱装置依然盈利,亿利化学计划在12月初重启装置,未来PVC产量将进一步增加。PVC下游开工率欠佳,多以刚需采购为主。需求端,房地产利好政策暂时难提振终端需求,印度拟征收反倾销税及BIS政策压力,不利于国内PVC出口。社会库存压力仍大,现货成交偏淡,预计PVC止跌反弹仍需时间。(作者单位:冠通期货)

发表评论