险资的调仓步伐明显加速。

近日,中国平安旗下主体减持中集车辆,新世界则遭国华人寿减持;而另一边,中国太保及部分控股子公司举牌中远海能,新华保险亦对海通证券展开举牌行动。

12月5日晚间,中集车辆公告,平安资本管理的两只基金拟合计减持公司0.64%股份。减持之后,该两只基金对中集车辆的合计持股比例将下降至6.33%。值得注意的是,这是该两只基金年内第二次减持中集车辆。

此现象并非孤例。自“924行情”以来,减持套现是不少险资的优选策略。据时代周报记者不完全统计,已有8家上市公司的股票遇险资减持,其中,国华人寿减持新世界,泰康人寿减持招商公路,百年人寿减持万丰奥威(维权),中国人寿亦减持了杭州银行。

有业内人士认为,部分险资的减持并非行业性的统一调整,而是基于险资资产配置及战略调整的需要。虽然时有减持,但从整体来看,险资今年在权益市场的投资依然活跃。

普华永道中国金融业管理咨询合伙人周瑾对时代周报记者表示,从险资的投资机会来看,股票市场长期估值修复的预期比较高,金融监管部门也在不断强化险资的“耐心资本”定位,通过便利工具创新和考核机制的调整,鼓励险资发挥长期资金优势,加大对股票市场的投资,因此,保险资金更愿意加大股票的长期配置。

近期8家上市公司遇险资减持

根据中集车辆公告,平安资本管理的上海太富祥中股权投资基金合伙企业(有限合伙)(下称“上海太富”)和台州太富祥云股权投资合伙企业(有限合伙)(下称“台州太富”)两只基金,基于退出需要的考量,计划减持该公司不超过1206. 81万股A股股份,减持比例不超过总股本的0.64%。

上海太富、台州太富均受中国平安保险集团间接控制,为一致行动人。减持之后,这两只基金对中集车辆总股本的合计持股比例将下降至6.33%。

此番减持并非首次。近期,上海太富、台州太富已对中集车辆股份完成了一次减持操作。中集车辆11月14日公告,截至11月12日,这两家基金已通过集中竞价交易的方式,合计减持了1000万股,占中集车辆公司总股本的0.53%。减持的均价为每股10.36元,成功套现约1.036亿元。

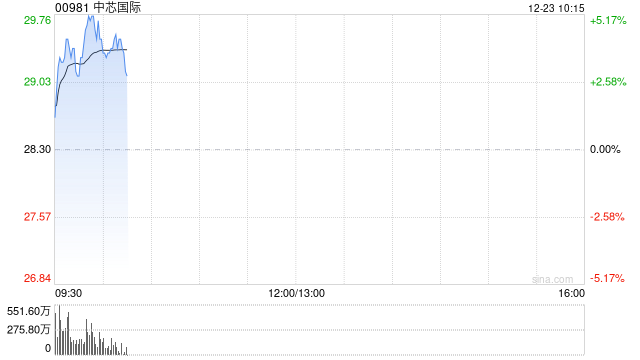

首次减持计划完成之后,中集车辆的股价呈现出波动下行的态势,至12月6日,收盘价已跌至每股9.88元,与11月12日的收盘价相比,跌幅约7%。

中集车辆于2021年在创业板上市,是一家半挂车生产企业,在全球主要市场开展七大类半挂车的生产、销售和售后市场服务。今年以来,中集车辆的营收和净利润均出现下滑,今年前三季度实现营业收入158.23亿元,同比下降19.14%;实现归母净利润8.43亿元,同比下降63%。

中国平安的间接关联企业近期减持动作较为频繁。除了中集车辆外,另一家创业板上市公司润泽科技也受到了波及。据润泽科技11月14日公告,中国平安旗下四家主体于11月13日完成了此前的减持计划,已减持公司0.24%总股本。此次减持,这四家主体合计套现约1.34亿元。

自2024年9月24日以来,A股市场在政策利好的推动下,迎来了一波显著的上涨行情。市场成交量屡创新高,个股表现活跃,投资者的信心得到了提振,也有不少险企减持所投资的股票。据时代周报记者不完全统计,自“924行情”以来,包括中集车辆和润泽科技在内,已有8家上市公司的股票遇险资减持。

新世界股东国华人寿减持3.6221%股份;招商公路遭泰康人寿减持0.2%股份;中国人寿完成减持杭州银行1.86%股份;中国人寿旗下国寿成达减持华熙生物1%股份;百年人寿减持万丰奥威3.87%股份;而阳光人寿计划减持华康医疗不超过3%股份。这些减持行为主要基于资产配置和投资决策的需要,部分减持计划尚未完成,未来可能继续。

某券商非银金融分析师向时代周报记者表示,从险资自身的运营策略来看,追求稳健收益、控制风险是其核心目标。在股市高位时,减持部分股票可以锁定前期收益,避免市场波动带来的潜在损失。其次,险资的减持也与公司的资产配置需求有关,险资作为长期资金,需要在不同的资产类别之间进行平衡配置,以实现资产的多元化和风险的分散。

在他看来,从短期来看,险资的减持可能会对相关股票的价格产生一定的下行压力,导致股价出现波动。但从长期来看,险资的减持行为并不会改变股市的基本面,股市的走势取决于宏观经济形势、企业盈利能力以及市场情绪等多重因素的综合作用。

险资举牌依旧活跃,入市步伐加快

日前,国家金融监督管理总局公布了2024年三季度保险业资金运用情况。保险资金运用余额同比增长明显,入市的空间有望加大。

数据显示,截至2024年三季度末,保险资金运用余额达32.15万亿元,同比增长14.06%。人身险公司资金运用余额占保险行业近九成,达到28.94万亿元,同比增长14.93%;财产险公司资金运用余额为2.14万亿元,同比增长6.74%。

“保险资金天然具有周期长、稳定性高、规模大的属性和特点,作为资本市场的重要机构投资者之一,长期以来在资本市场发挥压舱石、稳定器的重要作用。”上述券商分银金融分析师向时代周报记者表示,近期险资的减持行为并非行业性的统一调整,而是基于险资资产配置及战略调整的需要。

虽然减持频繁,但从整体角度来看,险资今年在权益投资市场的动作依然颇为活跃。

12月5日,中国太保公告,其子公司太保寿险增持中远海能H股股票99.6万股。中国太保及部分控股子公司合计对中远海能的持股比例提升至5.04%,触发举牌。此外,新华保险12月4日公告了其增持海通证券H股的消息,后几经增持,目前持股比例已超过6%,这是五年来险资首次举牌券商股的案例。

不仅如此,今年以来,紫金财险、长城人寿、瑞众人寿、中邮保险、利安人寿等多家保险公司也相继宣布举牌。时代周报记者根据保险行业协会官网及上市公司公告统计,截至12月5日,年内险企举牌涉及A股和港股的上市公司数量已经达到了18家,创下了近四年的新高。

本轮险资在举牌策略上显示出明显偏好,即对那些分红稳定、具有长期升值潜力的公司情有独钟,主要集中在能源环保、公用事业、交通运输、医药等与国家发展战略高度契合的行业。

除了险资的举牌行为外,从保险公司重仓的流通股中也能窥见险资的调仓策略。时代周报记者据数据的不完全统计,今年三季度末,险资现身A股738只股票的前十大流通股东榜单,合计持仓市值超过1.56万亿元。银行、通信、房地产、电信服务、公用事业、食品饮料等行业是险资持仓市值较高的领域。

从三季度险资减持股份数量较多的个股来看,邮储银行、浙版传媒(维权)、中国铝业、淮河能源、万丰奥威等个股排名靠前;而从三季度险资加仓股份数量较多的个股来看,中国电信、万达信息、中国石化、建设银行等个股排名靠前。

此外,近期央行推出的互换便利政策工具,为保险机构提供了一个高效利用存量资产的新途径,多家险企负责人表示,正在积极研究准备参与。

中国人寿集团旗下资产公司相关负责人向时代周报记者表示,保险资管机构要结合自身在资产负债结构、偿付能力约束、中长期配置策略、收益稳定性要求、权益配置比例等方面的实际情况,制定符合自身特点及要求的投融资策略,灵活利用互换便利工具。

(文章来源:时代周报)

发表评论