炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

证券时报记者 孙翔峰

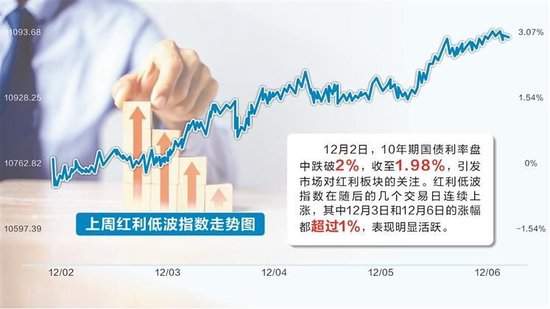

近期,债券市场表现强劲,10年期国债收益率跌破2%。作为资本市场最为看重的无风险收益率,10年期国债收益率的变动也影响着其他资产定价。在随后的几个交易日,A股红利资产乘风而上,红利低波指数连续6个交易日上涨。

“10月以来,红利资产长期处于调整期,板块整体表现不是很好。最近几天的表现和国债收益率下行有直接关系。”上海一家券商自营业务人士对证券时报记者表示,市场判断国内可能长期处于低息环境,低估值高股息的红利资产在这种环境下有显著优势。

市场分析人士认为,进入岁末年初,在保险等机构大资金配置权益资产——尤其是低估值稳定类的权益资产需求上升等因素推动下,红利资产配置价值得以提升。

资金涌入红利资产

12月2日,10年期国债利率盘中跌破2%,收至1.98%,引发市场对红利板块的关注。红利低波指数在随后的几个交易日连续上涨,其中12月3日和12月6日的涨幅都超过1%,表现明显活跃。

在资金方面,红利相关的ETF(交易所交易基金)持续获得资金流入。截至12月6日,华泰柏瑞红利ETF规模已达201.21亿元,成为全市场第一只规模超200亿元的红利相关ETF。该基金最近一周净申购4.9亿份,合计净流入16.03亿元。据Wind数据不完全统计,市场上挂钩指数包含“红利”关键字的39只ETF,上周合计流入53.28亿元,最新规模合计达825.89亿元。随着红利资产此前持续调整,很多相关个股价值不断凸显。

华金证券策略首席分析师邓利军对证券时报记者表示,债券配置性价比下降是支持红利板块占优的原因。近期10年期国债收益率回落至2%以下,已处于历史低位,且股权风险溢价处于一倍和二倍标准差之间,表明当前权益相对债券的配置性价比显著回升。

前述券商自营人士也表示,随着10年期国债收益率持续下行,机构更加坚定对长期低利率环境的确认,也会持续挖掘红利资产价值。

“2021年至今利率中枢持续下行,10年期国债收益率降至2%以下,货币基金的年化收益减弱,股票红利策略的股息收入价值更加突出。”交银施罗德基金在最新一份市场报告中表示。

无风险利率或再下行

10年期国债收益率跌破2%点位之后,并没有像一些市场预期一样快速反弹。Wind数据显示,截至12月6日,10年期国债收益率仍然维持在1.955%的低位。

民生证券首席固定收益分析师谭逸鸣认为,明年宽货币周期叠加流动性合理充裕,包括国债利率在内的广谱利率仍有下行空间。

“按当前宏观图景和信用状态推演,考虑到降息的幅度,我们预估明年10年期国债利率下行区间或至1.7%~1.8%水平。”谭逸鸣表示。

多数固定收益分析师持有类似观点,中金公司的最新债市调查显示,绝大多数投资者认为现在到2025年底,10年期国债收益率的低点会较今年进一步下移。

德邦证券首席固定收益分析师吕品则认为,明年央行对债券的购买或将逐步常态化,以代替MLF(中期借贷便利)和降准工具。因此流动性宽松依然是债市坚实的基础,货币宽松周期尚未结束,预计10年期国债收益率在1.7%~2.0%区间波动。

事实上,不仅是利率债的走势为红利资产提供支撑。一些分析师认为,在化债等政策推动下,高息城投债的消失也让红利资产显得更具价值。

“长期以来,城投债的刚兑信仰一度使其产生了类无风险利率的定价作用。大量的资金沉淀于高息城投债,既增加了地方财政压力,也对市场其他投资产生分流。”华金证券固定收益分析师牛逸对证券时报记者表示,随着大量的高息资产被置换为低成本的地方债,红利类资产的热度有望进一步提升。

机构看好

红利资产长期价值

“面向2025年,高股息依然是可以获得绝对收益的有效策略,但年化收益回落至6%~7%左右,建议以市值管理为抓手,注意波段属性会进一步增强,真正赚到分红的钱是战胜高股息指数获得超额收益的关键。”国投证券首席策略分析师林荣雄(金麒麟分析师)表示。

林荣雄以日本股市为例,日股高股息定价演绎大致分为两个阶段:第一阶段是10年期国债收益率持续下行,对应上世纪90年代高股息策略奏效;第二阶段对应2000年~2008年日本10年期国债收益率中枢不再下行,但高股息整体受益企业分红持续提升而迎来一波更大的行情。

邓利军表示,从中远期来看,红利资产依然有较高配置价值。当前10年期国债收益率处于历史低位,导致长期资金配置高股息板块的需求难逆转。

“短期来看,红利资产的配置价值上升,可能有所表现:一是岁末年初保险等机构大资金配置权益资产,尤其是低估值稳定类的权益资产需求上升;二是短期经济修复预期上升,大金融、地产、煤炭、电力等红利资产有望受益;三是短期中东等地缘冲突风险上升,有部分避险资金可能加大红利资产的配置力度。”邓利军说。

发表评论