卓创资讯油脂课题组分析师张兰兰

【导语】今年以来豆棕价差整体偏低,下半年延续弱势,在12月初刷新近两年低点,主要因今年市场担忧未来供应紧张,棕榈油价格居高不下,而豆油基本面相对偏弱,造成豆棕价差持续低位整理。印度尼西亚一再重申B40生物柴油执行时间不会延后及产地洪涝灾害影响,整体提振棕榈油走高,预计豆棕价差明年一季度之前或难改低位水平。

豆棕价差刷新近两年低点

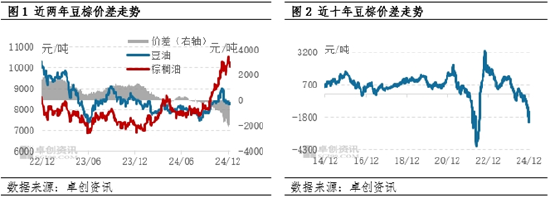

豆油和棕榈油是我国油脂市场中消费最多的植物油,因消费领域相通,存在相互替代关系,价格驱动因素大多数情况下能够相互影响,所以两者之间的价差对产品替代起到指引作用。根据近10年历史数据来看,豆棕价差基本是正值,且两者合理价差在400-800元/吨,大多数情况下,豆棕价差会围绕该区间上下震荡,除非出现极端情况,豆棕价差可能出现负值。

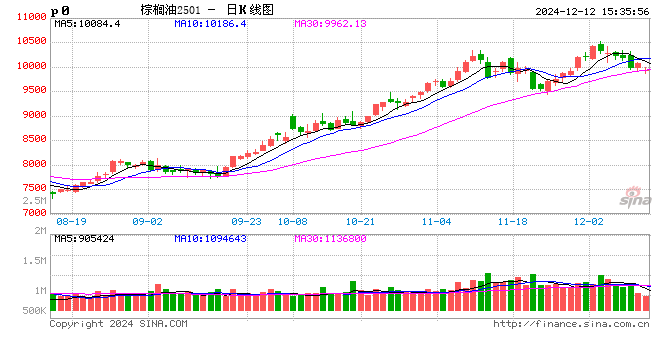

今年以来,豆棕价差一改往日常态,除了两者共同受到国际局势及金融市场波动影响外,最主要的因素之一是棕榈油自身基本面偏强,价格持续走高,从而令豆棕价差在今年12月初刷新两年内新低。截至12月10日收盘,华东市场一级豆油四季度均价8483元/吨,较上季度均价提高8.09%;港口24度棕榈油均价9726元/吨,较上季度提高20.97%;豆油和棕榈油倒挂继续加深,豆棕价差均价为负1243元/吨,负值走阔1051元/吨。

棕榈油供应紧张预期浓 基本面相对豆油偏强

因印尼提高生柴掺混比例及产区产量恢复不如预期,棕榈油自身基本面相对强,今年以来棕榈油市场在油脂中格外亮眼,走势明显强于豆油。另外国内棕榈油完全依赖进口,主产区主要为印度尼西亚和马来西亚,其中印度尼西亚市场暂无期货盘面指导价,国际市场主要参考马来西亚棕榈油交易所价格,所以马来西亚棕榈油市场供需变化对国内棕榈油价格影响明显。

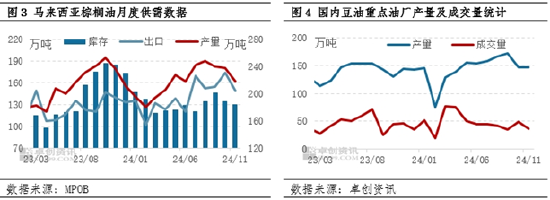

据马来西亚MPOB数据显示,今年1-11月马来西亚棕榈油产量为2033万吨,较去年同期降低168万吨,降幅7.63%,产量恢复不如预期;1-11月马来西亚棕榈油出口总量为919.5万吨,同比增加9.07%;11月马来西亚棕榈油库存为183.62万吨,环比下降2.57%。马来西亚棕榈油1-11月产量相比去年明显回落,供应不如预期,市场担忧供应紧张的气氛偏浓,整体利于棕榈油高位运行。

相对棕榈油,豆油基本面偏弱。首先豆油企业整体维持高开工率,产出量偏高,而需求偏弱。从图4可以看出,今年以来,国内豆油产量整体增加,而成交量从3月不断下滑,甚至在8月达到下半年以来最低水平。据卓创资讯数据显示,截至11月底,国内重点压榨企业豆油当月产量为147.22万吨,较上月增加0.37万吨,增幅0.25%;成交量为36.48万吨,较上月减少12.52万吨,减幅25.56%。其中1-11月产量为1587万吨,同比增幅6.23%;而成交量517.68万吨,同比增幅仅有2.09%。可见,国内豆油供应量相对宽裕,而成交无明显亮点,无法给豆油市场提供有利驱动,限制了市场提升空间。

明年一季度豆棕价差延续倒挂

四季度棕榈油产区遭遇水灾,且棕榈油处在减产期及印尼一再重申B40执行时间不延期,市场担忧供应紧张的气氛浓厚,从基本面给予棕榈油上涨驱动;加之今年国内棕榈油整体库存有限,后期到港量不多,库存压力不大,给棕榈油带来底部支撑。从国内外市场情况来看,棕榈油受到成本带动,价格易涨难跌,进而利多相关产品豆油价格上涨。随着12月下旬春节备货启动及11-12月期间局部市场原料大豆供应有限令部分压榨企业开工情况受限将支撑年底前豆油价格上涨,但因需求增量或有限,供强需弱的格局或难有明显改善,豆油价格依然有自身基本面的压力存在。

在美国生物柴油的植物油原料中,豆油占比超60%,所以该国生物柴油政策的变化对豆油市场影响较大。因特朗普政府可能取消生物燃料行业的税收抵免政策,进而不利于豆油消费,给予豆油市场下行压力,抑制价格上涨空间。但国际局势不稳定及中国刺激措施将提振商品市场偏好整理,给予豆油和棕榈油提供向好支撑。

综上来看,美国生物柴油政策将抑制豆油和棕榈油价格上涨空间;棕榈油产区供应紧张、国内市场春节备货需求及印尼生柴政策利多豆油和棕榈油上涨,但棕榈油强劲势头高于豆油,预计明年一季度国内豆棕价差或延续倒挂局面。

发表评论