炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:君

日前,海安橡胶向深交所提交了最新版招股说明书,继续冲击主板上市。

海安橡胶本次公开发行的保荐机构为国泰君安证券,拟发行股票数量不超过4649.33万股,计划募集资金29.52亿元,其中全钢巨型工程子午线轮胎扩产及自动化生产线技改升级项目、研发中心建设项目和补充流动资金将分别投入23.16亿元、2.86亿元和3.5亿元。

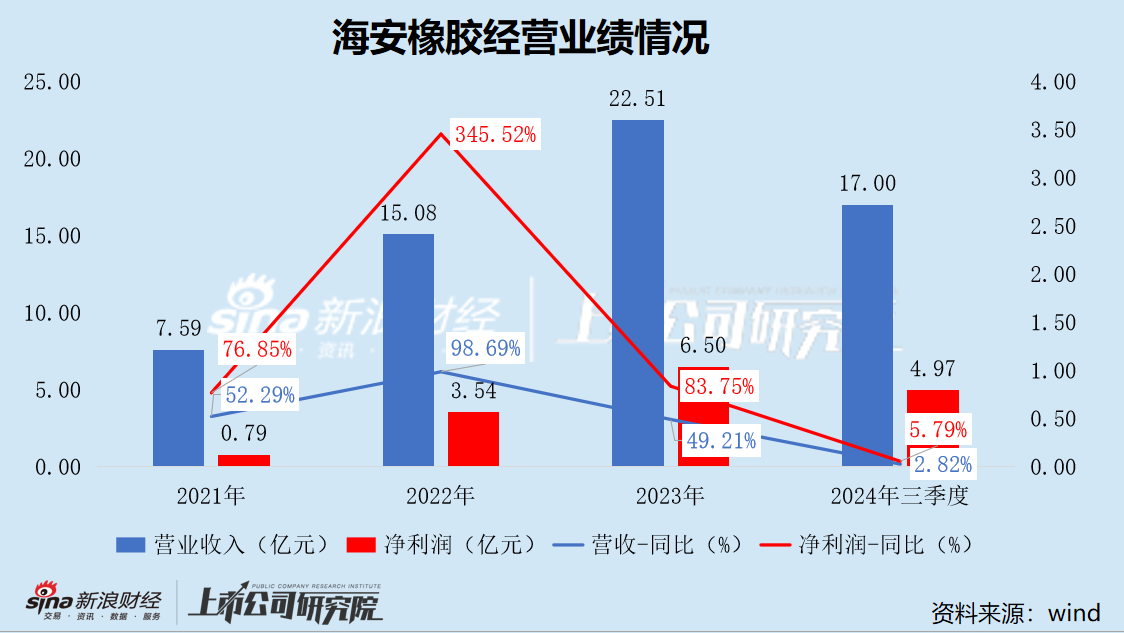

2024年前三季度,海安橡胶业绩几乎陷入停滞状态,营收及净利润同比仅增长2.82%和5.79%,较2023年同期51.9%的收入增速和112.19%的净利润增速断崖式下滑。同时,公司主营业务收入超七成来自境外,其中俄罗斯占比高达46.15%,面临的地缘政治风险不容小觑。此外,公司货币资金充足且多次大额分红的情况下,本次募巨资补流的合理性和必要性存疑。

申报前夕实控人套现4.3亿 大手笔分红仍计划募资补流

海安橡胶IPO申报前夕,实控人朱晖通过“股权转让+现金分红”组合拳大举套现,合计金额约4.3亿元。

公开资料显示,海安橡胶由朱晖及其兄弟朱金清、朱金林三人于2005年12月共同出资设立。2007年4月,朱晖受让朱金清、朱金林所持全部股权,直至2020年2月,朱晖都是海安橡胶的唯一股东。

2020年2月,朱晖作价1.4亿元将其所持有的海安橡胶部分股权转让给金浦投资、林志煌、厦门建极。一个月后,朱晖再以2050万元向张文谨、平潭泽荣进行了部分股权转让。同年7月,朱晖以12840万元向红塔创新、红创合志、明道投资、明河投资以及明汇投资转让公司部分股权。其中,明道投资、明河投资以及明汇投资系海安橡胶的员工持股平台。

2020年12月,出于个人资产结构调整需要,朱晖以7900万元的价格向其全资持股的信晖集团转让海安橡胶39.5%股权,折合2元/每元出资额。交易完成后,海安橡胶控股股东由朱晖变更为信晖集团。

2021年4月,海安橡胶完成股份制改革。2022年9月,朱晖再次以8030.4万元将其所持有海安橡胶280万股的股份转让给恒旺投资。此时,海安橡胶的整体估值为40亿元,相较于两年前的10亿元增长了三倍。

经过多次股份转让及增资扩股之后,朱晖持有的海安橡胶股权比例已大幅下降,目前直接持有公司19.50%股份,通过信晖集团间接持有公司28.32%股份,合计持有公司47.82%股份。

2021年和2022年,公司实施现金分红,金额分别为4184.4万元、9763.6万元,分别占当期净利润的52.66%和27.58%,信晖集团及朱晖合计获得现金分红6193.2万元。

2022年至今年前三季度,公司经营活动产生的现金流量净额分别为4.88亿元、6.26亿元和3.53亿元,现金流状况良好。截至今年6月底,公司短期借款、一年内到期的非流动负债合计1.59亿元,而货币资金则高达7.63亿元,完全能够覆盖短债,偿债压力几乎可以忽略不计。

结合历年现金分红及经营流动性情况,海安橡胶并不缺钱,此次募资3.5亿元用于补充流动资金的必要性及合理性存疑。

“捡漏”俄罗斯市场 业绩短期暴增但可持续性成谜

海安橡胶的主营业务包括巨型全钢工程机械子午线轮胎的研发、生产与销售,以及矿用轮胎运营管理业务。公司是除国际三大品牌(米其林、普利司通和固特异)以外,全球第四大全钢巨胎生产企业,2021年全钢巨胎的产量在我国同行业公司中占比约为42%。

2021年至今年上半年,公司营业收入分别为7.59亿元、15.08亿元、22.51亿元以及10.71亿元,扣除非经常性损益后归属于母公司所有者的净利润分别为6846.51万元、3.19亿元、6.36亿元以及2.91亿元,毛利率分别为 31.65%、38.56%、47.04%以及 47.51%。

2022年,公司营收首次突破10亿元大关,同比近乎翻倍,净利润也暴涨了四倍多。公司称,业绩快速增长主要是因为2022年国际三大品牌全钢巨胎产品逐步退出俄罗斯市场,俄罗斯大型矿业公司纷纷转向中国采购全钢巨胎产品,公司成功开发了如乌拉尔矿业冶金公司等俄罗斯大型矿业客户,全钢巨胎产品在俄罗斯市场的销售规模大幅提升。

招股说明书显示,乌拉尔矿业冶金公司2022年成为海安橡胶第二大客户,销售收入为1.39亿元,占公司营业收入的9.57%。2023年,乌拉尔矿业冶金公司跃居第一大客户,销售收入同比增长232.57%至4.64亿元,占公司营业收入的比例上升至21.01%。同时,JSC “Stroyservis”、LLC New Mining Management Company等俄罗斯公司也进入公司前五大客户名单,销售收入分别为1.82亿元和1.39亿元,分别占公司营业收入的8.23%和6.28%。

目前,俄罗斯市场的销售收入已经占据了公司营业收入的半壁江山。2021年至今年上半年,公司境外销售金额分别为3.17亿元、9.5亿元、16.82亿元和7.78亿元,占主营业务收入比例分别为42.71%、65.19%、76.16%以及74.42%,其中来自俄罗斯的境外收入占主营业务收入的比例分别为9.67%、34.38%、49.58%以及46.15%。

但这一增长是否具有可持续性,仍待观察。在第二轮审核问询中,深交所要求海安橡胶结合市场规模、在手订单、主要客户市场地位等因素,论证说明公司业绩对俄罗斯市场是否存在重大依赖,除俄罗斯市场之外的市场开拓情况。

公司称,俄罗斯市场收入是公司营业收入的重要组成部分,公司对俄罗斯市场存在一定依赖,但不构成重大依赖。“销售收入的增长主要来源于公司与乌拉尔矿业冶金公司、ABSOLUTELTD、LLC“Region”42、JSC“Mezhdurechie”、MININGSOLUTIONSJSC、JSC“Stroyservis”等多家俄罗斯大型企业客户合作规模的扩大,并非集中来源于与单一客户的交易。”

需要特别指出的是,今年上半年,公司来自俄罗斯的境外收入为4.94亿元,较2023年同期的5.35亿元减少了4093.67亿元,同比下降7.65%,是导致公司营业收入增长停滞的核心原因。“公司对俄罗斯市场不构成重大依赖”的辩解不攻自破。

与此同时,公司对乌拉尔矿业冶金公司的依赖日益凸显。今年上半年,公司整体业绩表现不佳的情况下,对乌拉尔矿业冶金公司的销售金额却同比大幅增长了28.86%,占营业收入比例也由2023年同期的23.52%上升至28.66%。

公司在招股书中坦言,“如因地缘政治关系影响,导致我国与相关国家的贸易活动受限,则可能导致公司的经营业绩下滑,极端情况下,公司可能出现上市当年营业利润较上年下滑50%以上的风险。”

今年以来,俄乌局势持续紧张,地缘冲突升级,公司业绩前景恐难言明朗。

发表评论