“保险类产品安全性好、长期收益率较高,本来想选择一款购买,但我在银行App上操作的时候发现需要双录(通过录音和录像的方式,对金融服务过程中的关键环节进行同步记录和保存)。”消费者姚姚(化名)告诉记者,自己最后直接在银行App上选择了一款理财产品,因为想买保险还要找个银行网点去做双录,实在有些麻烦。

12月15日起,个人养老金制度全面实施,税收优惠政策实施范围扩大到全国、金融产品种类进一步扩容的同时,金融机构的管理服务水平也将进一步提高。《关于全面实施个人养老金制度的通知》(以下简称《通知》)明确,参加人在商业银行通过个人养老金资金账户线上购买商业养老保险产品的,取消“录音录像”。

在个人养老金产品中,保险与养老具有天然契合性,但从试点期间销售情况而言,保险类产品相比金融产品优势并不突出。有保险业内专家对记者指出,保险产品比银行的理财和储蓄产品复杂的多,并且销售的时候程序也复杂,包括双录等投保流程,所以保险产品在个人养老金方面的销售,也比银行理财储蓄难得多。

而取消“录音录像”,意味着保险销售的“门槛”被放宽。多位业内人士在受访时表示,(取消双录)肯定会促进投保效率,利好保险类产品销售。

在业内人士看来,个人养老金业务开闸后,保险机构要想在竞争中取得优势,除了要不断创新、开发符合消费者需求的养老保险产品,还要提高自身的服务质量,并加强与消费者的沟通,提升品牌形象,以赢得消费者的信任和青睐。

个人养老金制度试点始于2022年11月25日,试点两年时间里,呈现出个人养老金账户“开户热投资冷、缴费意愿不高”的现象。截至2024年11月末,已吸引了7279万人开户参加。

银行作为个人养老金的开户机构,有最直接的客户触达和转化场景,包括保险产品在内,绝大多数个人养老金产品在不同商业银行平台上架。

为了提高管理服务水平,《通知》鼓励并支持商业银行销售全类型个人养老金产品,不断增加销售品种。同时要求商业银行要健全线上线下服务渠道,为参加人变更资金账户开户银行、领取个人养老金等提供更多个性化服务。在依法合规、风险可控前提下,商业银行应当与理财公司、保险公司、基金公司、基金销售机构等机构加强合作,支持其开展个人养老金业务。

《通知》还明确提出,参加人在商业银行通过个人养老金资金账户线上购买商业养老保险产品的,取消“录音录像”要求。国金证券非银分析师就此称,保险产品购买流程的复杂程度大幅下降,与其他金融产品看齐,占比有望继续提升。民生证券非银分析师也认为,购买商业保险取消双录,利好保险产品销售。

一位银行系保险公司相关负责人对《每日经济新闻》记者表示,(取消双录)肯定会促进投保效率,同时根据监管回溯规定,线上投保流程中的操作仍会被记录,以维护消费者的合法权益。

北京排排网保险代理有限公司总经理杨帆认为,取消“录音录像”,确实有助于简化商业养老保险产品的购买流程,提高销售效率,保险公司和相关监管部门应加强对销售过程的监管,确保消费者的合法权益不受侵害。

根据《通知》要求,金融机构要按照规定做好个人养老金产品资产配置公示和风险等级确定工作。个人养老金信息管理服务平台和金融行业平台根据风险等级,分类展示个人养老金产品,强化风险提示。

相比开户数,个人养老金账户的缴费比例仍有待提高。有数据显示,截至2023年末,缴费人数占开户人数不到三分之一。

截至今年9月末,北京开立个人养老金账户531.8万户,缴存资金114.2亿元;上海累计开户近500万户,缴存金额超过110亿元;深圳累计开户434万,累计缴存资金41.36亿元;截至10月末,广州市开户数超488万户。

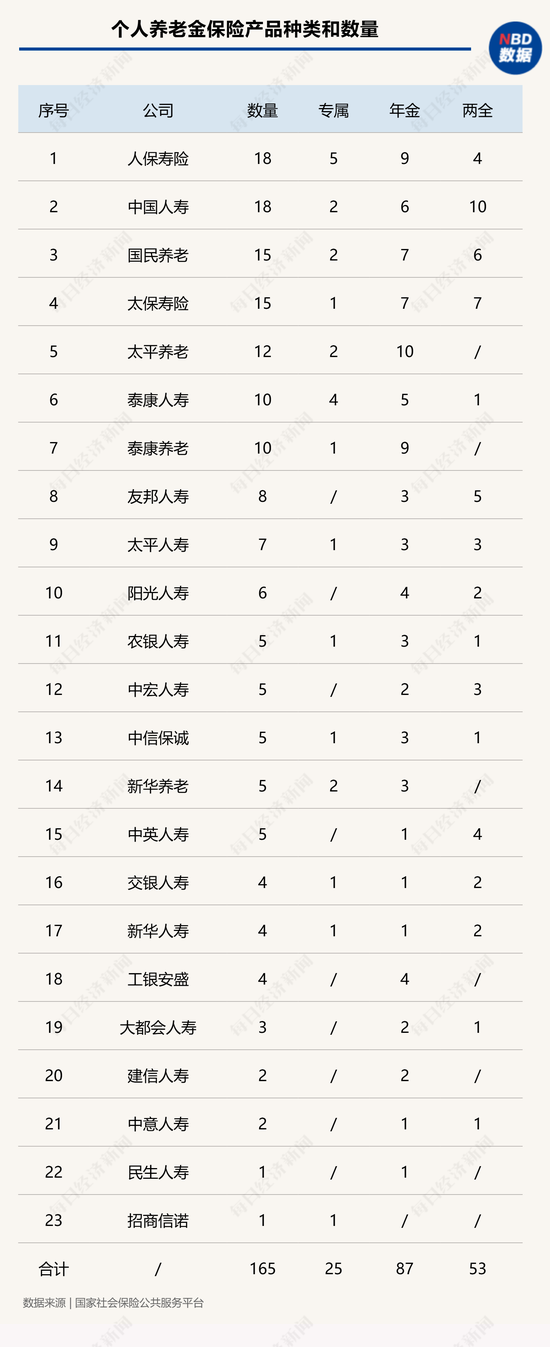

从产品数量看,四大类产品供应不均衡,一半产品沉淀于银行储蓄类。国家社会保险公共服务平台发布的信息显示,截至12月15日,个人养老金专项产品有942款,其中储蓄产品466款,基金产品285款,保险产品165款,理财产品26款。其中,基金和保险产品的数量扩容明显,目前占比分别为30%、17.5%。

从最初的6家公司共7款产品,到目前的23家公司推出了165款产品,个人养老金保险产品在种类、数量上持续扩容,可供选择的产品不断丰富,从产品类别上看,专属商业养老保险、年金保险、两全保险数量分别为25款、87款、53款。

其中,中国人寿、人保寿险、太保寿险、国民养老、太平养老、泰康人寿、泰康养老等率先入局的多家大型寿险公司、养老险公司,目前推出的产品数量在10款以上。

太保寿险表示,公司率先推动个人养老金业务,创新推出鑫享颐、岁优保、易生福、盈有余等10余款个养产品,形成太保特色的个人养老金产品品牌。未来,将继续紧跟国家政策导向,不断创新产品与服务,优化销售策略,为客户提供更加全面、专业的个人养老综合解决方案。

同样在产品数量上领先的国民养老,截至目前累计有15款产品进入个养产品目录。截至2024年12月11日数据显示,公司累计销售个人养老金3万件,总保费逾4亿元,件均保费约1.2万元,处于市场前列。

太平养老也是个人养老金产品、系统获得“双首批”的保险公司,并打造“个人养老金专员”专属服务团队。截至2024年11月,公司个人养老金开户数约3.4万户、保费规模超3亿元、户均缴费近万元,累计协助客户退税预计超7000万元。据了解,为更好把握个人养老金制度全面实施全面实施的机会,太平养老在今年第四季度已召开两次总分公司个人养老金政策专项研讨会议,将个人养老金业务作为当前及下一步工作的重中之重。

此外,在个人养老金试点期间,已将个人养老金业务提升至公司战略高度的友邦人寿,在该项业务上已成效显著。截至2024年10月,公司个人养老金客户超20万人,个人养老金新单总保费突破24亿,平均每天服务客户365位,累计服务企业超15000家。

“对于消费者,养老保险产品含有十分复杂的缴费规则、退保规则和年金领取规则。投保人需了解保险责任、责任免除、保障期限、领取期限、初始费用扣除、现金价值、利益演示等诸多条款。”在华东师范大学经济与管理学院教授周延看来,在移动互联网时代,中青年投资者更倾向于使用手机银行、互联网App等在线方式获取金融服务。没有面对面的需求分析、方案设计与深度沟通,保险公司难以完成客户对养老保险的需求挖掘和产品介绍,难以促成业务。

《通知》提出,金融机构依法依规开展个人养老金投资咨询服务,根据个人投资风险偏好和年龄等特点,推荐适当的个人养老金产品。鼓励金融机构在与参加人协商一致的情况下,探索开展默认投资服务。加强对金融消费者、投资者的保护,充分保障参加人的知情权和自主选择权。

对于探索开展默认投资服务,民生证券非银分析师认为,针对的是参与人缴费后不会挑选产品的痛点,账户中大量资金以现金方式存在而非金融产品。随着个人养老金制度参与度的提升,投顾服务的需求将持续提升,同时也对投顾服务的专业水平提出了更高要求,本质上投资咨询服务的开展也有望推动投资行为向专业化、机构化转变。

《每日经济新闻》记者注意到,在试点期间,不少保险公司在提供专业咨询方面已有探索。

如在个人养老金业务表现突出的友邦人寿,依赖营销员团队推动、宣传个人养老金业务。据介绍,个人所得税汇算清缴开始后,友邦的卓越营销员团队持续开展个税申报指南公益宣讲,帮助大家及时、准确完成申报,并借此契机让更多人了解个人养老金制度及产品。通过专业化、顾问式的营销模式,为客户提供量身定制的养老规划方案,从需求分析、资金预估到保障配置等全方位进行考虑,包括积极推荐客户购买补充养老金产品、保障类产品并同时配备养老服务。

作为专业养老险公司,太平养老结合B端企业客户经营优势,推动“个养政策宣讲团”走进企业,打通个人养老金政策宣传“最后一公里”,通过个人养老金专员进驻各类企业,面向广大企业员工开展政策普及宣传,提供专业咨询辅导。

国民养老探索发展以数字、科技、普惠、可信为特征的养老投顾服务,提高服务效率和水平,将个人养老金业务嵌入金融服务生态场景,通过优化业务流程、提升服务体验来激发客户参加、投资的意愿。为进一步增强个人养老金对公众的吸引力,国民养老建议,鼓励参与机构发展专业性养老投顾服务。

在上述分析师看来,未来养老投顾服务更加考验综合全品类的产品投资咨询能力,而非仅仅某一项投资品类,对个人养老金参与机构同时提供了挑战与机遇。

发表评论