来源:国元期货研究

策略观点

核心观点:偏空。2024/25榨季巴西食糖库存偏低,在2025/26榨季来临之前,巴西偏低的食糖库存最有可能是支撑郑糖2505合约或者原糖03合约的利多因素;但是目前巴西11月下半月产糖量好于市场预期,大概率不会触发巴西糖低库存风险。随着糖浆质量管控政策的落地,以及巴西2024/25榨季产糖量向4000万吨的靠拢,郑糖远月将承压运行。

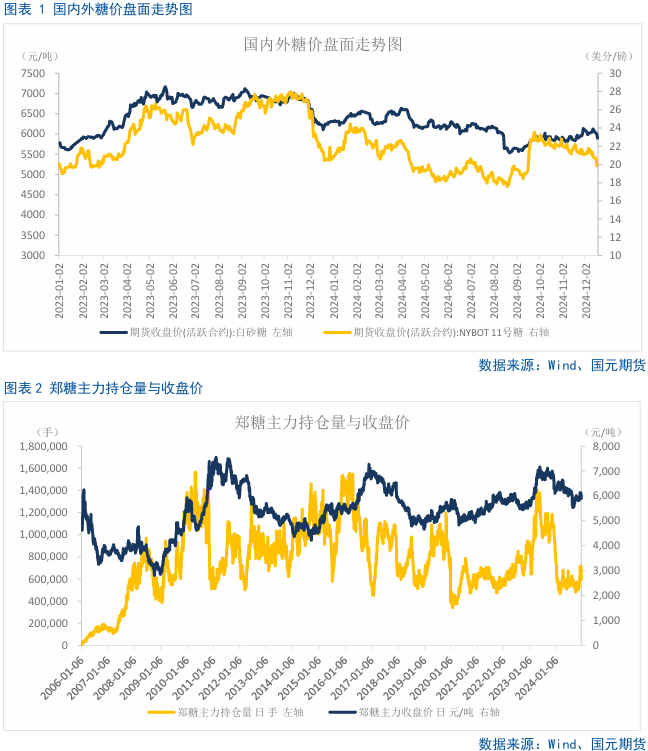

国外供需格局:中性偏空。1)UNICA协会公布的巴西2024年11月下半月产糖数据又上修了巴西的累计产糖量,超过了近6个榨季的同期平均产糖量,市场预计2024/25榨季巴西有可能会实现4000万吨的产糖量。2)新季泰国食糖产量预计在1100万-1150万吨。由于种植木薯收益下降,泰国新季甘蔗种植面积增幅可观。目前,泰国甘蔗总体长势较好,预计甘蔗总体单产提升20%,新季蔗产量在1亿吨左右,甘蔗出糖率为11.27%,食糖产量为1150万吨。3)印度ISMA协会称,由于季风降雨充足,甘蔗单产和收成的预期明显改善,ISMA协会预计2024/25榨季糖产量(包括糖转乙醇的数量)约3330万吨,较上榨季的3410万吨小幅减少80万吨,但总体仍处增产阶段。

国内供需格局:偏空。2024/25年度国内食糖产量预计显著回升,或达到1100万吨之上。当前广西处于糖厂压榨产能逐渐爬顶的阶段,糖厂提前开榨的热情较高,开榨糖厂数量已经超过90%。2024/25年制糖期截至11月,全国食糖产量累计为136.79万吨,同比增加47.79万吨,11月单月产糖量达到97.58万吨,产糖量创下了近十年以来的新高。现货上量,现货价格也出现了松动的情况,贸易商备货热情一般,终端企业采取随用随采的策略。

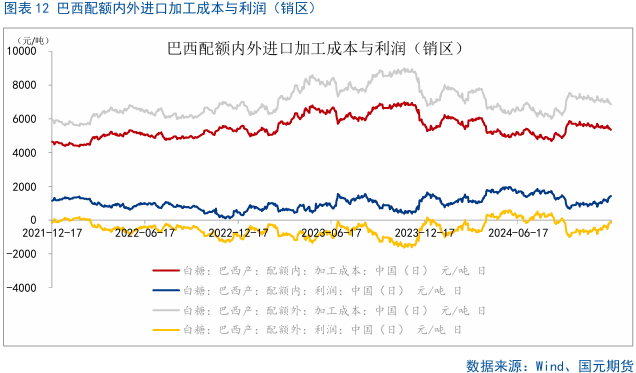

进口利润:中性偏空。近期配额内外进口利润均有回升,配额外进口利润已经回升近0轴。

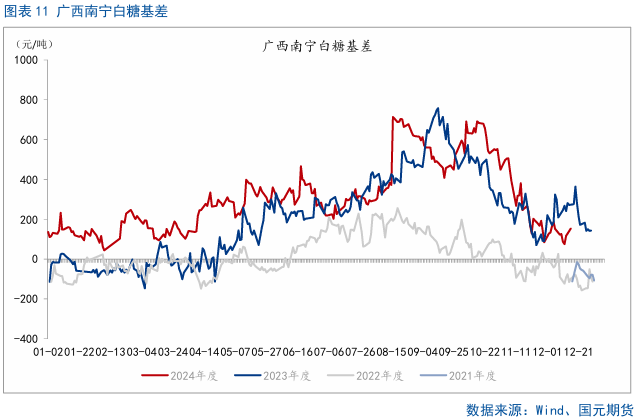

基差:偏空。基差触及年内低点附近。

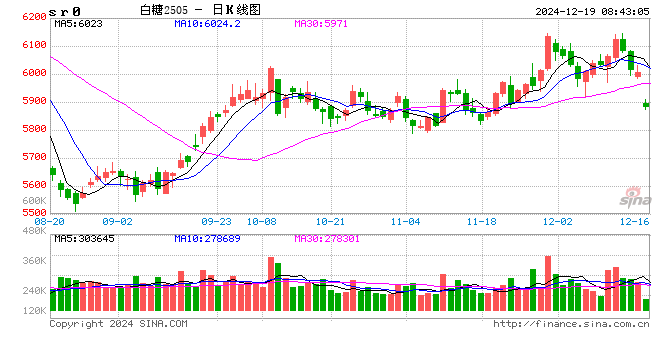

一、行情回顾

2024年11月中旬之后郑糖走势偏强,主要是来自于糖浆及预拌粉进口管控收紧的预期。12月10日,中国海关总署食安局发布了《关于暂停泰国糖类企业部分产品输华》的函,市场预期可能掐断糖浆的供给量,掀动了白糖的看涨热情。最近一周白糖看涨热情退潮,内外糖价出现了较快下跌,价格逐渐回归基本面。

二、全球白糖供需格局分析

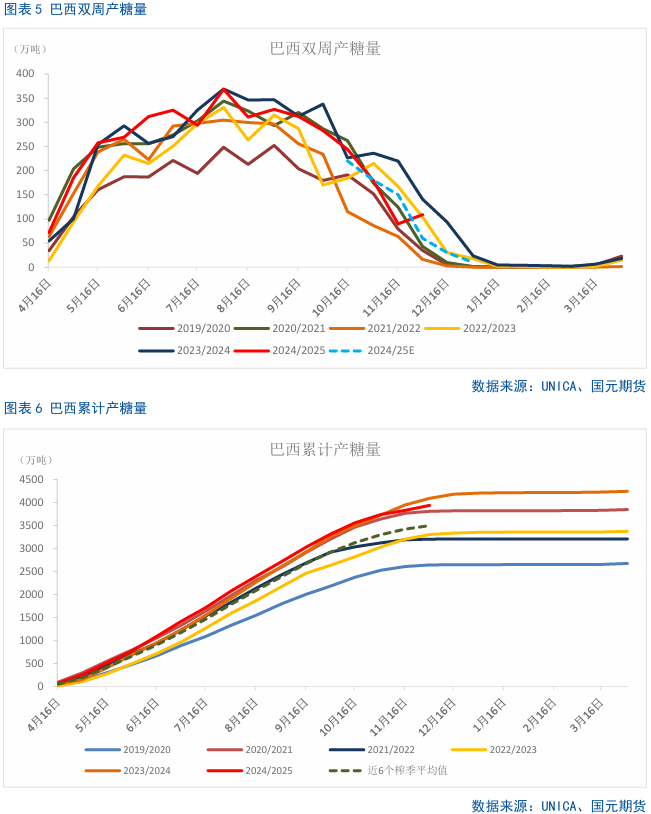

2.1 巴西11月下半月产糖量好于市场预期

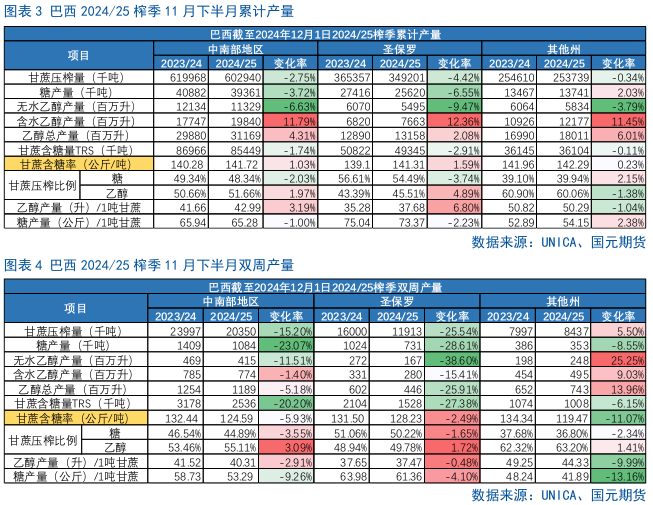

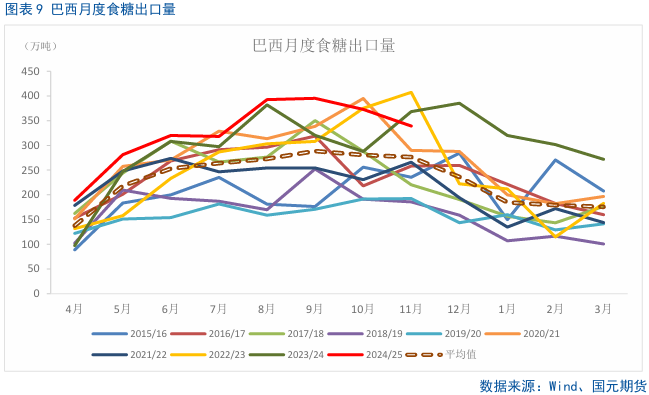

截至12月1日,巴西主产区累计甘蔗压榨量为6.03亿吨,同比下降2.75%。其中,圣保罗州累计压榨量为3.49亿吨,同比下降4.42%。巴西主产区累计产糖3936万吨,同比减少3.72%。其中,圣保罗州累计产糖2562万吨,同比下降6.55%,占主产区总量的65%左右。

11月下半月,巴西主产区甘蔗压榨量为2035万吨,同比下降15.20%。其中,圣保罗州压榨量为1191万吨,同比下降25.54%。巴西主产区产糖108.4万吨,同比下降23.06%。其中,圣保罗州产糖量为73.1万吨,同比下降28.59%。

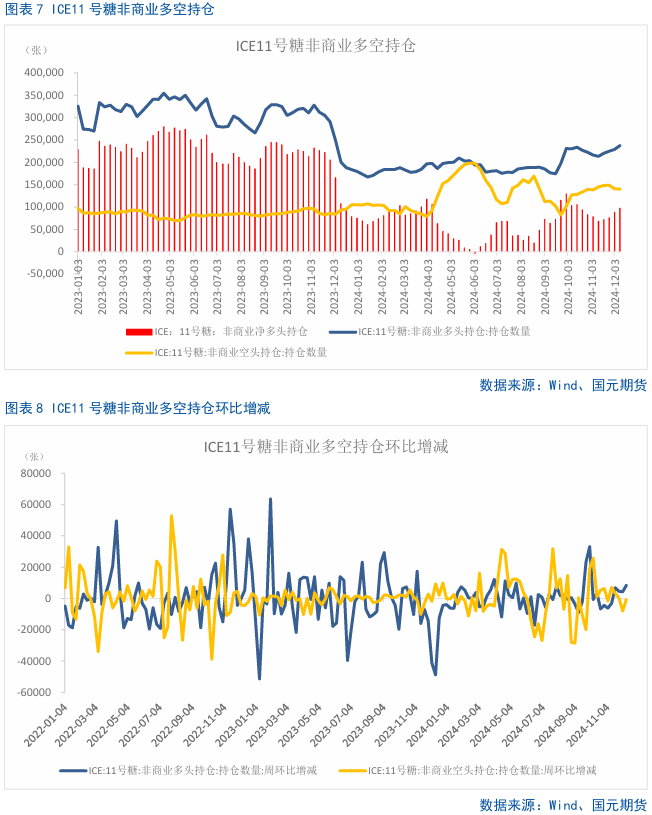

2.2 原糖净多仓终结四连降

受巴西11月糖出口量下降的影响,叠加巴西糖产问题持续引人担忧,市场上多头情绪高涨不休,多头持仓已实现连续一月增加。据CFTC公布的最新周度持仓报告显示,截止12月10日当周,对冲基金及大型投机客持有的原糖净多头仓位为97327手,较之前一周增加9012手,触及八周高位。多头持仓为237266手,较之前一周增加8302手,空头持仓为139939手,较之前一周减少710手。

2.3 印度逐渐进入全力开榨阶段

据外电12月17日消息,随着主产邦糖厂开榨,印度当前季势头强劲。根据印度糖和生物能源制造商协会(ISMA)的数据,截至2024年12月15日,2024/25年度糖产量达到613.9万吨,而去年同期产量为740.5万吨。今年开榨糖厂数量为477家,而去年同期为496家.值得注意的是,今年卡纳塔克邦的糖厂开榨时间比去年晚7-12天,而另一个主要邦马哈拉施特拉邦的糖厂开榨时间比去年晚15-20天。然而,尽管这些邦起步较晚,但运营数量和相应的压率正在以更快的速度增长。

三、国内白糖供需格局分析

3.1 中国11月食糖进口量同比增加

海关总署12月18日公布的数据显示,中国11月食糖进口量为53万吨,同比增加21.9%。1-11月累计进口量为396万吨,同比增加13.8%。

3.2 进口糖浆管控政策落地,利多退潮

12月10日糖浆管控政策落地,启动对泰国糖浆及预混粉安全管理体系的评估和审查程序,在完成评估审查、确认风险消除之前,暂停接受关于此类产品的在华注册申请,自2024年12月10日起启运的此类产品进口申报,对盘面价格产生了一定支撑。但是在国内供应预期增加的背景下,且后期提货排队情况有所缓解,后续整体上涨压力很大。

3.3 广西南宁白糖基差回升

3.4 巴西糖配额内外进口价差回升

四、后市展望

UNICA协会公布的巴西2024年11月上半月产糖数据同比跌幅大超市场预期,已经大幅低于了近6个榨季的同期平均产糖量;但是UNICA协会公布的巴西2024年11月下半月产糖数据又上修了巴西的累计产糖量,超过了近6个榨季的同期平均产糖量,市场预计2024/25榨季巴西有可能会实现4000万吨的产糖量。2024/25榨季即将结束,巴西逐步收榨,按照历史规律,进入12月之后,巴西产糖数据是急剧缩减的,如果按照目前的累计产糖量3936.14万吨来计算,加上近6个榨季中12月整月的平均产糖量50万吨,那么在2024/25榨季结束,巴西是有可能实现4000万吨产糖量的,大概率不会触发巴西糖低库存风险,市场对于巴西瘦尾的风险开始逐渐缓解,但是数据又没有很利空。此外,前期由于干旱令市场担忧的单产降低,随着巴西10月以来的规模降水而烟消云散。主产区圣保罗地区累计降水比历史平均水平高7%左右,降水持续改善作物情况,将使巴西下榨季压榨量置于上行风险之中,原糖上行难度较大,18-19美分可作为2025/26榨季开始之前的底部看待。

写作日期:2024年12月18日

作者:韩广宇

农产品分析师

期货从业资格号:F03099424

期货咨询资格号:Z0020923

发表评论