北京时间9月19日凌晨,美联储宣布将联邦基金利率目标区间下调50个基点,降至4.75%至5.00%之间的水平。这是美联储自2020年3月以来的首次降息,这个降息幅度也超出了多数经济学家的预测。同时,也标志着由货币政策紧缩周期转向宽松周期。

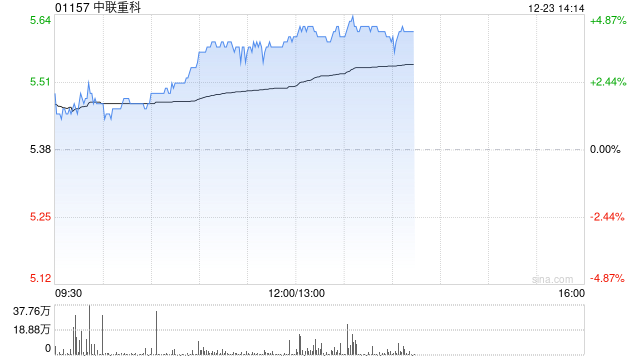

降息后首日,全球主要权益资产均取得了积极表现。现货黄金日内大涨1%,一度重回2590美元上方,但未能站稳此处,最终收涨1.07%,报2586.56美元/盎司。而美股两大指数再创历史新高,日经225和恒生指数的涨幅更是超过了2%。与此同时,WTI原油日内一度大涨3%,并冲上70美元大关,最终收涨2.85%,报71.03美元/桶;布伦特原油收涨2.42%,报74.11美元/桶。得益于美元指数先涨后跌,人民币离岸汇率也创出近期新高。

不过,美联储的降息决策是一个复杂的权衡行为,而这次超预期调整将如何影响国内经济依然需要时间来验证。

如何理解非常规的50BP降幅

从历史来看,本次降息50个基点,远比市场预期的要多。参照1984年9月、1989年6月、1995年7月、2001年1月、2007年9月和2019年8月等6轮典型降息周期,其中只有2001年和2007年首降幅度达50BP,而其背后则对应了互联网泡沫破裂和全球金融危机两次影响深远的危机性事件。

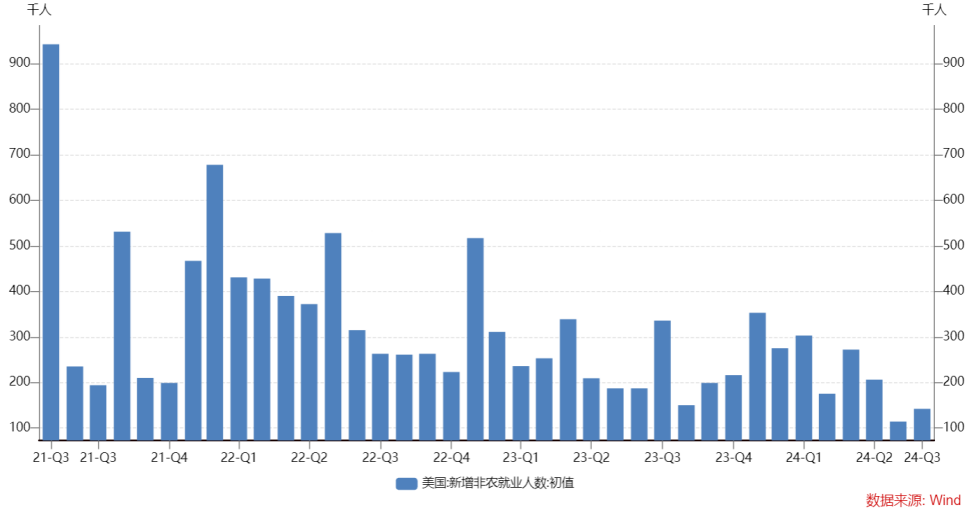

而此次降息的背景则是经济数据面临走弱压力,失业率自2024年3月的3.80%连续4个月上升至7月的4.30%,触发萨姆规则的“衰退信号”,8月虽小幅回落至4.20%但整体看仍保持上升趋势。短期而言,美国劳动力市场从基本均衡到松弛化的过程或将延续,这是美联储政策立场偏鸽的基础。与此同时,ISM制造业PMI连续5个月位于收缩区间内,美联储也下调了今年的GDP增速预期,从2.1%下调至2.0%。

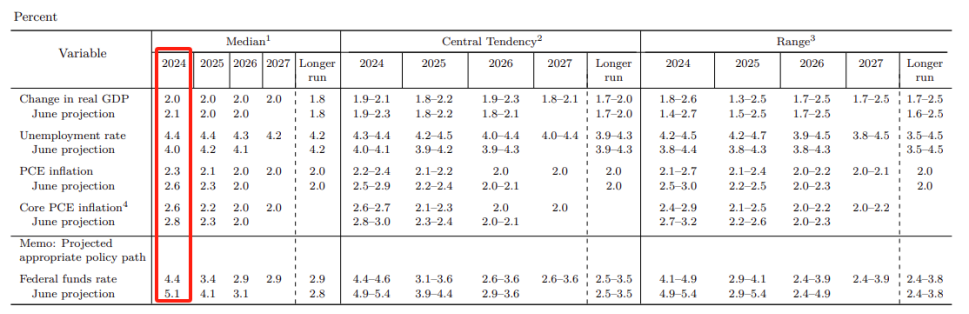

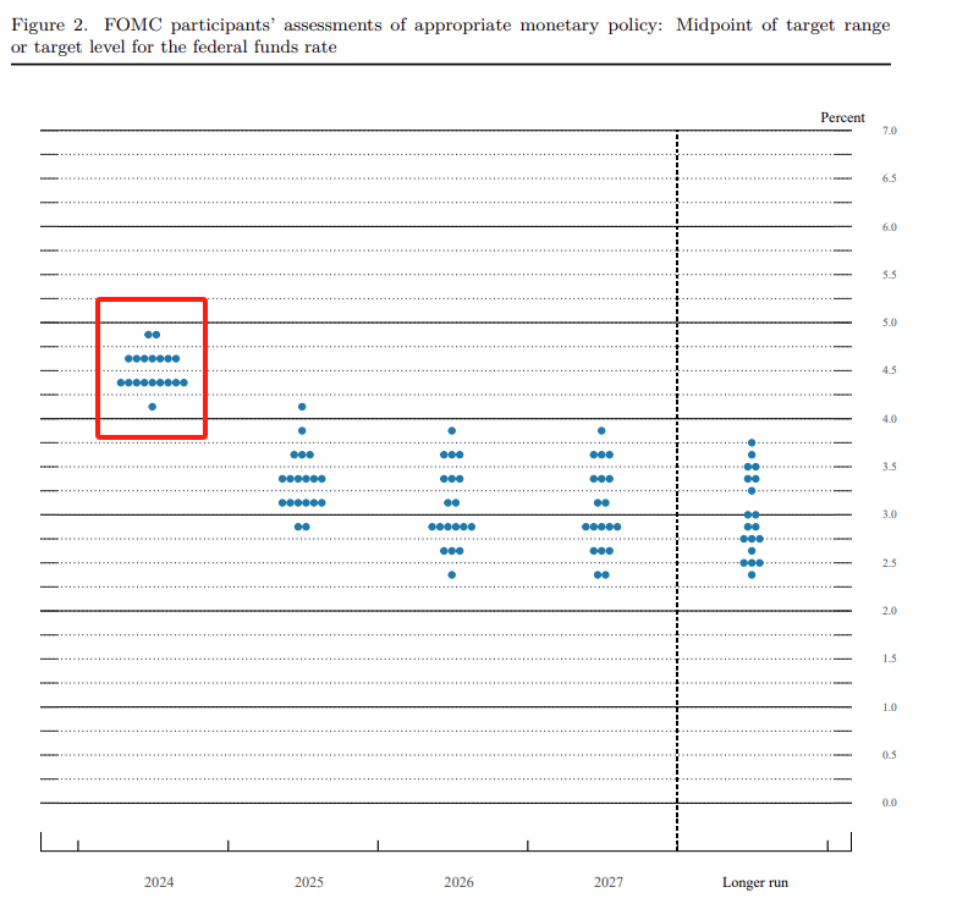

由此观之,此轮降息很可能是预防式降息。但不排除后续美国发生较大的内外部冲击,预防式降息转变为纾困式降息的可能性。美联储点阵图显示,美联储今年的降息基线情形由75bp上调至100bp,明年降息预期维持在100bp,终端利率由2.8%上调至2.9%。

其次,此次降息50个基点也是对7月份没有降息的补偿。事后来看,美联储原本应在7月份采取降息行动,但当时做出按兵不动的决定,因此美联储选择在9月通过一次性降息50个基点来弥补这一缺口。鲍威尔在发布会中也指出:“如果美联储提前看到7月决议几天后发布的非农就业报告,可能会在7月的议息会议上首次降息”,但同时也表示:“鉴于前景,我们认为我们在降息的必要性上没有落后”。

另外,从投票情况来看,美联储态度的转变在其内部属于高度共识。例如,就本次降息50BP而言,19个委员中只有Michelle W. Bowman一人持反对意见,主张降息25BP。而且,相较于6月公布的点阵图,本次点阵图显示当前美联储官员对近三年降息预期力度大幅提升。在19位官员中,认为2024年内累计降息不超过75BP的有9位,其余10位认为累计降息不低于100BP,即大多数官员暗示年内的另外两次会议中仅降息1-2次、每次25BP。

总的来说,美联储玩了一把对冲,一方面,首次降息的幅度超预期,另一方面,通过点阵图把未来的降息预期收得很紧。鲍威尔表示后续降息路径将基于经济的发展方式(depend on the way the economy evolves),如果合适,美联储可以加快、放慢甚至暂停降息,暗示投资者并不能将50BP降息作为后续美联储操作的常态。

美联储为何在此时转向“猛鸽”?

从美联储于今年6月、9月对未来降息幅度的预测变化来看,本次降息具有典型的“猛鸽”特征。

究其原因,首先是因为大幅度的降息,能够在短期内使经济软着陆的可能性将进一步上升。历史上的软着陆通常都伴随降息,因为在大幅紧缩之后适度调整货币政策有助于避免过度紧缩。如前文所述,美国经济虽然景气度进一步降温,劳动力市场持续冷却,通胀数据持续回落,但部分经济数据仍有韧性,比如9月密歇根大学消费者信心指数初值69,预期68.5,8月终值67.9。美国8月零售销售环比升0.1%,预期降0.2%,前值从升1.0%修正为升1.1%。核心零售销售环比升0.1%,预期升0.2%,前值升0.4%。虽然就业市场因为移民等供给侧因素而出现恶化,但经济离衰退仍有距离,美联储仍有足够的政策空间实现软着陆。

另外,从政治角度看,鲍威尔也有其自己的私心。据彭博社报道,特朗普在曼哈顿一场竞选活动中说,降息幅度“很不寻常”,要么说明“经济非常糟糕”,要么就是“他们在玩弄政治”。他19日接受美国媒体采访时说,降息是“企图让某人留任的政治举措”,但不会奏效,因为通胀已经如此严重。哈里斯则称降息是“喜讯”,承诺将降低物价,并攻击特朗普的经济计划。

尽管鲍威尔强调美联储的决策都是集体决策,不服务于任何党派而是全体美国人,只会做认为正确的事情。但从当前选情看,美联储和鲍威尔应该是支持建制派、民主党和哈里斯的。其在拜登支持率落后于特朗普时,极力保持着模糊中立的立场,而在哈里斯接棒拜登,支持率超过特朗普后,他的态度又迅速转鸽。

现在哈里斯与特朗普选情胶着,特朗普的政策主张对美联储很不友好,如全面关税和限制移民会催生通胀。此外,特朗普本人对鲍威尔也很有意见。随着加息政策的持续,特朗普不仅在公开场合批评鲍威尔,还试图通过各种方式施压,迫使其改变政策方向,然而鲍威尔始终不为所动。

特朗普的高级顾问斯蒂芬·摩尔在上个月接受雅虎财经《Opening Bid》播客采访时表示,当鲍威尔的任期结束时,“我们将寻找新人,也许是朱迪·谢尔顿、拉里·库德洛、亚瑟·拉弗或其他更符合他经济哲学的人。”由此可见,鲍威尔与特朗普之间的恩怨或将继续发酵,这一过程不仅影响着美联储的政策方向,也为全球市场带来诸多变数。

对国内影响几何?

从宏观角度看,美联储政策调整是影响全球金融市场的重要外部风险源,主要通过三种机制传导:利率渠道、汇率渠道和预期渠道。

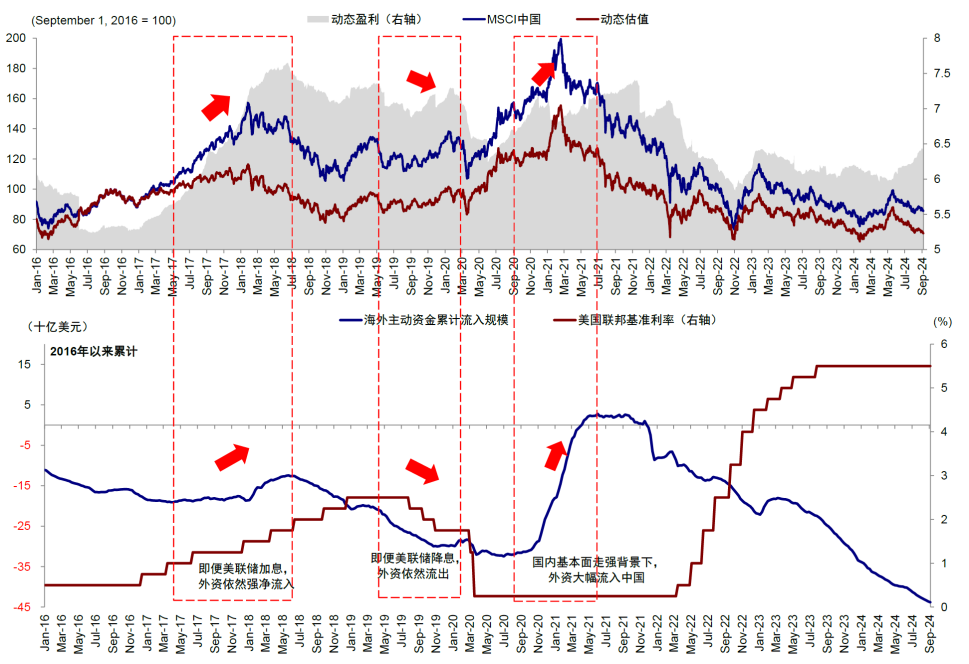

联邦基金利率主要通过利率渠道和汇率渠道影响全球金融市场,货币政策基调主要通过预期渠道对金融市场产生影响。利率渠道是指美联储降低联邦基金利率会直接降低市场利率,资本的逐利性会驱使资本从美国流出转向其他经济体。汇率渠道是指当美联储降息时,美元流动性宽松,全球美元供给增加,美元汇率走弱,非美货币或相对美元升值。预期渠道是指美联储通过货币政策沟通,影响市场参与者对未来货币政策的预期,进而改变对未来市场利率的预期,最终作用到金融市场。

就国内市场而言,美联储降息尤其是50bp大幅降息,有助于打开政策空间。中金研报显示,当前中美短端利差320bp,如果假设按照美联储此次“点阵图”给的250bp的降息空间,那么有望使得利差收窄至70bp。9月5日,人民银行新闻发布会上指出,国内货币政策以“我”为主的同时,人民银行也会密切关注主要发达经济体的货币政策调整情况。

不过,需要指出的是,空间不意味着必然,在现实约束下最终的降息幅度更为关键,如果能够更大的话,将对市场起到更为积极的效果。汇率方面,美联储降息周期中,美国与他国利差收窄与美元阶段性走弱一定程度上有助于缓解新兴市场的资金流出压力。预计年内美元兑人民币大部分时间将在7至7.2区间内双向波动。三驾马车中的出口方面有望继续增长,正常情况下人民币上涨不利于出口,但这次人民币上涨背后是美联储降息,降息可能会刺激海外经济增长,提振对中国产品的需求。

从流动性看,美联储降息或在中短期改善A股宏微观流动性,助力A股上行,但并不一定会吸引大量国际资本流入中国市场,因为美联储降息前后A股走势主要由中国经济基本面主导。从当下来看,或许只有出台更强有力的财政与货币政策才能扭转大家的预期。中长期看,经济市场化改革以及财税体制改革能否给中国经济带来新的增长点和效率提升,可能是决定国内走势的根本因素。

参考资料:

[1] 曾学文. 美联储利率走势及对全球金融市场的影响 [J]. 中国外汇, 2024, (05): 36-40.

[2] 美联储首次降息前后全球及中国资产价格的变化 中航证券

[3] 债市专题研究:如何理解美联储50BP降息 浙商证券

[4] 美联储降息对A股市场影响几何? 中金公司

[5] 美联储降息下的中国市场 中金公司

[6] 鲍威尔的“政治正确”(天风宏观宋雪涛)

发表评论