来源:紫金天风期货研究所

【20250121】硅:乍暖还寒

工业硅 观点小结

核心观点:震荡 当前供应端减产量级较为充分,但下游需求暂难提振,叠加高库存压力,工业硅现货价格不断调降、期货价格上行乏力,关注节后下游采货力度。

月差:中性 暂无新驱动。

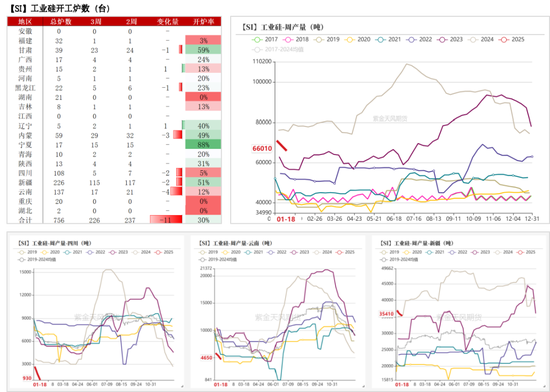

工业硅产量:偏多 上周产量环比减少0.25万吨至6.6万吨,环比减3.68%。

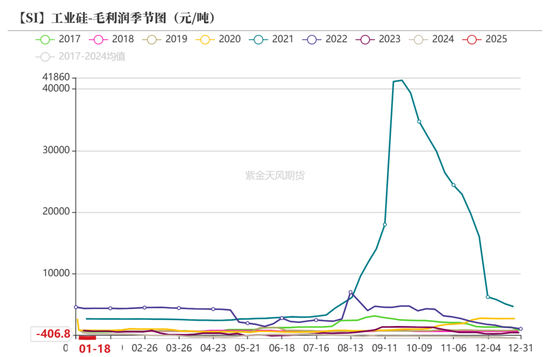

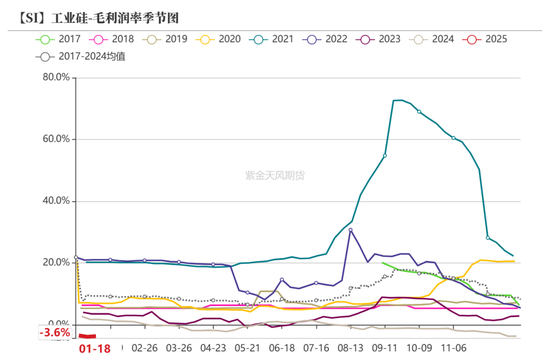

工业硅利润:偏空上周毛利润、毛利润率环比分别增加34.2元/吨、0.28个百分点至-406.78元/吨、-3.56%。

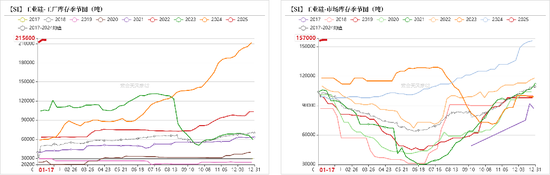

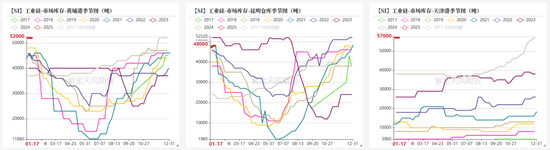

社会库存(百川):偏多 上周工厂库存环比减少0.07万吨至21.56万吨,市场库存环比持平于15.7万吨,社库合计37.26万吨。

注册仓单:偏空 截至1月17日,注册仓单共5.98万手、29.88万吨,环比1月10日增加0.17万手、0.86万吨。

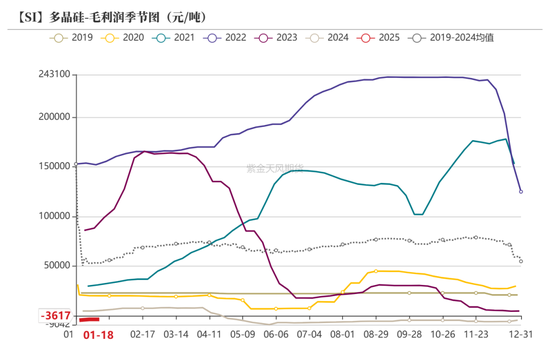

多晶硅利润:中性 上周多晶硅毛利润及毛利率环比分别持平于-3616.67元/吨、-9.6%。

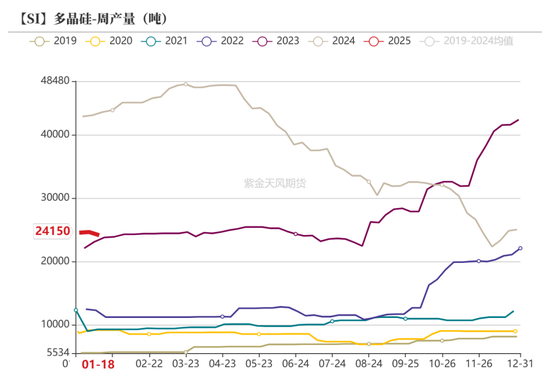

多晶硅产量:偏空 上周多晶硅产量环比减少0.05万吨至2.42万吨。

有机硅利润:偏空上周毛利润、毛利润率环比分别减少175元/吨、1.44个百分点至-1621.88元/吨、-12.58%。

有机硅库存:偏多 上周库存环比减少0.1万吨至4.84万吨,环比减2.02%。

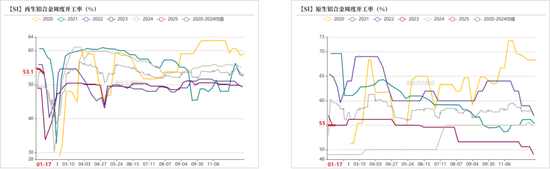

硅铝合金开工率:偏空 上周再生铝合金开工率环比减少1.3个百分点至53.1%,原生铝合金开工率环比持平于55%。

多晶硅 观点小结

核心观点:震荡 多晶硅期现价格均有调涨,但节前下游采购量相对有限,同时行业库存仍处较高水平,硅料涨价缺乏实质性支撑。多晶硅产量已维持相对低位,但短期内供需失衡的局面尚未有效缓解,后续关注节后二月份下游各环节的排产计划。

月差:中性 暂无新驱动。

N型硅料价格:中性 上周N型料价格环比持平于4.2万元/吨。

多晶硅产量(百川):偏多 上周多晶硅产量环比减少0.05万吨至2.42万吨,环比减2.03%。

多晶硅利润:中性 上周多晶硅毛利润及毛利率环比分别持平于-3616.67元/吨、-9.6%。

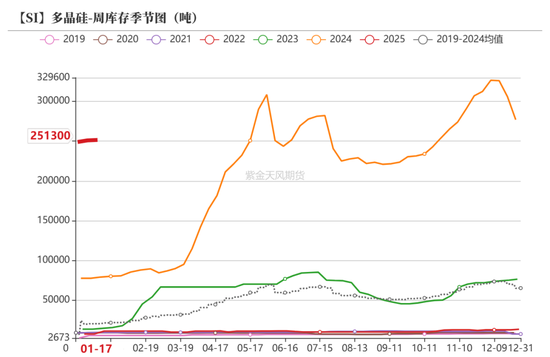

库存(百川):偏空 上周多晶硅库存环比增加0.05万吨至25.13万吨。

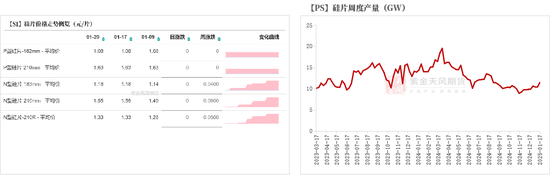

硅片产量(SMM):偏多 截至1月17日,硅片周产量为11.5GW,环比+1GW、+9.5%。

硅片库存(SMM):偏空 截至1月17日,硅片库存为22.7GW,环比+4WG、+21.4%。

电池片库存(SMM):偏空 截至1月13日,国内光伏电池厂库达4.2GW,环比增加1.2GW、+40%。

国内组件库存(SMM):偏多 截至12月底,国内组件库存达47.32GW,环比-5.33GW、-10%。

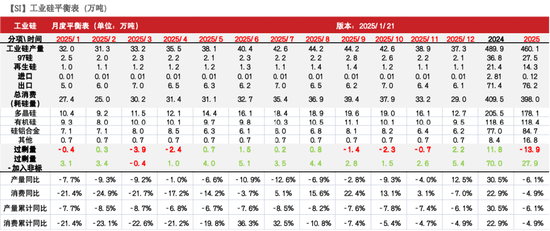

平衡&展望

上周总结:(1)工业硅:上周工业硅期货价格低位反弹,盘面走势震荡偏强。1月16日,政府部门公布工业产品碳足迹核算规则团体标准推荐清单,但盘面反应较平。现货市场价格走低,工厂库存持续累积,部分厂家让利出货。供应端,全国工业硅产量持续下调,西南开工降至同期低位。需求端,春节将至,多晶硅下游采购量相对有限,且多晶硅整体供应维持低位,对工业硅需求支撑力度不足。有机硅开工处于较高水平,年前市场变动有限,基本以刚需采购为主。铝合金企业多有停产放假情况,短期内订单需求量环比减少。(2)多晶硅:上周多晶硅盘面震荡偏强运行,创上市以来新高,N型料现货报价稳定。下游硅片企业开工率小幅提升,但光伏产业链其他环节节前需求较为平淡,多晶硅价格上涨持续性缺乏动力。

整体来看:(1)工业硅:当前供应端减产量级较为充分,但下游需求暂难提振,叠加高库存压力,工业硅现货价格不断调降、期货价格上行乏力,关注节后下游采货力度。(2)多晶硅:多晶硅期现价格均有调涨,但节前下游采购量相对有限,同时行业库存仍处较高水平,硅料涨价缺乏实质性支撑。多晶硅产量已维持相对低位,但短期内供需失衡的局面尚未有效缓解,后续关注节后二月份下游各环节的排产计划。

工业硅:承压运行

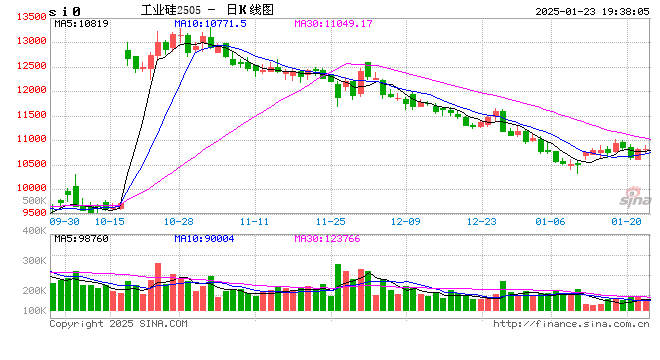

期价低位反弹

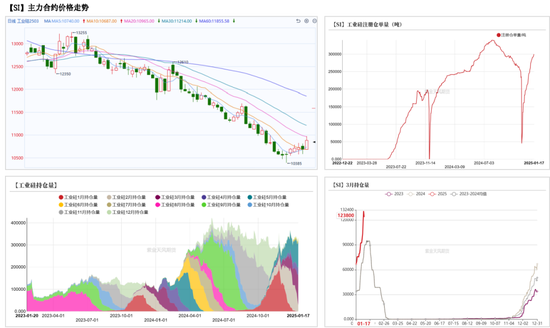

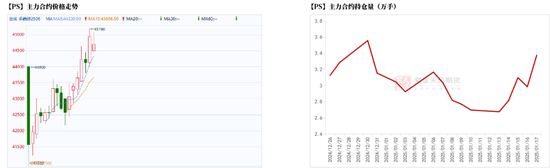

上周工业硅盘面价格震荡回升。主力2503合约开于10600元/吨,收于10885元/吨,周内高点10970元/吨,低点10545元/吨,周涨幅2.98%。

截至1月17日,注册仓单共5.98万手、29.88万吨,环比1月10日增加0.17万手、0.86万吨。

现货价格走低

供应持续下调(百川盈孚)

上周全国整体开工率降低,减产斜率走陡。西北产区甘肃、内蒙、黑龙江、新疆开炉数分别减少1、3、1、2台,西南产区云南、四川开炉数分别减少4、2台。

上周工业硅产量环比减少0.25万吨至6.6万吨,环比减3.68%。分主产区看,云南周产量环比减少0.07万吨至0.47万吨,四川周产量环比减少0.08万吨至0.09万吨,新疆周产量环比减少0.06万吨至3.54万吨。

全国开工低位(SMM)

截至1月17日,云南、四川、新疆地区周产量环比上周分别-438、-0、+50吨至0.28万吨、0万吨、2.77万吨。

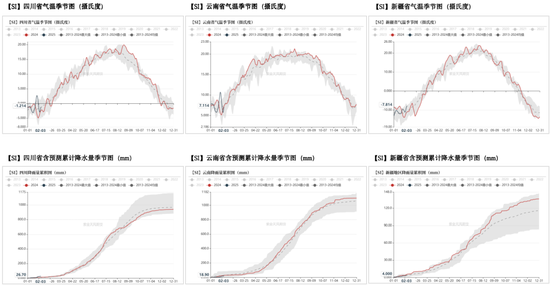

降水增量趋缓

西南产区进入平枯水期,降水量逐步减少;但受益于前期丰沛降水,云南当地储水量较为充足。

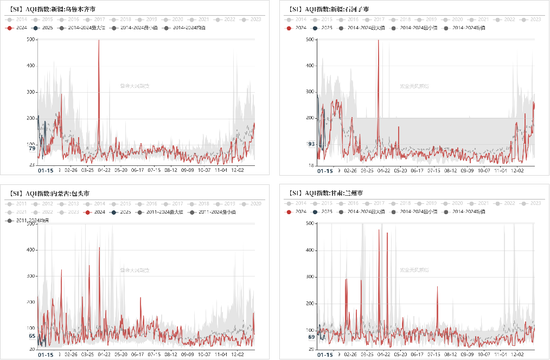

西北空气污染缓解

上周新疆地区空气质量有所好转,当前环境污染对当地硅炉开工造成的影响相对有限,关注企业后续生产动态。

库存环比降低(百川盈孚)

上周工厂库存环比减少0.07万吨至21.56万吨,市场库存环比持平于15.7万吨,社库合计37.26万吨。

社库压力增加(SMM)

据SMM数据统计,截至1月17日,工业硅总库存(含仓单)环比上周增加0.35万吨至79.46万吨。

上周云南工厂库存环比增加250吨至2.76万吨,四川工厂库存环比持平于2.28万吨,新疆工厂库存环比增加200吨至20.52万吨,厂库合计25.56万吨。

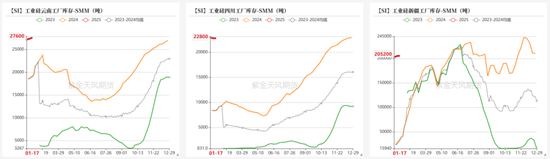

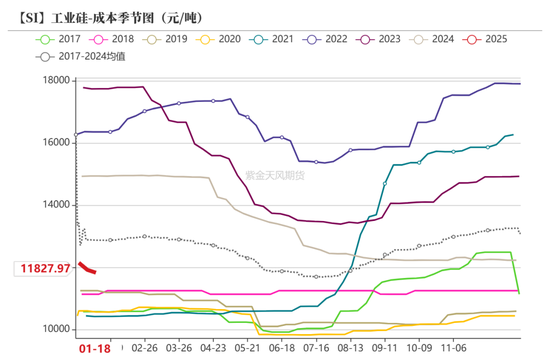

成本环比下调

上周工业硅生产成本弱降,原料精煤市场价格维持弱势。

上周工业硅平均生产成本环比下降90.88元/吨至11827.97元/吨,毛利润、毛利润率环比分别增加34.2元/吨、0.28个百分点至-406.78元/吨、-3.56%。

多晶硅:需求压力显现

期货价格:震荡偏强

上周受能耗政策影响及宏观情绪带动,多晶硅期货价格震荡偏强运行。主力PS2506合约开于43270元/吨,收于44940元/吨,周内高点45190元/吨,低点42865元/吨,周涨幅4.34%。

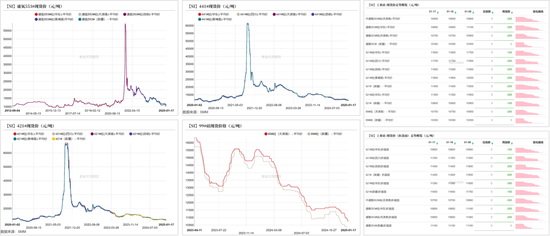

现货价格:成交重心上移

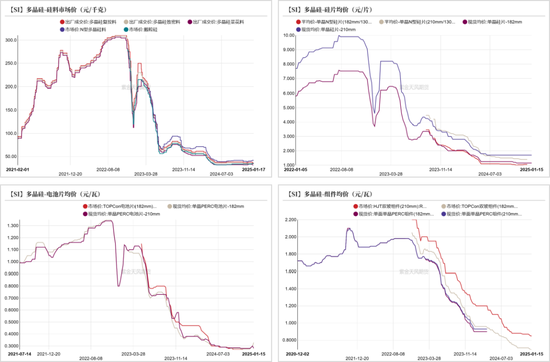

上周多晶硅市场持稳运行,现货成交价格重心上移。上周N型料价格环比持平于4.2万元/吨,P型菜花料价格环比持平于3.15万元/吨,致密料价格环比持平于3.45万元/吨,复投料价格环比持平于3.6万元/吨。

上周硅片市场暂稳运行,节前企业挺价心态明显。上周P型-182硅片价格环比持平于1.15元/片、P型-210硅片价格环比持平于1.70元/片,N型-182硅片价格环比持平于1.18元/片,N型-210硅片价格环比持平于1.55元/片。

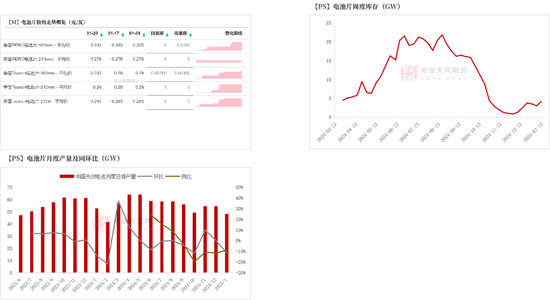

上周电池片价格偏强震荡,海外需求增量下P型电池片价格得到一定支撑。上周p型-182电池片价格环比增加0.03元/瓦至0.33元/瓦,p型-210电池片价格环比下降0.02元/瓦至0.28元/瓦,TOPCon电池片(182mm)价格环比持平于0.29元/瓦。

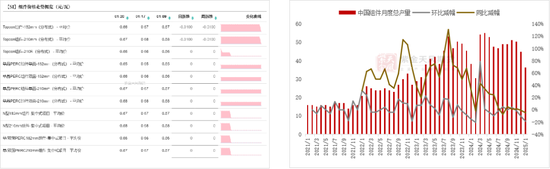

组件市场价格持稳为主,终端需求淡季,市场活跃度较低。上周TOPCon双玻组件(182mm)均价环比持平于0.69元/瓦,HJT双玻组件(210mm)均价环比持平于0.85元/瓦。

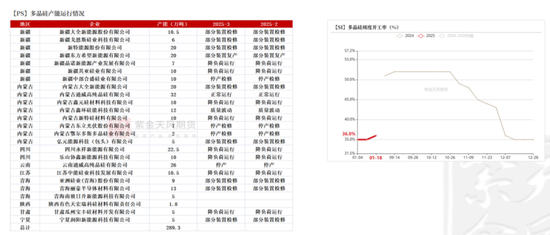

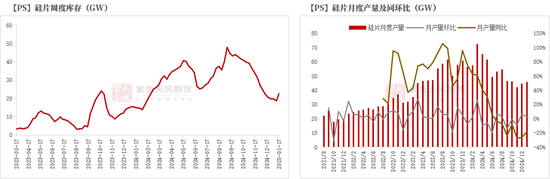

多晶硅:产量小幅下滑

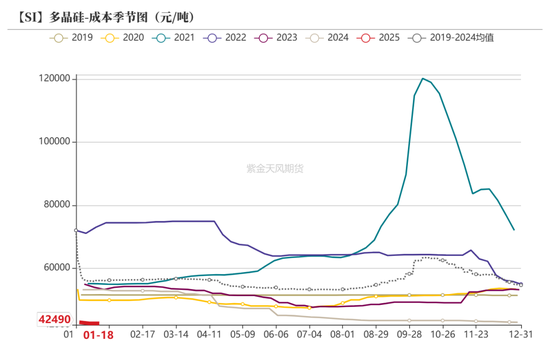

当前多晶硅企业维持降负荷运行,多晶硅供应环比呈下降趋势。但节前下游采购逐渐进入尾声,需求愈发平淡,行业整体去库情况一般。上周多晶硅产量环比减少0.05万吨至2.42万吨,环比减2.03%;库存环比增加0.05万吨至25.13万吨。

上周多晶硅平均生产成本环比持平于4.25万元/吨,毛利润及毛利率环比分别持平于-3616.67元/吨、-9.6%。

多晶硅:开工低位运行

多晶硅供应维持在相对低位,预计下个月产量不会出现明显增幅,市场供应压力或得到一定缓解,关注头部企业的生产动态。

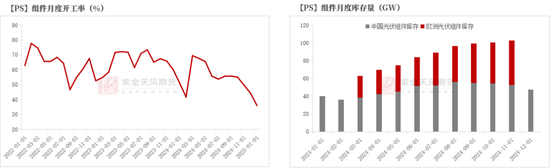

硅片:供应逐步提升

上周硅片开工率小幅提升,部分企业逐步提产,市场开工上行。下游备货积极性一般,以执行前期订单为主。截至1月17日,硅片周产量为11.5GW,环比+1GW、+9.5%;库存为22.7GW,环比+4WG、+21.4%。

从供应端来看,硅片供应水平提高,关注节后2月份排产计划。月产量方面,预计1月硅片产量达45.96GW,环比+1.16GW、+3%,同比-10.42GW、-18%。

电池片:库存压力较小 现货调涨

光伏电池片为主材中库存压力最小的环节,其中183N电池片经过一轮去库周期后,库存水平偏低。春节将至,下游组件采购量逐步减少。截至1月13日,国内光伏电池厂库达4.2GW,环比增加1.2GW、+40%。

年前电池厂家陆续减产,市场供应量整体下行。月产量方面,预计1月电池片产量为48.13GW,环比减少6.33GW、-12%,同比减少4.77GW、9%。

组件:排产下调

组件厂家开工产能陆续减少,1月组件排产下修幅度或更为明显。国内月产量方面,预计1月组件产量为36.47GW,环比-8.43GW、-19%,同比-1.83GW、5%。1月开工率预计为35.95%,环比减少8.27个百分点。

组件厂家大多以销定产,部分厂家以销售库存为主,组件库存压力得到一定缓解。截至12月底,国内组件库存达47.32GW,环比-5.33GW、-10%。

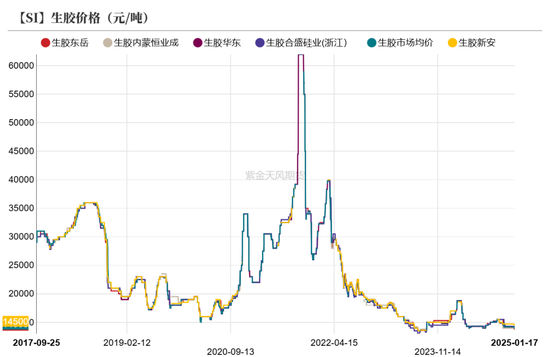

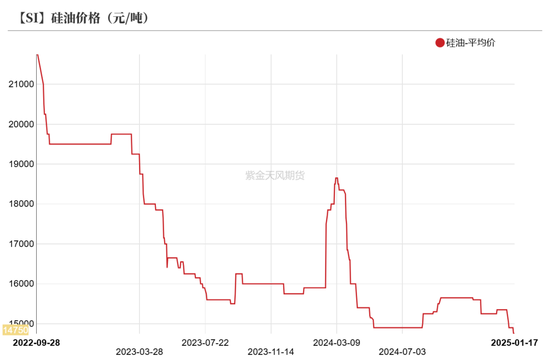

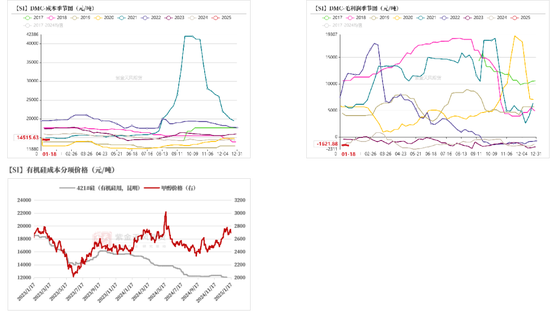

有机硅:区间盘整

产品价格下调

近期有机硅市场区间波动为主,年末低价订单情况良好,但下游整体采购量偏少。当前开工负荷相对偏高,有机硅基本面矛盾仍需缓解,产品价格较难全面提涨。

截至1月17日,DMC华东价格较1月10日环比下降100元/吨至12900元/吨,华东生胶环比下降200元/吨至14000元/吨,华东107胶环比下降100元/吨至13300元/吨,硅油价格环比下降150元/吨至14750元/吨。

亏损环比走扩

原料端,节前备货氛围一般,甲醇价格先涨后跌,工业硅价格延续弱势。较1月10日,工业硅421#(有机硅用)价格环比下降150元/吨至11650元/吨,甲醇价格环比持平于2695.83元/吨。

上周DMC平均生产成本环比增加81.25元/吨至14515.63元/吨,毛利润、毛利润率环比分别减少175元/吨、1.44个百分点至-1621.88元/吨、-12.58%。

开工相对偏高

有机硅市场开工仍处于较高水平,短期内供大于需的局面尚未扭转。上周DMC产量环比减少0.03万吨至5.29万吨,DMC库存环比减少0.1万吨至4.84万吨,环比减2.02%。

周内鲁西化工、湖北兴瑞等企业维持降负生产状态,行业开工率环比减少0.45个百分点至79.97%。

硅铝合金:开工率环比下降

开工率环比走低

临近节前,铝合金行业停工放假情况较为频繁,短期内订单需求量下滑明显,集中采购计划或在春节之后有所体现。上周再生铝合金开工率环比减少1.3个百分点至53.1%,原生铝合金开工率环比持平于55%。

发表评论