来源:华尔街见闻

两大A500赢家现身首轮角逐。

内地如火如荼ETF市场,又有新的偏股ETF品种“出现”。

2025年1月,华夏国证自由现金流ETF和国泰富时中国A股自由现金流聚焦ETF通牛公司获批发行,成为国内首批自由现金流ETF。

两家基金公司均为内地的“指数得力干将”,也令得这轮募集的看点多多。

什么是自有现金流ETF?

自由现金流指的是,是企业价值评估的一种分析概念。通常用来衡量企业实际持有的能够回报股东的现金,指在不危及公司生存与发展的前提下可供分配给股东(和债权人)的最大现金额。

通常来说,自由现金流 = (A)税后净营业利润 + (B)折旧和摊销 - (C)资本支出。

据悉,自由现金流被认为是相较于净利润更难被财务手段“美化”的指标,是不少机构投资者衡量企业财务健康的核心指标之一。

所以,自由现金流ETF的目标也很清楚,选择一批相对财务风险更小、质量更高的证券来构成股票指数投资的新工具。

指数编制环节较多

那么,自由现金流指数怎么编制呢?

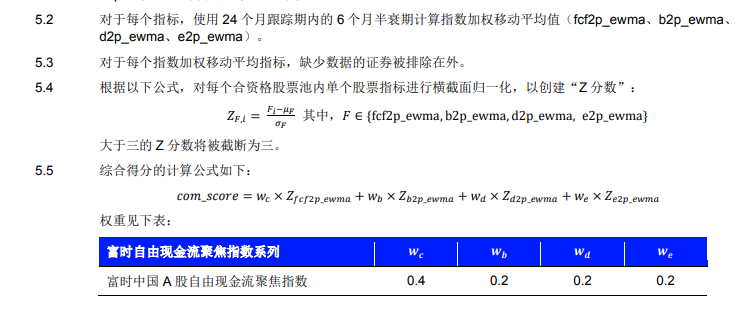

以富时自由现金流聚焦指数系列来说,它的构建流程包括:

相关因子构建公式如下:

总体上看,自由现金流指数的构造环节是比较复杂的。

人工参与的评估环节较多

另外,通过研读相关指数编制准则可以发现:相关指数在编制和成分股调整的流程中,人工“干预”的行为相当多。

因此对于指数编制机构的专业性和可信度是非常重要的考察环节。

具体来说,相关指数要排除的不良特征包括:

剔除日均交易价值(ADTV)计算时观察天数少于60天的公司;

剔除富时中国A 股全盘自由流通指数中 ADTV 最低 20%的证券;

排名落入指数表中最低质量百分比20%范围的证券或缺失相关数据的证券将被排除在外;

对于指数表中预期收益增长为负(或缺失数据)的证券和预期销售增长为负(或缺失数据)的证券将被排除在外。

而且,上述计算涉及两个预测难度很高的指标,“本财年之后下一财年预估的每股收益中位数”和“本财年之后下一财年预估的每股销售额中位数。”

排名落入富时中国 A 股自由现金流聚焦指数中,最高风险百分比50%范围的证券或回报数据不足/缺失的证券将被排除。

国证自由现金流指数与富时中国A股自由现金流聚焦指数在设计思路方面具有相似性,不使用自由现金流率指标一刀切,而是在可投资选样空间内,使用各类因子去评估。

两大指数公司又要“同场竞技”

另外,首批自有现金流ETF的管理人也看点多多,分别是华夏基金和国泰基金。

具体来说,华夏基金发行的是华夏国证自由现金流ETF,国泰基金发行的是国泰富时中国A股自由现金流聚焦ETF。

在刚刚完成A500ETF大战中,两家机构均进入前四名,累计规模都在200亿元以上。

海外成熟产品的启发

值得注意的是,在海外市场,已有运作多年的自由现金流ETF。

华泰证券研报显示,美国市场自由现金流ETF产品自2016年以来开始发行。

Pacer是其中规模最大、发行最早、布局最全的提供商,旗下美国现金牛100 ETF是美国规模最大的自由现金流ETF,截至2025年1月14日,规模约251亿美元,持仓中超配能源板块。

上述基金在风格上与价值和红利因子存在相似之处。

从这个角度说,把自由现金流ETF形容为“未来的现金牛”或许是一个相对恰当的比方。

当然前提是,从指数编制方到基金管理人都具备高度的责任心。

发表评论