来源:紫金天风期货研究所

【20250212】碳酸锂周报:需求旺季涨价趋势待考量

观点小结

核心观点:震荡 节后首周受大厂复产影响,盘面波动放大,同时大厂复产将带来供应端的实质性增长,叠加其他锂盐厂的陆续复产,供应预计较为充分,而3月下游正极、电池排产走高暂未明显超预期,需求旺季带来的价格上涨趋势存在落空可能,后续关注锂盐厂复产情况,以及下游的原料采购节奏。

碳酸锂现货价格:偏空 电池级碳酸锂现货价格-700元/吨至7.72万元/吨。

月差:中性 关注2503/2504价差,以及仓单增速。

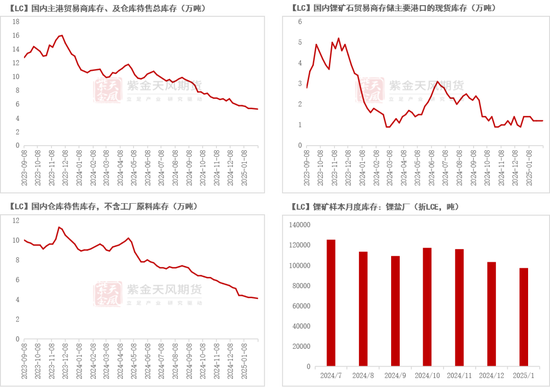

锂矿-港口库存:偏多 截至2月7日,国内主港贸易商库存、及仓库待售总库存较1月24日-0.1至5.3万吨。

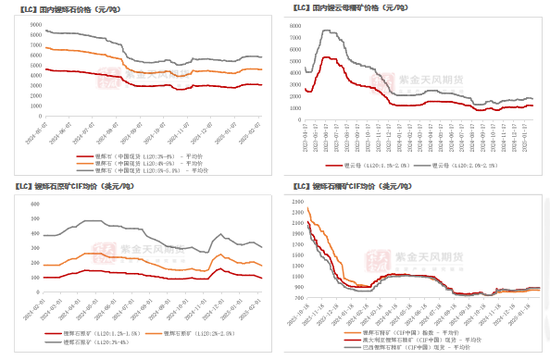

锂矿-进口价格:中性 澳大利亚、巴西锂辉石精矿CIF价格环比分别+0、+0美元/吨至885、880美元/吨。

锂矿-国内价格:中性 较1月27日,2月5日国内锂辉石精矿5%-5.5%价格环比-70元/吨;国内锂云母精矿2.0%-2.5%价格环比-55元/吨。

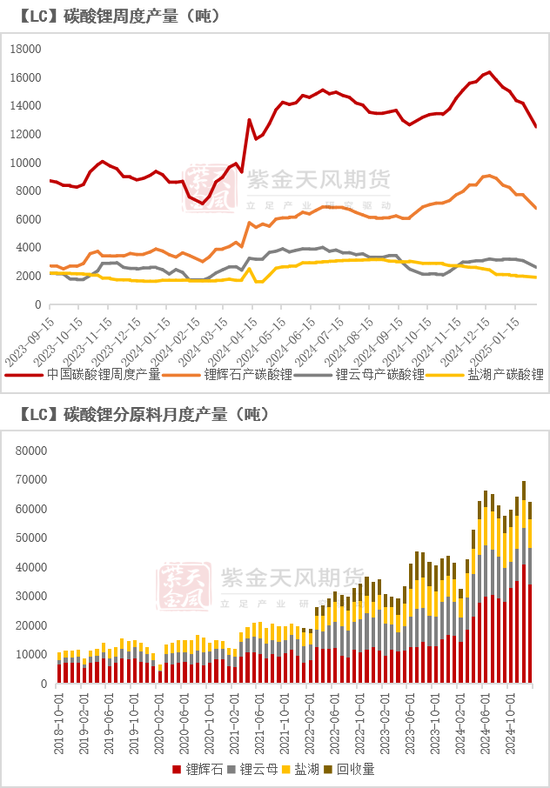

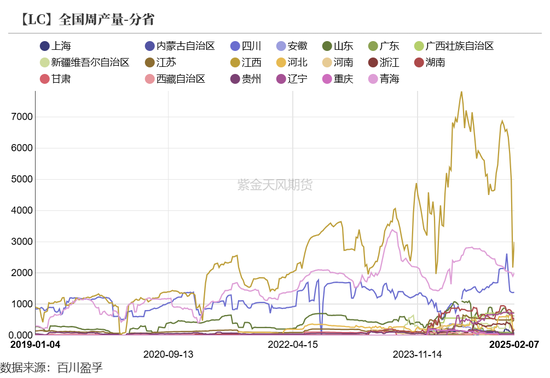

碳酸锂-产量:偏多 上周国内碳酸锂产量环比减少1665吨至12492吨。

碳酸锂-利润:中性 上周外购锂辉石生产碳酸锂利润环比+193元/吨至-3558元/吨,外购锂云母生产碳酸锂利润环比+1271元/吨至-9495元/吨。

碳酸锂-库存(含仓单):偏多 截至2月6日,碳酸锂总库存环比-822吨至107686吨,其中冶炼厂、下游、其他碳酸锂库存分别+4542、-6264、+900吨至36975、31920、38791吨。

三元-利润:偏空 2月7日较1月27日,523型三元材料生产利润环比+120至-11565元/吨,811型生产利润环比持平于-18400元/吨。

三元-产能利用率:中性 上周三元开工环比持平于47%。

三元-库存:偏多 上周三元材料周度库存环比-598吨至12156吨。

磷酸铁锂-库存:偏空 上周磷酸铁锂库存环比+3030吨至88140吨。

平衡&展望

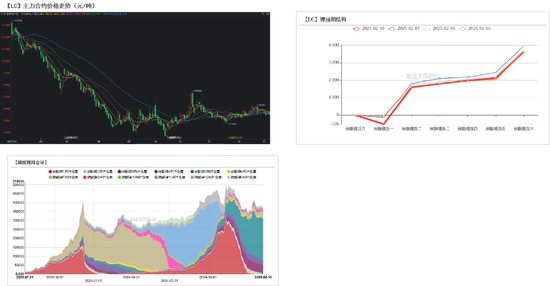

上周总结:节后首周,碳酸锂期货价格震荡下跌,主受下游电池大厂锂矿业务复产信息影响。基本面方面,供应端,锂矿库存位置持于低位,价格相对稳定;电池大厂锂矿业务复产确定,关注后续产出速度。需求端,下游正极材料、电池端2月排产均有下降,但考虑到2月整体可生产日实有减少,排产下滑程度暂未超预期,同时结合初步调研情况,3月正极、电池排产环比增长在10%-20%的区间内,但由于2月产量基数较小,3月排产增幅或也难言超预期。整体来看,节后首周受大厂复产影响,盘面波动放大,同时大厂复产将带来供应端的实质性增长,叠加其他锂盐厂的陆续复产,供应预计较为充分,而3月下游正极、电池排产走高暂未明显超预期,需求旺季带来的价格上涨趋势存在落空可能,后续关注锂盐厂复产情况,以及下游的原料采购节奏。

碳酸锂价格:期现均有走跌

期价震荡走跌

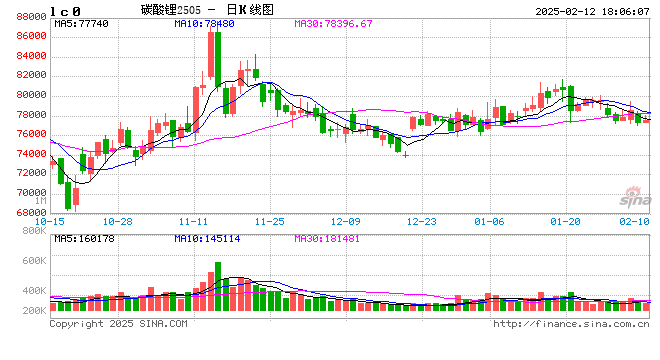

上周碳酸锂期货价格震荡下跌,LC2505合约开于78740元/吨,收于77800元/吨,期间高点79320元/吨,低点77200元/吨,整体跌2.29%。

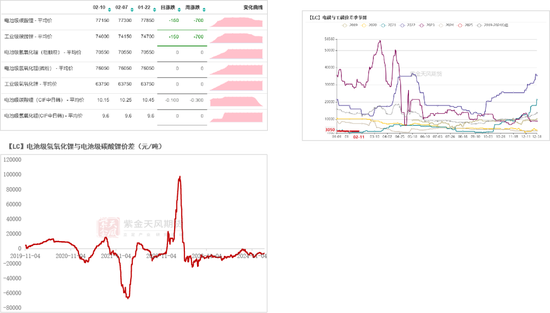

现货报价下跌 电/工价差环比收敛

上周现货价格小幅下跌,价差方面,电/工碳价差环比收敛100元/吨至-3050元/吨,电池级氢氧化锂/碳酸锂价差收敛450至-6150元/吨。

锂矿:

国内现货报价下调、港口库存环比减少

国内锂矿现货价格环比小幅下调

上周国内锂矿现货、进口锂矿价格下跌。其中:

国内锂辉石精矿3%-4%、4%-5%、5%-5.5%价格环比分别-40、-50、-70元/吨至3075、4510、5745元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-25、-55元/吨至1205、1800元/吨。

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-20、-25、-32.5美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别+0、+0美元/吨至885、880美元/吨。

锂矿港口库存、锂盐厂原料库存环比减少

上周国内锂矿港口库存环比减少。

截至2月7日,国内主港贸易商库存、及仓库待售总库存较1月24日-0.1至5.3万吨。

其中,国内锂矿石贸易商存储主要港口的现货库存环比持平于1.2万吨,国内仓库待售库存(不含工厂原料库存)环比-0.1至4.1万吨。

工厂原料库存方面,截至2025年1月,锂盐厂原料库存共97421吨,环比减少5828吨。

中游:关注冶炼端复产节奏

节后首周 产量环比下降

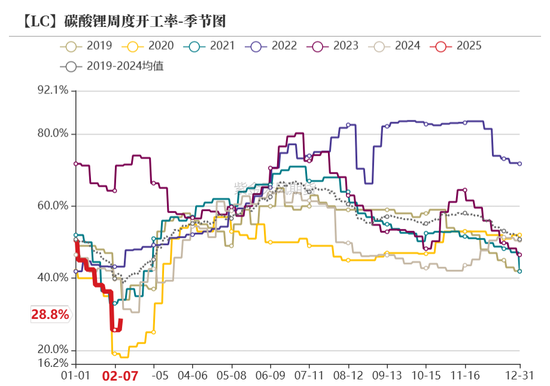

周度产量方面,上周国内碳酸锂产量环比减少1665吨至12492吨。其中辉石产、云母产、盐湖产碳酸锂分别-950、-470、-80吨至6754、2600、1890吨(SMM)。分地区来看,青海、江西、四川周产环比分别+100、+820、+8吨至1995、2993、1378吨;周度开工率环比+3.2个百分点至28.8%(百川盈孚)。周产量绝对值有明显下滑,主因春节假期导致生产日减少,结合冶炼厂减、复产计划,以及江西电池大厂锂矿业务的重启,预计2月下旬起碳酸锂产量将有显著上调。

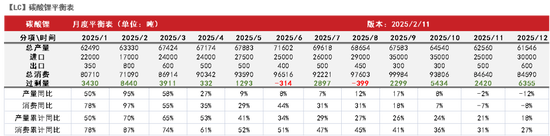

月度产量方面,2025年2月产量环比预计增加840吨至63330吨,环比增加1.3%,其中辉石产、云母产、盐湖产、回收产碳酸锂分别-680、+2710、-900、-290吨至33410、15250、8940、5730吨(SMM)。

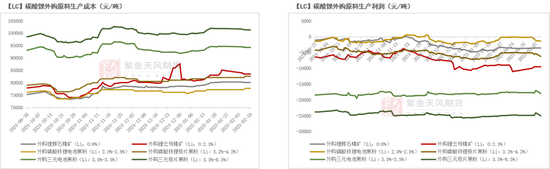

外购锂矿生产成本环比小幅下跌 利润窄幅波动

外购锂辉石精矿(Li_2O:6%)生产成本环比-192元/吨至80113元/吨,利润环比+193元/吨至-3558元/吨。

外购锂云母锂云母精矿(Li_2O:2.5%)生产成本环比-1271元/吨至83516元/吨,利润环比+1271元/吨至-9495元/吨。

外购磷酸铁锂电池黑粉(Li:2.0%-2.8%)生产成本环比+531.3元/吨至77718.8元/吨,利润环比-1031.3元/吨至-1218.8元/吨。

外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比生产成本环比+522.22元/吨至82622.22元/吨,利润环比-222.22元/吨至-5322.22元/吨。

外购三元电池黑粉(Li:3.0%-3.5%)生产成本环比-407.2元/吨至94278元/吨,利润环比+707.2元/吨至-16978元/吨。

外购三元极片黑粉(Li:5.5%-6.5%)生产成本环比-512.62元/吨至101367.48元/吨,利润环比+812.62元/吨至-24067.48元/吨。

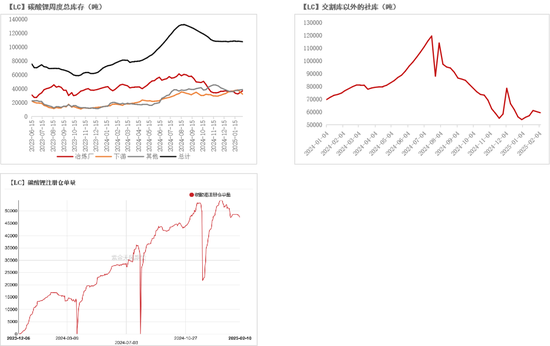

库存总量环比减少(SMM)

总库存方面,截至2月6日,碳酸锂总库存环比-822吨至107686吨,其中冶炼厂、下游、其他碳酸锂库存分别+4542、-6264、+900吨至36975、31920、38791吨。

注册仓单方面,截至2月7日,注册仓单共48387吨,较1月27日减少254吨。

正极:2月产出环比预计下滑

三元材料:2月产量环比继续下降

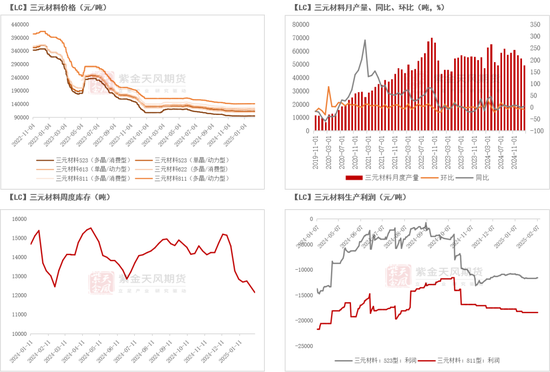

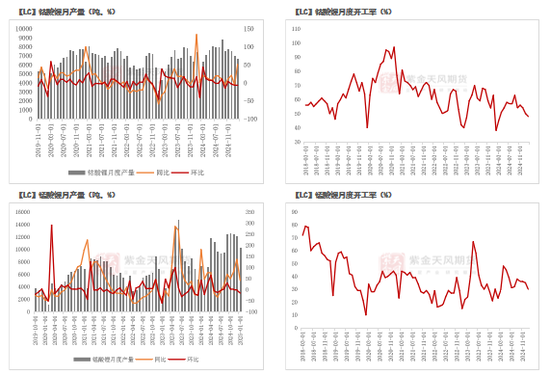

上周三元材料不同产品价格波动在-190/吨至+20元/吨左右。

2月三元材料产量预计达49355吨,环比减少5225吨、-9.6%,1月三元材料产量为54580吨,环比减少2430吨、-4.3%,低于月初预期(SMM)。

节前一周,三元材料周度库存环比-598吨至12156吨。

2月7日较1月27日,523型三元材料生产利润环比+120至-11565元/吨,811型生产利润环比持平于-18400元/吨。

磷酸铁锂:2月产量环比减少

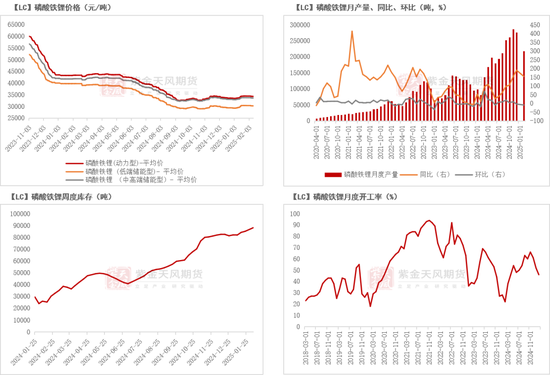

上周动力型、低端、中高端磷酸铁锂价格分别-120、-120、-120元/吨.

截至2月7日,磷酸铁锂库存环比+3030吨至88140吨。

磷酸铁锂2月产量预计达218070吨,环比减少21567吨、-9%,2月开工率预计为46%,环比减少6个百分点。1月产量239637吨,环比减少36243吨、-13%。

钴酸锂、锰酸锂2月开工环比小幅下降

钴酸锂2月产量预计达6690吨,环比减5%,开工率预计达52%,环比减少2个百分点至48%。1月产量达7040吨,环比减少6.6%,略低于月初预期。

锰酸锂2月产量预计达10175吨,环比减少155吨、-1.5%。1月产量达10330吨,环比减少1752吨、-15%,1月开工率达30%,环比减少5个百分点

电池:库销比稳定

产量:2月电池产出环比减少

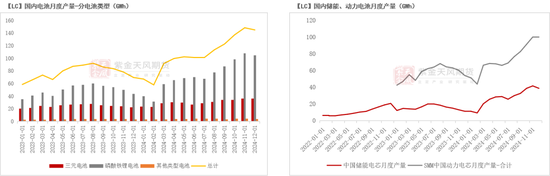

国内电池2月总产量预计达116.62GWh,环比减少9.88GWh。1月总产量达126.5GWh,环比减少13.44GWh。

2月三元电池、磷酸铁锂电池产量预计分别达30.02、82.55GWh,环比分别-2.3、-7.82GWh。

国内储能电池2月产量预计达29.69GWh,环比减少3.05GWh,动力电池2月产量80.8GWh,环比减少6.69GWh.

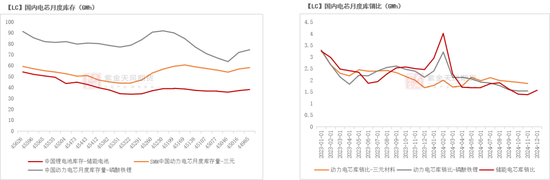

库存:成品库存总量呈上行趋势 库销比稳定

今年国内电芯成品库存量整体呈上行趋势,截至12月,国内储能电池、动力电芯库存分别为48.5、156.7GWh,环比分别+0.3、+6.1GWh。

2024年1-11月,国内电芯库销比整体呈现下行态势,电芯厂库存水平相对合理,库存压力暂不显著。12月储能电芯库销比环比小幅走高。

发表评论