来源|清流工作室

作者|周淼主编|赵妍

近日,苏州市新广益电子股份有限公司(下称“新广益”)更新了招股书说明书,公司主要产品为抗溢胶特种膜、强耐受性特种膜等特种功能材料,此次拟于创业板上市,募资总额为8.0亿元,保荐机构为中信证券。

自2023年年6月末正式递表深交所,公司已历经了第二轮审核问询;而在两轮问询函中,新广益的市场竞争及成长性、业绩稳定性、募投项目必要性及分红等问题亦被深交所重点关注。

据了解,新广益的抗溢胶特种膜和强耐受性特种膜均主要应用于柔性印制线路板(FPC)制造,而FPC在消费电子、新能源等行业应用广泛,公司客户主要为鹏鼎控股(002938.SZ)、东山精密(002384.SZ)子公司维信电子等知名FPC厂商。

不过从业绩上看,新广益的表现并不尽如人意,2021年至2023年营收分别为4.96亿元、4.55亿元、5.16亿元,几乎未有变动,净利润则出现了小幅下滑。同时,为公司贡献过半收入的抗溢胶特种膜近年收入亦出现下滑。

对此,新广益亦表示,如后续出现消费电子行业市场需求不能持续回暖、尤其是抗溢胶特种膜相关的需求及销售量不能持续回升以及市场竞争加剧等情况,则公司营业收入、归属净利润存在下滑50%甚至亏损的风险。

可比同行公司选取存疑

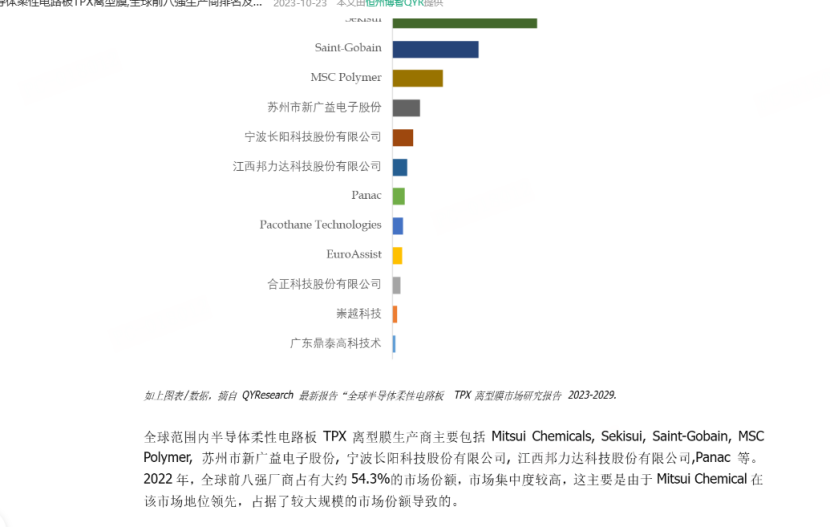

招股书显示,在新广益主营的功能性薄膜材料行业,日本企业原先占据主导地位。如日本三井化学、住友化学、积水化学等知名厂商因其多年的技术积累和客户积累,历史上已在行业内形成垄断地位;

新广益自称,公司始终坚持“自主创新、进口替代”的技术发展路线,不仅陆续打破了欧美日韩企业在抗溢胶特种膜、强耐受性特种膜等产品上的技术垄断,且已成为国内抗溢胶特种膜领域细分龙头厂商,产品市占率位居全国第一,2023年达30%。

而尽管在抗溢胶特种膜领域,新广益称其已抢占了行业第一的市场份额,不过根据公司2023年的市占率及该类产品2.77亿的营收估算得知,其抗溢胶特种膜产品全市场规模可能尚不到10亿。

在首轮问询中,新广益主营产品的市场地位及对同行可比公司的选择便遭到深交所质疑。按照新广益的说法,公司在该领域的主要竞争对手为日本公司;在选取同行可比公司时,其亦仅选取了方邦股份、斯迪克两家国内上市公司。

清流工作室注意到,上述被新广益选为同行可比公司的方邦股份、斯迪克,其实可比性并不强。据公告及招股书,两家公司产品名称与新广益并不相同,且在产品品类、功能、用途上亦存在显著差异。

例如,在功能上,方邦股份主营电磁屏蔽膜用于抑制PCB中不同电子元器件之间电磁干扰的薄膜材料,斯迪克则主营为具有抗刮伤等一种或多种功能的薄膜材料前两者为一种功能性的组件材料,而公司产品则属于一种特种制程材料。

对此,深交所亦要求新广益说明可比公司选择的合理性、完整性。按照新广益的解释,是由于行业中不存在完全可比的上市公司,因此公司主要基于客户类型及企业资信两个维度从薄膜行业中选取上述两家公司。

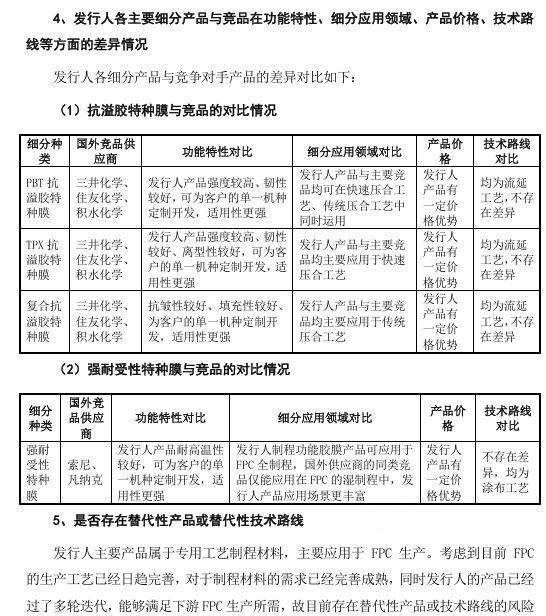

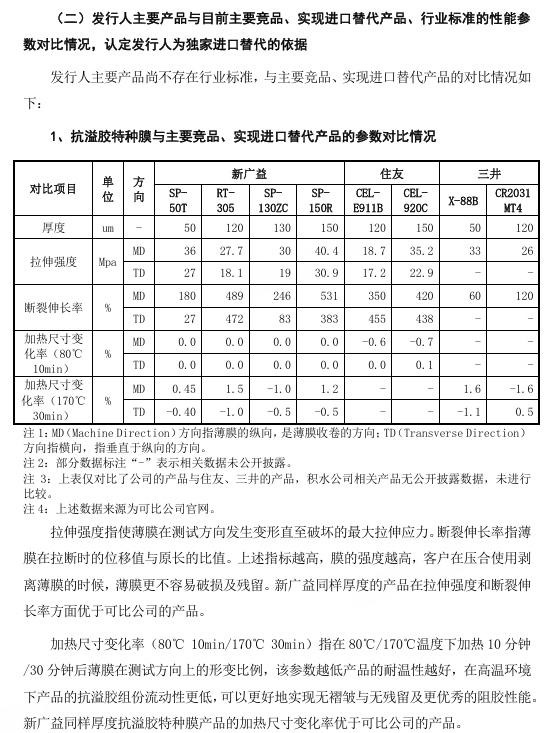

在与竞品就产品参数(如厚度、拉伸强度、断裂伸长率等指标)、功能特性、产品价格、技术路线等方面进行对比时,新广益仅选取了上述三井化学、住友化学等国外厂商的产品进行对比。

而按照对比结果,新广益的产品在多个维度上均优于竞品,且无维度劣于竞品。如在功能特性、产品价格、技术路线、应用领域等方面,其在功能特性、产品价格上均优于竞品,在技术路线和细分应用领域则与竞品并无差异。

在对比更为具体的参数时,新广益的抗溢胶特种膜产品更出现了全维度优于竞品的情况。按照新广益的说法,同样厚度的产品在拉伸强度、断裂伸长率、加热尺寸变化率上均优于可比公司的产品。

而在与其选取的同行公司进行对比时,新广益亦出现了指标显著优于同行的情况。例如在毛利率方面,新广益的抗溢胶特种膜、强耐受性特种膜的毛利率为30%-40%左右,而同行斯迪克的相关产品毛利率仅在10-20%左右。

那么,新广益在国内是否真的全面领先,无其他可比竞争对手?

事实上,新广益的抗溢胶特种膜、强耐受性特种膜并非行业通用名称,如抗溢胶离型膜,国内外厂商均以“XX离型膜”的方式命名;在多篇研报中,该类产品亦是以类似的方式命名。

清流工作室注意到,在一篇发布于2023年的行业研报中便提到,全球前八强离型膜生厂商除了新广益,还包括长阳科技、邦力达(NQ:870260)、合正科技(5381) 、崇越科技(5434)、鼎泰高科(301377.SH)等上市公司;

而对于上述被列为全球八强的厂商,新广益仅在公告中曾提及“长阳科技”,且称该公司虽然在2019年实现了相关产品的小批量出货,但根据其公开披露的公告,由于该产品仍存在较多技术难点,导致截至目前仍处于小批量出货阶段。

然而,这个说法与同行“长阳科技”的表述是不一致的。

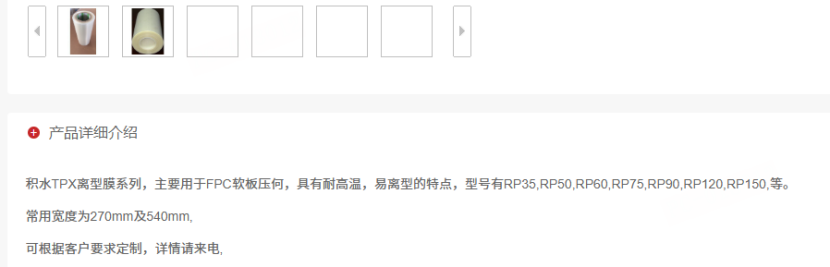

长阳科技在2023年半年报中便已提到,其TPX 离型膜难点突破,并实现相应出货;其2023年年报亦提到,公司已成功研发出单层结构及三层结构的普通型和高阻胶型TPX离型膜产品,并实现了批量生产和销售;

此外,长阳科技在官网亦披露了其多款TPX膜产品,且亦可对标上述被新广益视为竞品的三井化学、积水化学、住友化学的产品。那么,这是否意味着,上述厂商已成为公司目前或潜在的竞争对手?其对公司业绩又会产生哪些影响?

信披质量堪忧

除了上述情况外,清流工作室还注意到,新广益在将其抗溢特种膜与竞品进行对比时,亦存在与公开信息不符的情况。据公告,新广益抗益的抗溢胶特种膜分为PBT抗溢胶特种膜、TPX抗溢胶特种膜、复合抗溢胶特种膜三种。

例如在功能特性方面,新广益称产品强度较高、韧性较好外,可为客户的单一机种定制开发,适用性更强;同时,在招股书中,公司亦将“定制研发能力强”作为竞争优势之一。

不过“定制研发”的优势,可能其他竞争对手也有。

据日本积水代理商发布的公开信息,其积水TPX离型膜系列亦可根据客户要求定制;此外,国内厂商如长阳科技亦在年报中提及,在生产模式方面,公司以客户订单为导向,根据客户要求制定生产工艺。

事实上,新广益在自身招股书“行业技术水平及特点”部分,便承认功能性材料主要根据客户的不同需求而定制,产品具有非标准化、多样化的特点。此外,公司亦将产品定制化特点较强作为不同客户毛利率存在差异的的原因之一。

所以,如果“定制”是行业特性,那么“定制”又如何成为优势呢?

值得一提的是,新广益招股书的信披质量也一度遭到监管质疑。在首轮问询时,深交所便要求公司按相关规定补充风险,并删除除风险因素中的风险对策、竞争优势等,全面核对并完善招股书,提高信披质量。

其中“竞争优势”方面,公司认为存在“技术创新能力强”、“定制研发能力强”、“客户质量高、合作稳定”、“质量控制体系完善”、“具备定制化设备改造技术”等6方面竞争优势,仅有“融资渠道单一”、“经营规模较小”两项竞争劣势;

此外,公司在风险因素分析部分存在如“公司通过加大产品结构调整力度及不断改进自研生产设备,使得公司毛利率水平维持在平稳水平”、“发行人以销定产的业务模式,可以在一定程度上缓和原材料价格变动带来的影响”等风险对策、竞争优势表述。

对此,监管要求新广益说明已披露的竞争优势是否独有或优于同行业公司,并修改或删除市场推广用语;要求公司结合已披露风险因素及与同行公司、主要竞争对手差异情况,补充披露其具体竞争劣势及可能对持续经营能力产生的不利影响;

不过在对该问询进行回复时,新广益仅认为“质量控制体系完善”不为独有竞争优势,并已在最新招股书中删除,而其余竞争优势其则认为均相较于同行业公司具有独特性。

发表评论